Científicos y autoridades continúan trabajando sin tregua en busca de la erradicación de la pandemia, de la estabilización de las finanzas y equilibrio de las economías tratando de evitar males mayores (desplome de las cotizaciones de deuda y bolsa y depresión económica) durante el confinamiento, quizá la peor fase de la crisis, para que el parón económico no cause daños irreparables y pueda ser revertido con la mayor normalidad posible.

En este sentido cada día surgen novedades, los laboratorios trabajando a destajo y filtrando avances sobre sus posible descubrimiento, en ocasiones no muy veraces, y los gobiernos y bancos centrales presentando programas de estímulo con gran frecuencia.

La empresa farmacéutica estadounidense Gilead Sciences -GILD-, que afirmó la semana pasada el gran éxito de su antiviral Remdesivir y fue respondido por los inversores con gran alegría y alzas en vertical de la cotización, presentó ayer las verdades del barquero, desdiciéndose reconociendo que los análisis enviados a la Organización Mundial de la Salud habían sido prematuros y … vean informe.

Gilead cerró ayer con pérdidas superiores al 4% después de que afirmase la Organización Mundial de la Salud que las pruebas de Remdesivir habían sido un fracaso.

También ayer hubo revuelo informativo originado por la nueva ola de programas anunciados desde USA para rescatar la economía, acompañada de la primera ronda de encuentros entre dirigentes europeos para desbloquear la falta de entendimiento y proceder a la aprobación de un mega paquete de rescate, de hasta 1.5 billones de euros. También los Bancos Centrales de ambas regiones, Reserva Federal y Banco Central Europeo continúan inventando programas y creando dinero -deudas-, anunciando rescates, garantías y estímulos sin precedentes.

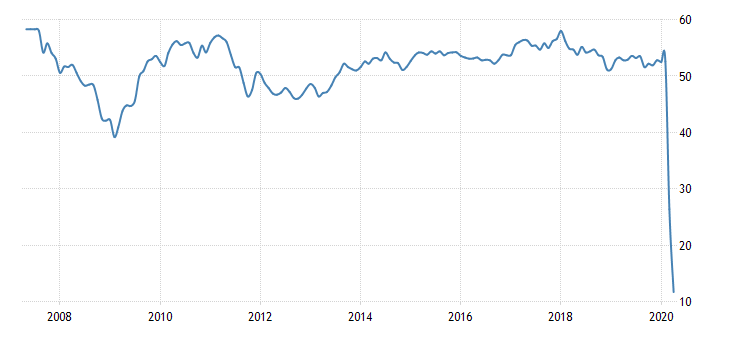

La intensidad de las medidas y propuestas se corresponde con una realidad económica verdaderamente seria e inquietante, tal como se comprobó ayer con los datos de actividad económica europea, con el índice PMI cayendo a mínimos nunca antes registrados, en 11(recordemos que el nivel 50 es el umbral que tradicionalmente ha distinguido situaciones de expansión/contracción económica).

PMI SERVICIOS, EUROPA.

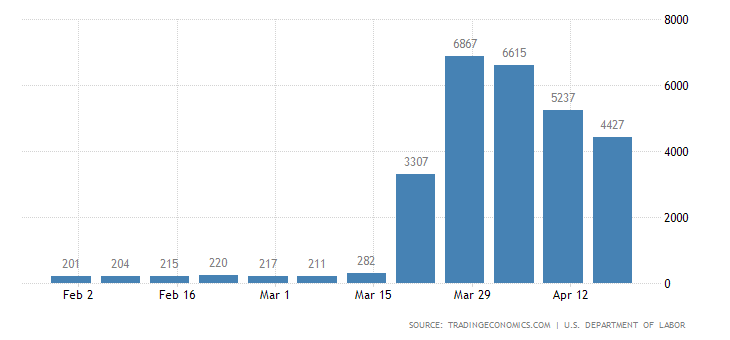

O también ayer se publicaron los últimos datos de Peticiones de Subsidios al Desempleo en USA, con otros 4.427.000 nuevos casos a sumar a los cerca de 22 millones que se habían apuntado en las anteriores 4 semanas.

PETICIONES SEMANALES SUBSIDIOS AL DESEMPLEO, USA.

En total se han solicitado 26.4 millones de peticiones de subsidios, induciendo a esperar un dato de desempleo histórico. El viernes de la próxima semana se publicará el informe de empleo de abril y según se puede inducir del incremento de las peticiones al desempleo, equivaldría a un aumento de paro radical, hasta el 23%.

La atención de expertos e inversores de todo el mundo estará centrada en el informe del Labour Department la próxima semana, muy pendientes de observar la realidad de la crudeza del impacto del COVID, con la cifra de paro máximo histórico muy próxima al 23% proyectado, en la gran depresión se alcanzó una tasa de paro del 24.9%.

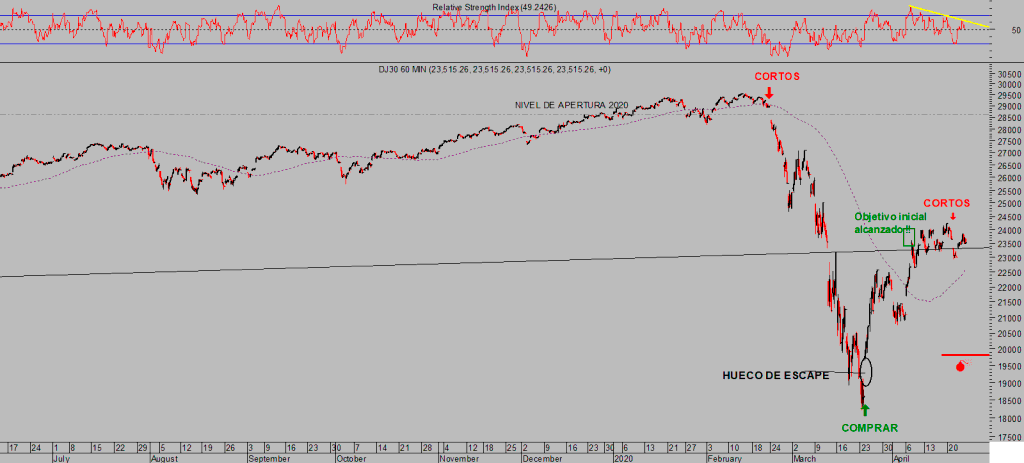

El inestable equilibrio de fuerzas, las económicas y financieras tensionando por abajo frente a las políticas de rescate y ayudas tratando de empujar hacia arriba, está impactando en las cotizaciones con victoria, momentánea, para las autoridades.

Las bolsas continúan en modo rebote, ayer con los datos conocidos fueron capaces de transitar por una jornada tranquila de alzas de las cotizaciones, hasta que al final de desinfló el ímpetu comprador y las bolsas USA cerraron planas, con el Dow Jones arriba +0.17%, S&P500 abajo un ligero -0.05% y el Nasdaq neutro, -0.01%.

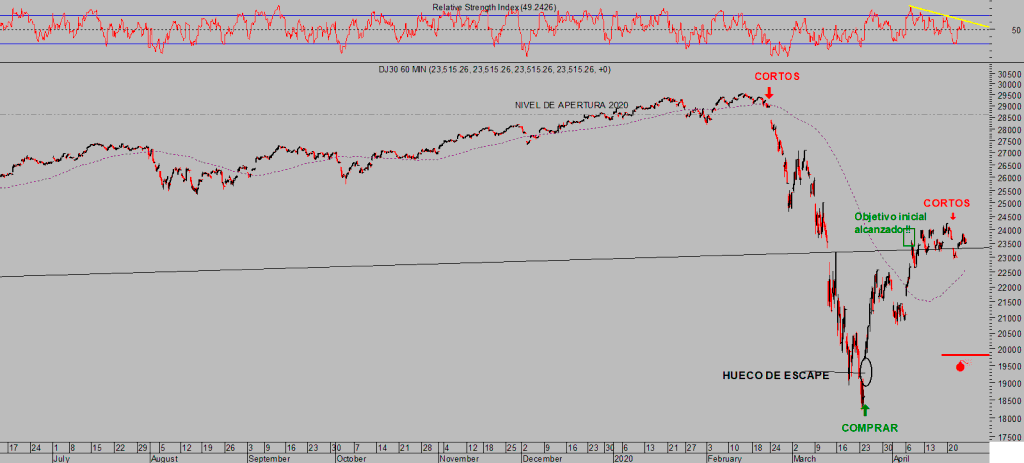

DOW JONES, 60 minutos

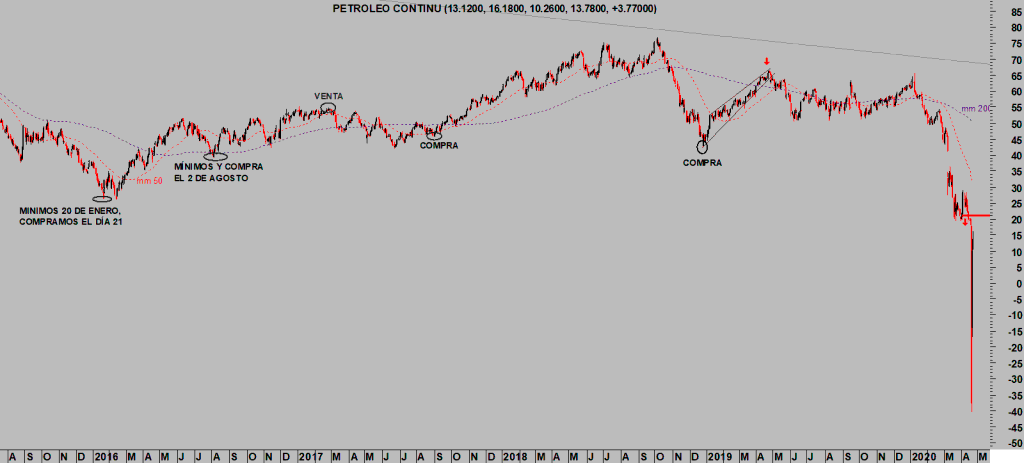

La recuperación del precio del petróleo fue, quizá, la excusa sobre la que se sustentó ayer el mercado, al observar una recuperación violenta que desde los mínimos de $6 por barril (mercado de contado) de la peor caída de la historia se recupera y ahora cotiza en la zona $16 por barril.

Algunos analistas y expertos interpretan la recuperación como un síntoma positivo, esperando que la economía pueda disfrutar una recuperación rápida y en forma de V, al estilo de la pauta mostrada por el precio del crudo en las últimas sesiones.

WEST TEXAS, diario

La coyuntura es muy compleja y el futuro incierto y peligroso, numerosos expertos y la propia industria del crudo USA se encuentran en una situación peligrosa de negación de la realidad, esperando una pronta y rápida recuperación unos y los otros bombeando crudo sin atender al fuerte desplome de la demanda y generando unos excedentes de oferta, inventarios históricos, y unos desequilibrios que el precio se encarga de manifestar.

A pesar de la potente recuperación de las últimas jornadas, no olvidemos que el West Texas a 16 dólares por barril se corresponde con precios del año 1998, y que la gran mayoría de empresas del sector están literalmente muertas extrayendo crudo y vendiendo a estos precios. Seguirán en estado de coma profundo incluso si el precio se recupera otro 100%, tal como detallan post recientes explicando con mayor detalle la situación y posibilidades.

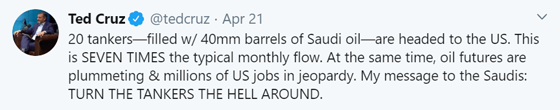

Los saudíes han fletado 20 grandes cargueros (VLCC o Very Large Crude Carriers) con destino USA, cargados con cerca de 40 millones de barriles que deberían llegar a las costas USA en mayo. El excedente de crudo USA es inmenso y las empresas, muchas de ellas Shale, continúan extrayendo crudo y ese cargamento inundará aún más el sistema, cabe la posibilidad de que el gobierno USA intente no recepcionar tal cantidad y se cree cierta tensión.

Observen el Tweet publicado ayer por el Senador republicano Ted Cruz:

Se atisban desencuentros.

El coste de almacenaje y envíos de crudo se ha disparado alcanzando niveles históricos, el gobierno saudí estaría pagando alrededor de $200.000 al día por cada VLCC y un reenvío de la mercancía a otros destinos, quizá Europa?, sería enormemente rentable para las compañías que operan las rutas.

Las bolsas aparentan calma, algunos inversores y expertos consideran las medidas de las autoridades de potencia suficiente para paliar la situación y confrontar la embestida del COVID sobre la economía y mercados. En realidad, el impacto final está aún por determinar, será severo, castigando el crecimiento económico, el empleo y consumo o los beneficios empresariales, cuyas previsiones (vistas en post recientes) anticipan un panorama tormentoso en el horizonte.

Las bolsas parecen mirar a otro lado, las cotizaciones disimulan la realidad con intentos alcistas tras una recuperación intensa e histórica desde los mínimos del pasado 23 de marzo. La capitalización de la bolsa americana asciende a cerca de $23 billones, una caída del 10% evaporaría tanto dinero como el que ha prometido el gobierno para aplacar la crisis.

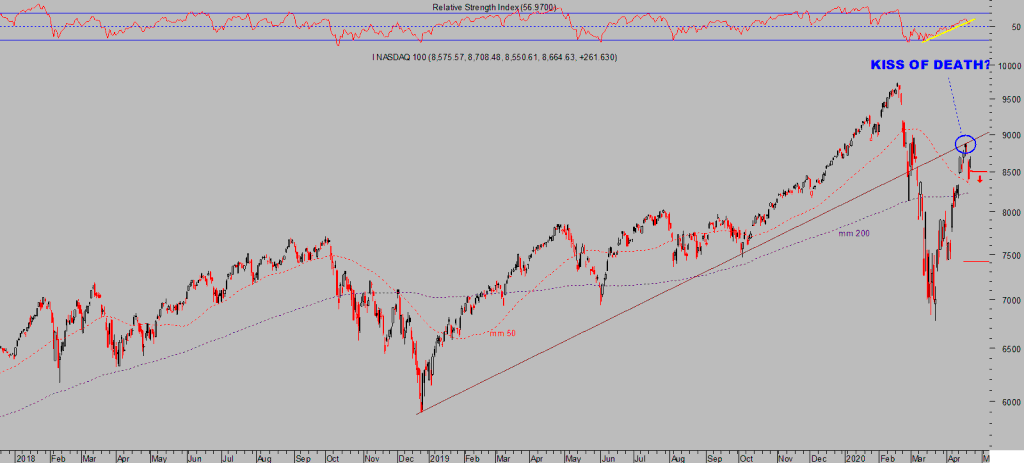

NASDAQ-100, diario.

Pero caídas de la bolsas suelen venir acompañadas de caídas en las cotizaciones de los activos de deuda, un mercado de tamaño mucho mayor que el de renta variable y cuyas pérdidas serían muy superiores al combinado de rescates del gobierno y Reserva Federal.

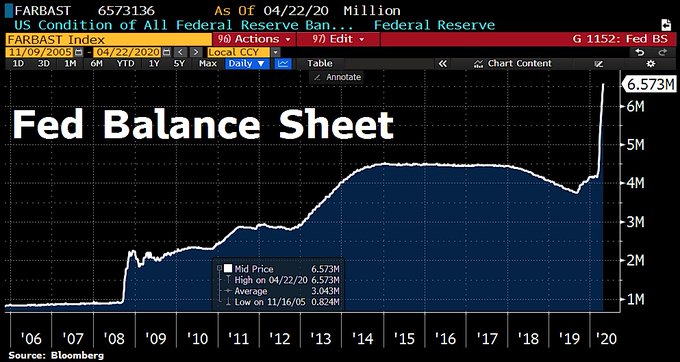

La potencia de las medidas de las autoridades es sideral pero nada indica que suficiente para mitigar por completo los temores y peores augurios. No sería extraño observar esfuerzos y progrmaas adicionales, en línea con las predicciones realizadas semanas atrás de ver el balance de la FED subiendo hacia los $10 billones en el próximo futuro. Veremos!

BALANCE RESERVA FEDERAL

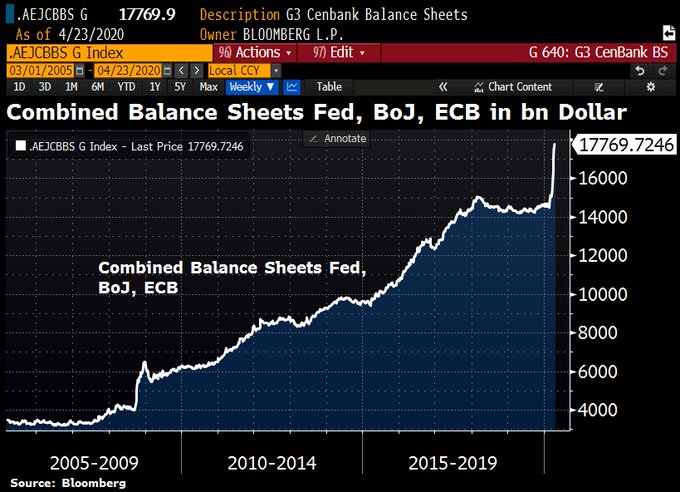

El combinado de esfuerzos de los tres principales bancos centrales del mundo, BCE, FED y BOJ, ha disparado el volumen del agregado de balances a más de $17.5 billones y previsiblemente pronto alcanzará los $20 billones. Incluyendo los bancos de China, Suiza, Canadá, Inglaterra, etcétera… las cifras son muy superiores, nivel mareante.

AGREGADO BALANCES FED + BCE + BOJ.

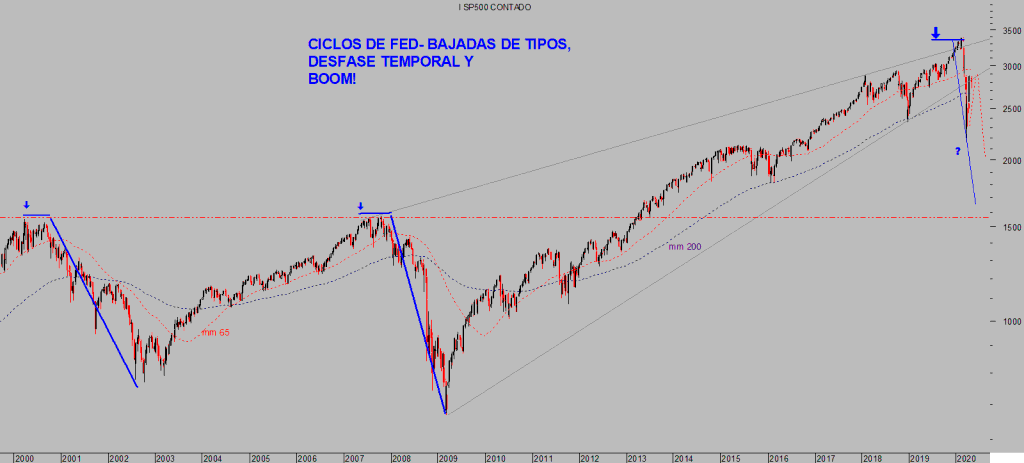

En caso de que el mercado termine ajustando las cotizaciones a la realidad de beneficios, explicada en post recientes, y desplegando un patrón de comportamiento similar al de episodios correctivos recientes, 2000 y 2008, podría ceder alrededor de un 40% desde los niveles de cierre de ayer. Es decir, evaporar en el camino alrededor de 9.5 billones de dólares de capitalización bursátil, no contamos aún con la merma en volumen que se producirá de manera simultánea en el mercado de deuda,

S&P500, semana.

DAX, 60 minutos.

El rally de las cotizaciones y las medidas anunciadas por las autoridades dan cierto margen para el optimismo y alivio a las posiciones «pilladas» en el desplome de marzo pero la inestabilidad de fondo y el entramada técnico, estacional, de pauta y fundamental sugieren prudencia, de igual manera que venían haciendo en las semanas previas al techo del día 20 de febrero.

A pesar de la virulencia de la caída de semanas pasadas, la recuperación posterior está siendo tan vigorosa que hace buena la premisa «sell in may» acerca de la estacionalidad anual. La rentabilidad conseguida por el Nasdaq desde el inicio del periodo positivo, el 1 de noviembre, es cercana al 10%, ahora comienza la estacionalidad negativa, durante la que la estadística muestra que el mercado genera rentabilidad negativa de manera sistemática desde los años 50.

No se confíen.

Antonio Iruzubieta

www.antonioiruzubieta.com – Información en cefauno@gmail.com