La caída de Wall Street ya sabemos todos que ha sido la más rápida en toda su historia. Para que se hagan una idea de cuánto tiempo tardaron las acciones en caer un 30% se puede decir que este año 2020 tan sólo 19 días. Jamás se ha visto nada igual. El anterior récord databa de 1929 y 1987 con 55 días, ésta vez en menos de la mitad de tiempo. Es más, con el estallido de las punto.com en el año 2000 y en la crisis de 2008 se tardó casi un año.

Lo que impulsó a este nuevo récord es la escalada del comercio algorítmico, que ya es más frecuente y habitual que en 2008. El trading algorítmico se ha aceptado como la nueva norma. Sin embargo, es la primera vez que puede agravar una recesión económica y el propio mercado es cada vez más difícil de prever, ya que los participantes tradicionales son sustituidos por máquinas.

Muchos gestores que prosperaron en décadas anteriores han cerrado recientemente sus fondo, entre ellos Louis Bacon de Remington Funds, Jeffrey Vinik (anteriormente administrador del fondo Magellan de Fidelity) y Leon Cooperman de Omega Advisors. Y es que según Wells Fargo, los robots reemplazarán 200.000 puestos de trabajo en la banca en los próximos 10 años.

La realidad es que Citigroup ha formado un laboratorio para formar a los trabajadores y desarrolladores en el aprendizaje de la inteligencia artificial, al igual que J.P. Morgan y Goldman Sachs. Por tanto, las instituciones financieras más grandes están posicionadas para salir bien paradas en un mercado donde el comercio algorítmico domina.

Gráfico: The New York Times

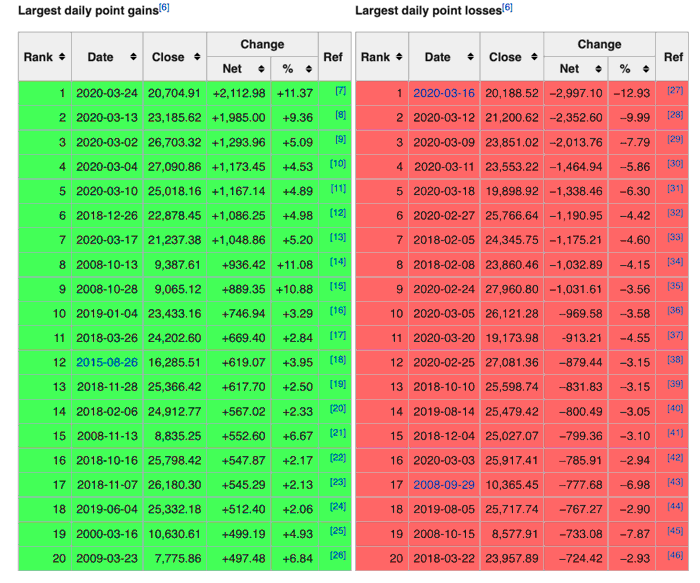

A nadie escapa que el mercado puede haber bajado más del 30%, pero las máquinas se han puesto las botas con los movimientos. Ya pescaron en río revuelto con el «flash crash» del 6 de mayo de 2010 que originó que el Dow Jones cayera 998,5 puntos (cerca del 9%) en minutos, sólo para recuperar una gran parte de la caída más tarde en el mismo día. Los movimientos bruscos de casi 1.000 puntos en cualquier dirección son ahora la nueva normalidad, como prueba tenemos que ha sucedido en 14 ocasiones en los últimos 30 días y 4 de esos movimientos intradía fueron más de un 9%.

El sentimiento semanal de los inversores (AAII) ha quedado de la siguiente manera:

- Alcistas: 32,9% (-1,4% respecto pasada semana).

- Neutros: 15% (+0,5% respecto pasada semana).

- Bajistas: 52,1% (+0,9% respecto pasada semana).

El Ibex 35 logró cerrar la semana con ganancias de +5,19%, lo que supone el mejor registro desde finales de 2016. Si ampliamos el horizonte, tenemos que desde el mínimo del lunes 16 ha logrado recuperar algo más de un 10%, aunque lejos aún de la pérdida que acumuló del -33% desde el 19 de febrero. El Dow Jones sube en la semana +16%, el S&P 500 +13% y el Nasdaq +11%.

La subida del S&P 500 por encima de un 17% en tres días (martes, miércoles y jueves) es la mayor desde la década de los años 30 (los últimos movimientos que superan el 10% fueron en marzo de 2009, noviembre de 2008, octubre de 2008 y octubre de 1987).

Otro motivo para entender por qué la fuerte presión de venta del 19 de febrero al 23 de marzo es la más pronunciada de la historia hay que buscarlo en que hubo 6 días de caídas “ 90%” (un día de caída “90%” se refiere cuando ese día el 90% de las acciones negociadas en la Bolsa de Valores de Nueva York terminan en rojo). ¿Y por qué el 23 de marzo subió Wall Street con fuerza? Pues porque asistimos al nivel más alto de la historia en cuanto a presión compradora, con el 85% de las acciones negociadas en la Bolsa de Valores de Nueva York en verde.

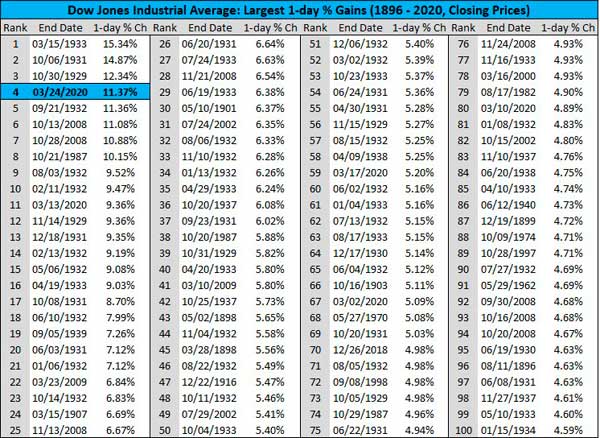

El Dow Jones subió un 11,37% el martes, en lo que supuso su cuarta mayor subida en la historia. De las 25 mayores ganancias diarias, 15 se produjeron durante la Gran Depresión (agosto de 1929 – marzo de 1933) y 4 durante la crisis económica anterior (diciembre de 2007 – junio de 2009).

Gráfico: Compound

La volatilidad (Vix) marcó su noveno cierre consecutivo por encima de 60 (el viernes no está incluido en la estadística). Eso nunca antes había sucedido. El récord anterior fue 8 veces por encima de 60 del 14 de noviembre al 25 de noviembre de 2008.

Respecto a los bonos, desde el 19 de febrero hasta el 9 de marzo, el rendimiento de los bonos del Tesoro de EE.UU. a 10 años cayó 125 puntos básicos (1,25%), alcanzando brevemente un mínimo histórico de 0,31%. Se observó una fuerte sobreventa que no se puede comparar con ninguna otra desde el año 1971. Luego, los rendimientos subieron hasta el 1,27% y finalmente caer hasta cerca del 0,8%. No se puede descartar que el rendimiento del Tesoro de EE.UU. a 10 años finalice este año en 1,25-1,75%.

Ismael De La Cruz/Investing.com

Artículos publicados con la autorización de Investing.com. Por favor, consulte importantes advertencias de riesgo y legales.