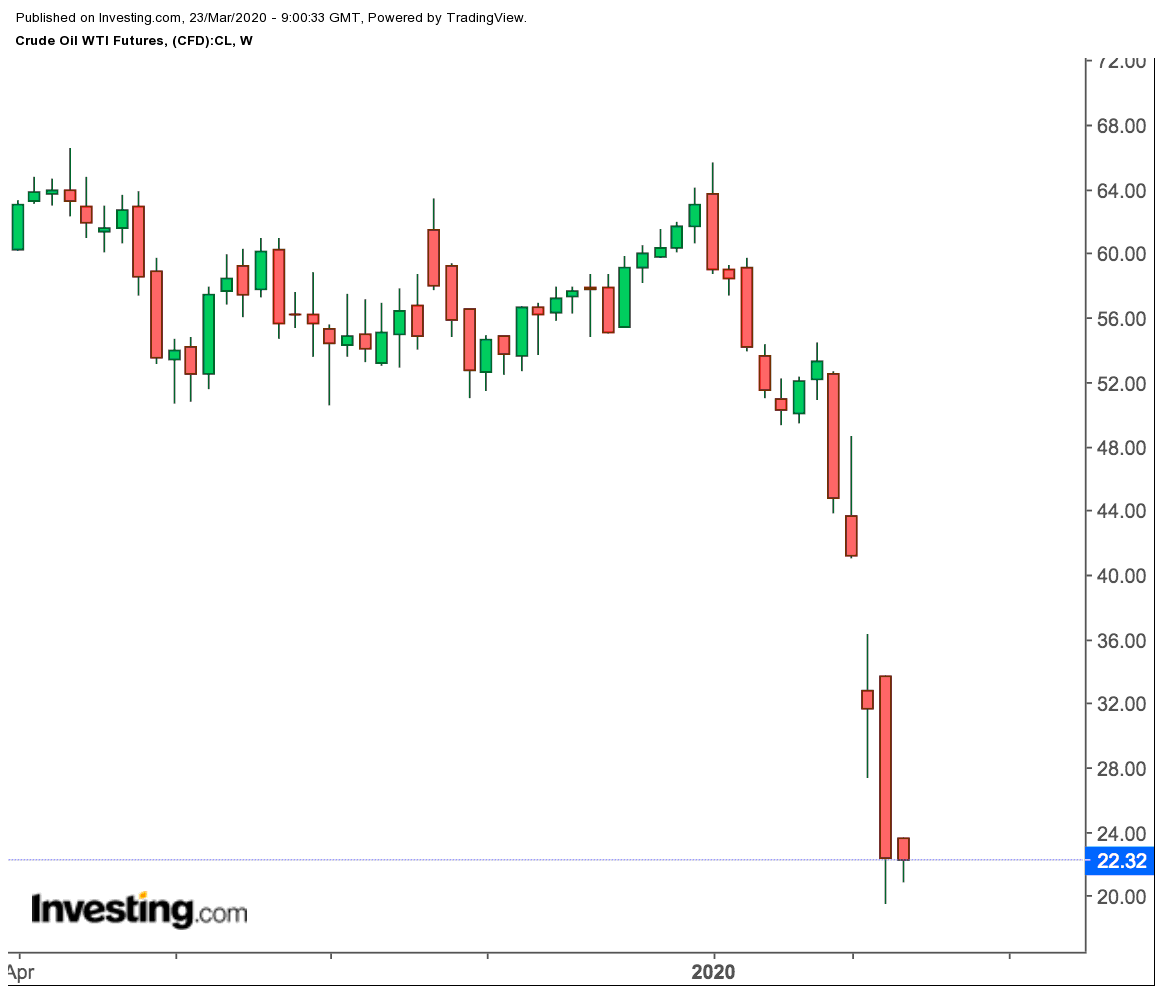

¿Cuánto tiempo tardará el crudo en situarse por debajo de los 20 dólares?

Es una pregunta que sin duda ronda la mente de todos nosotros, aunque otra pregunta que debemos hacernos es qué pasará con el petróleo de esquisto a esos niveles.

El West Texas Intermediate, petróleo de referencia de Estados Unidos, se ha quedado a menos de 1 dólar de dejar atrás el nivel de soporte de 20 dólares por barril durante la jornada de negociación en Asia, ya que la semana comienza con más horrores a causa del coronavirus en Italia y en toda Europa.

En Estados Unidos, la crisis ha alcanzado una nueva dimensión, ya que al menos un miembro del Senado está infectado y varios otros han entrado en una autocuarentena mientras la asamblea lucha por encontrar un terreno común entre el partido del presidente Donald Trump y sus rivales demócratas en cuanto a la implantación de un paquete masivo de socorro para la pandemia.

El total de casos de Covid-19 en Estados Unidos asciende ya a casi 35.000, aumentando a un ritmo de 2.000 al día, mientras que las muertes se acercaron a 500.

Es importante recordar que, independientemente del estímulo o de cualquier maniobra diplomática que la Administración Trump tenga en mente para restaurar el fallido pacto de producción de la OPEP+ entre el Kremlin y Riad, la demanda física de petróleo tardará un tiempo en recuperarse.

El WTI en menos de 20 dólares parece más posible que nunca, con cientos de millones de personas encerradas en sus casas sin conducir, volar ni hacer las cosas que suelen hacer que conllevan llenar depósitos de petróleo.

Se avecina la mayor superabundancia de petróleo

«El mayor excedente de suministro de petróleo que el mundo ha visto en un solo trimestre está a punto de llegar al mercado global a partir de abril, creando un desequilibrio en torno a 10 millones de barriles al día», han dicho los analistas de Rystad Energy en una nota.

La oferta podría superar la demanda de petróleo en un promedio de casi 6 millones de barriles al día en 2020, lo que resultaría en un aumento implícito de las reservas de 2.000 millones de barriles este año, según la consultora.

«Basándonos en nuestro riguroso análisis, concluimos que el mundo tiene almacenados actualmente alrededor de 7.200 millones de barriles de petróleo y productos petroleros, incluyendo los 1.300-1.400 millones de barriles a bordo de petroleros en alta mar», dicen los analistas.

Además, la consultora estima que, en promedio, el 76% de la capacidad de almacenamiento de petróleo del mundo ya está completa y que las actuales tasas medias de llenado indicadas son insostenibles.

«A la tasa actual de llenado de almacenamiento, los precios están destinados a seguir la misma suerte que en 1998, cuando el petróleo Brent registró mínimos históricos de menos de 10 dólares por barril», ha dicho Paola Rodriguez-Masiu, analista senior de mercados petroleros de Rystad Energy.

Para el equilibrio, podrían llegar recortes de Capex/plataformas

Como señaló Dominick Chirichella, del Energy Management Institute de Nueva York, la producción de crudo de Estados Unidos se mantuvo en máximos históricos de 13,1 millones de barriles al día la semana pasada, a pesar de que el número de plataformas petrolíferas disminuyó en 152 o un 18% interanual.

Los perforadores de petróleo de Estados Unidos han desplegado 664 plataformas frente a los máximos de octubre de 2014 de 1.609, pero produciendo 4,23 millones de barriles al día más de petróleo. «Esto supone un aumento de la producción de hasta 3,6 veces más por plataforma», dice Chirichella.

De hecho, si el crudo estadounidense se sitúa por debajo de los 20 dólares —o incluso si se mantiene mucho tiempo por debajo de los 30 dólares—, los estragos financieros causados por los propios productores de petróleo de esquisto podrían resolver parte del problema de la OPEP+ y el mercado.

«Vamos a ver un nuevo nivel de recortes de capex y disciplina de producción que podría sorprendernos», dice John Kilduff, socio fundador del fondo de cobertura energética de Nueva York Again Capital, y añade:

«Es la única opción que tienen los perforadores de Estados Unidos: reducir su actividad o entrar en bancarrota».

En lo que va de 2020, sólo una empresa petrolera de Estados Unidos —Pioneer Energy Services (OTC: PESXQ)— se ha declarado en bancarrota.

Pero muchas otros, como Chesapeake Energy (NYSE:NYSE:CHK) y Whiting Petroleum (NYSE:WLL), ya llevaban pesadas cargas de deuda antes de la caída del 55% de los precios del crudo de este mes. Varios van ahora camino de una reducción del gasto, la exploración y la producción.

Pioneer (T:6773), uno de los principales productores de la Cuenca del Pérmico de Texas y Nuevo México, ha dicho que está ejecutando una serie de modelos de menor producción para decidir sus próximos pasos.

EOG Resources (NYSE:EOG) también ha anunciado que planea recortes, Diamondback Energy (NASDAQ:NASDAQ:FANG) ha reducido su equipo de finalización de nueve a seis, mientras que Parsley Energy (NYSE:PE) ha rebajado sus previsiones de flujo de efectivo libre para el año 2020 a por lo menos 85 millones desde una visión anterior de al menos 200.000 millones de dólares. Continental (DE:CONG) (NYSE:CLR) ha anunciado que reducirá su media de plataformas en el Bakken de las 9 actuales a 3, y en Oklahoma de 10,5 a 4.

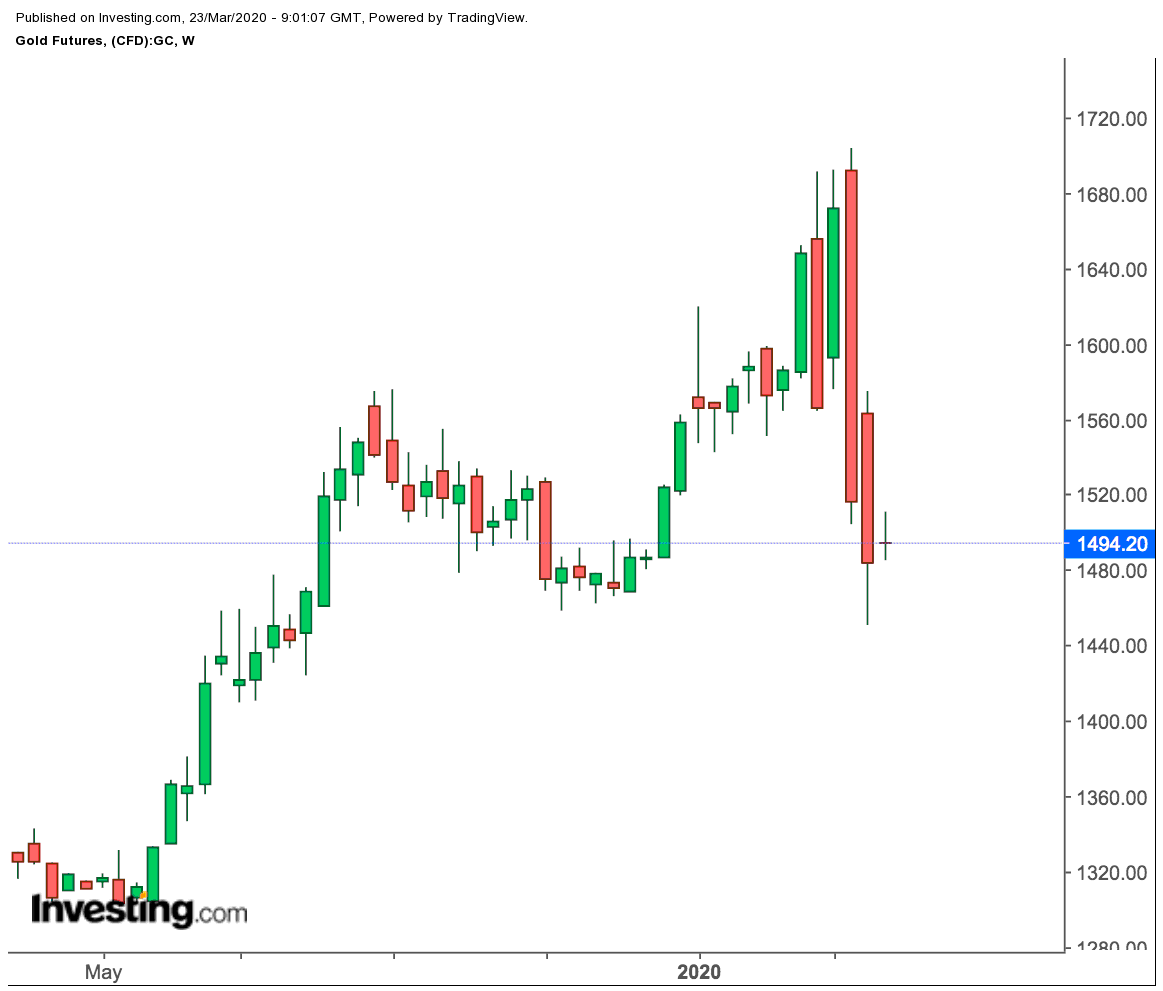

El oro entre la espada y la pared

En el caso del oro, es probable que vuelva a alcanzar niveles de 1.500 dólares esta semana, aunque podría costarle mantenerse.

Los futuros del oro de Estados Unidos registraban mínimos de ocho meses en poco más de 1.450 dólares por onza la semana pasada, ampliando la caída de la semana anterior del 9,3%, su peor descenso en los últimos 37 años. El metal precioso perdió su soporte de 1.500 dólares mientras los inversores liquidaban sus posiciones largas para recaudar dinero en efectivo mientras el Dow se estrellaba por debajo del nivel clave de 20.000 puntos.

«El oro está realmente entre la espada y la pared y eso está depreciando su etiqueta de refugio seguro», explica Tariq Zahir, fundador de Tyche Capital Advisors, con sede en Nueva York, que dirige un programa global macroeconómico de materias primas.

“Por ahora, todas las miradas se centran en cómo va a encajar el golpe el Dow, aunque para algunos eso también representa una oportunidad de compra para conseguir oro a menos de 1.500 dólares.

Barani Krishnan/Investing.com

Artículos publicados con la autorización de Investing.com. Por favor, consulte importantes advertencias de riesgo y legales.