Décadas de Planificación monetaria central dirigiendo los designios y la evolución de la economía y finanzas han dado lugar aun crecimiento artificial, grandes desequilibrios, distorsiones e inestabilidad estructural en el sistema financiero y monetario.

Un sistema frágil y vulnerable que carece de medios y resistencia para combatir shocks inesperados. La irrupción de un shock de la contundencia del dichoso virus COVID-19 está poniendo todo patas arriba y de manifiesto la falta de tino de las políticas monetarias, de las autoridades en general.

Desde la desaparición del Patrón Oro, ordenada por Nixon en 1971, las autoridades se otorgaron licencia amplia para crear deudas y despreocupadamente generar déficits, comprar crecimiento, reflacionar activos, anticipar demanda, distorsionar los mercados, etcétera…

¿Terminó la fiesta?

El mayor experimento monetario de todos los tiempos ha entrado en su fase final, el ajuste y la liquidación de excesos.

Los banqueros aún tratarán de evitar una liquidación masiva mediante la emisión de más deuda, a pesar de que los bancos centrales han engordado sus balances hasta un agregado próximo a los $25 billones actuales, la FED $4.4 billones, en sólo dos décadas y su éxito (?¿) se está poniendo de manifiesto.

A principios de siglo, el balance agregado de los bancos centrales del mundo alcanzaba los $2 billones y el de la FED rondaba los $500.000 millones.

De los cerca de $25 billones inventados, el Banco de Japón, pionero en la expansión cuantitativa, es el que proporcionalmente más ha creado, su ratio Balance PIB no para de subir y ya supera el 107%.

Tomando como referencia la actuación de las autoridades monetarias japonesas, en lugar de fin de fiesta cabría esperar el inicio de un largo e intenso «afterhours». Sólo para alcanzar ratios comparables a los del Banco de Japón, el BCE podría multiplicar su balance por 2.7 veces y la FED por más de 5 veces.

La incertidumbre generada por la pandemia, repercusiones económicas y consecuencias financieras inducen a las autoridades a inventar una nueva avalancha de dinero «ex nihilo», aunque sólo sea para rescatar al sistema bancario (mecanismo de transmisión de la política monetaria) y la solvencia financiera. Obviamente no sólo para esta finalidad, hay que solucionar algo mucho más importante, un drama humano sin precedentes en décadas.

La situación de emergencia global es un salvoconducto adecuado, quizá necesario, para expandir aún más los balances y crear más deudas soberanas con el fin de rescatar a empresas y ciudadanos.

La fragilidad es tal y el riesgo de implosión del sistema tan elevado que es previsible anticipar un futuro no muy lejano de los bancos centrales creando al menos otros $10 billones.

Estanflación?

Ante tal posibilidad, la deprimida evolución de la inflación podría finalmente cambiar su rumbo, los bancos centrales y gobiernos han decidido ya lanzar programas de rescate y estímulo, crear dinero y deudas. Un brote de la inflación introduciría un escenario bien complejo, de bajo crecimiento combinado con inflación, denominado Estanflación.

La inflación erosiona el valor del dinero, es un impuesto silente pero real a la población aunque también reduce el valor real de las deudas y bajo esta perspectiva sería bienvenido para tantos gobiernos con unos ratios de Deuda-PIB en máximos, subiendo y muchos deambulando sobre el umbral del 100%.

Un escenario de estanflación sería de gran interés para la evolución de los metales preciosos, el ORO tendería a suplantar al papel moneda, en devaluación originada pro la propia inflación, y atraería flujos de demanda importantes, su precio podría entrar en la siguiente fase alcista y superar con holgura los máximos de 2015.

Continuaremos analizando de cerca la evolución de los precios, también la de los metales que, de momento, están en modo correctivo y cayendo con fuerza inesperada, para muchos.

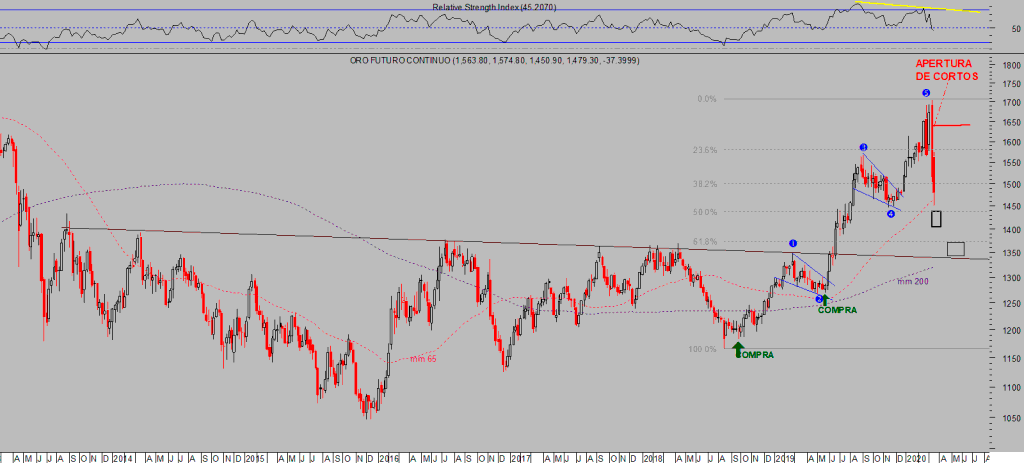

ORO semana.

Los suscriptores pudieron, además de zafarse de esta reacción bajista, conseguir una rentabilidad importante, latente superior al 30%, y mínima asegurada con el ajuste dinámico de niveles de control de posiciones que en el peor escenario será del 18%, según refleja el gráfico siguiente:

3GOS, diario

El maná de las deudas ha sido disfrutado durante largo tiempo y mientras fue posible, antes de la irrupción de la Ley de Retornos Decrecientes tantas veces explicada en estas líneas, pero se ha convertido en un problema e importante barrera para afrontar una crisis como la actual.

Lo sucedido en USA sólo en el nuevo siglo. En el año 2000, las deudas USA alcanzaban los 18.5 trillion, billones, frente a los cerca de $54 Billones de hoy.

El avance desglosado de las deudas USA se ha desarrollado de la siguiente manera, liderado por el crecimiento de la deuda soberana, que ha crecido un 300%:

Deuda soberana–> $5.5 billones en 2000, $23 billones hoy

Deuda particulares-> $6.8 billones en 2000, $16 billones hoy

Deuda corporativa-> $6.2 billones en 2000, 16.2 billones hoy.

Después de tantos años de intervencionismo incisivo y constante, de crear deuda para solventar problemas, para comprar crecimiento y manejar los mercados y tipos de interés, vista la reacción de los inversores en las últimas tras el anuncio de más dinero, más deuda, más programas, QE-5… da la impresión de que las autoridades monetarias habrían perdido el control.

La productividad ha estado cayendo constantemente en los últimos años, la inversión empresarial también, los déficit presupuestarios se han amontonado y todo mientras que se inventaba una cantidad de dinero -deuda- sin precedentes.

La gran reforma fiscal de Trump orientada a las empresas, ha servido para acumular más autocartera, inversión especulativa, pero no para inversión productiva. Ahora no queda rastro de todo ese esfuerzo fiscal.

El nivel de inversión fija real de las empresas apenas ha mejorado en los últimos años. Tanto es así, que el pico o techo en inversiones del año 2000, antes de la recesión, no ha sido recuperado hasta 2017 y después de la potente rebaja fiscal a las empresas, del 35 al 21%, todavía la inversión está en un 115% respecto del año 2000.

Es decir, la rebaja fiscal sumada a un aumento de deuda corporativa de alrededor de $9 billones desde el año 2000, han producido una mejora en la capacidad productiva real inferior al 1% anual en los últimos 20 años.

Game Over?.

El parón de la actividad está siendo tremendo, histórico, y el impacto en PIB va a ser escandaloso, la esperada recesión ha llegado con venganza y apariencia de depresión económica.

Cierto que es plausible un escenario eventual de gran interés.

Suponiendo que la pandemia del COVID-19 es un temporal y pasajera, que se calma por sí sola con la llegada del verano y altas temperaturas, ojalá, o bien que inventan la vacuna o fármaco para evitar al menos las víctimas mortales, la respuesta del consumidor y de la economía podría ser espasmódica y potente. Una recuperación en forma de V.

Retirarían entonces las autoridades la fuerte batería de estímulos? Dudoso. Uno de los problemas más acuciante y relacionado con la necesidad de la FED de crear QE-5, programas «No-QE», inyecciones, o cualquier término que se les ocurra, es inventar dólares suficientes para poder equilibrar las necesidades generadas por el actual déficit de dólares en circulación por el mundo… más información en próximo post.

La fuerte contracción de liquidez global ha sido principal causante del desplome de las cotizaciones.

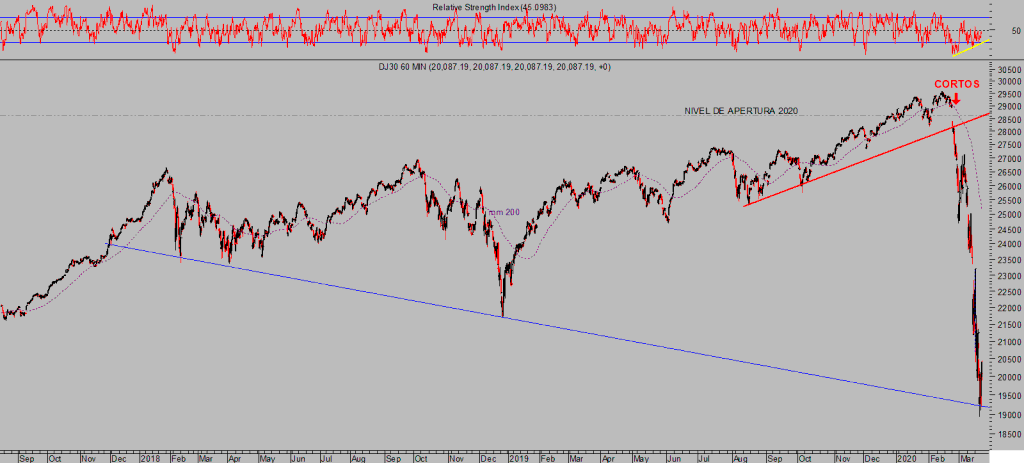

Las bolsas han caído con una verticalidad y violencia a la que los inversores no estaban acostumbrados, mucho menos preparados, ha sido histórica y como precedente similar sólo el crash de 1929, la mayoría de inversores ha sufrido el súbito giro y desprendimiento bajista de las cotizaciones.

El reguero de minusvalías acumuladas en tres semanas, gentileza de expertos Sell Side del mercado que no han dejado de recomendar compras y aumento de posiciones de riesgo a los clientes, será difícil de recuperar de forma pasiva. Es necesario tomar decisiones y actuar de manera más activa.

DOW JONES, 60 minutos.

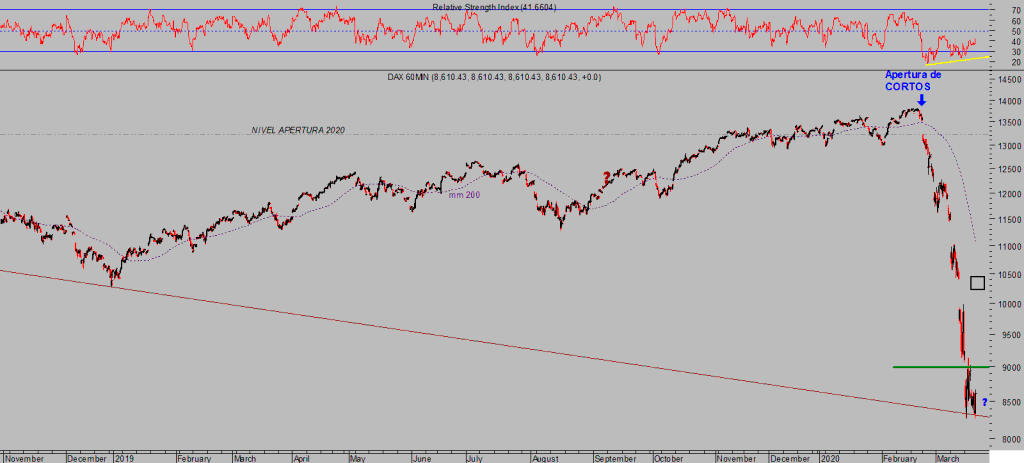

DAX, 60 minutos.

Tras sumar rentabilidades del 80% y del 140% respectivamente en las posiciones recomendadas antes de las caídas, posiciones ya cerradas, analizando estrechamente el desplome y técnicos, los niveles alcanzados o el binomio rentabilidad riesgo, parece llegado el momento de analizar con sangre fría y actuar de nuevo. Las estrategias sugeridas (reservado suscriptores) para aprovechar el nuevo entorno prometen.

Antonio Iruzubieta

www.antonioiruzubieta.com – Información en cefauno@gmail.com

www.antonioiruzubieta.com – Información en cefauno@gmail.com