Acciona logró en 2019 un beneficio neto de 352 millones de euros, un 7,2% más que en el año anterior. Una cifra que sería mayor si no fuese por una serie de gastos extraordinarios a los que ha tenido que hacer frente, como las ventas en plantas termosolares en España y la naviera Transmediterránea. Se puede decir que los resultados superaron los objetivos y mostraron una sólida generación de caja.

Si bien es cierto que la pandemia del coronavirus está lastrando casi todos los sectores, dentro de la construcción hay valores que están logrando capear el temporal mejor que otros y una de ellas es Acciona. Ello es debido a que presenta un negocio bien diversificado centrado en la prestación de servicios, además de que la división de renovables seguramente continuará ayudando al crecimiento. Recordemos que en el periodo 2020-24 espera incrementar a un ritmo de 1.000MW de media anual la nueva capacidad (la capacidad instalada a finales de 2019 era de 10.100 MW lo que supone un crecimiento medio anual de +8,3%).

La compañía iba realmente bien este año, no en vano llegó a ir subiendo un 30%. Pero llegó el tema del coronavirus y dio al traste con su buena racha. Es cierto que el 4 de marzo subió casi un 8% tras la nota que emitió Goldman Sachs en la cual incrementaba su precio objetivo de 85 a 140 euros, pero poco duró la alegría. Otro hecho que también animó fue que pasa a formar parte del Stoxx 600, índice donde cotizan las 600 compañías más importantes de las Bolsas del Viejo Continente.

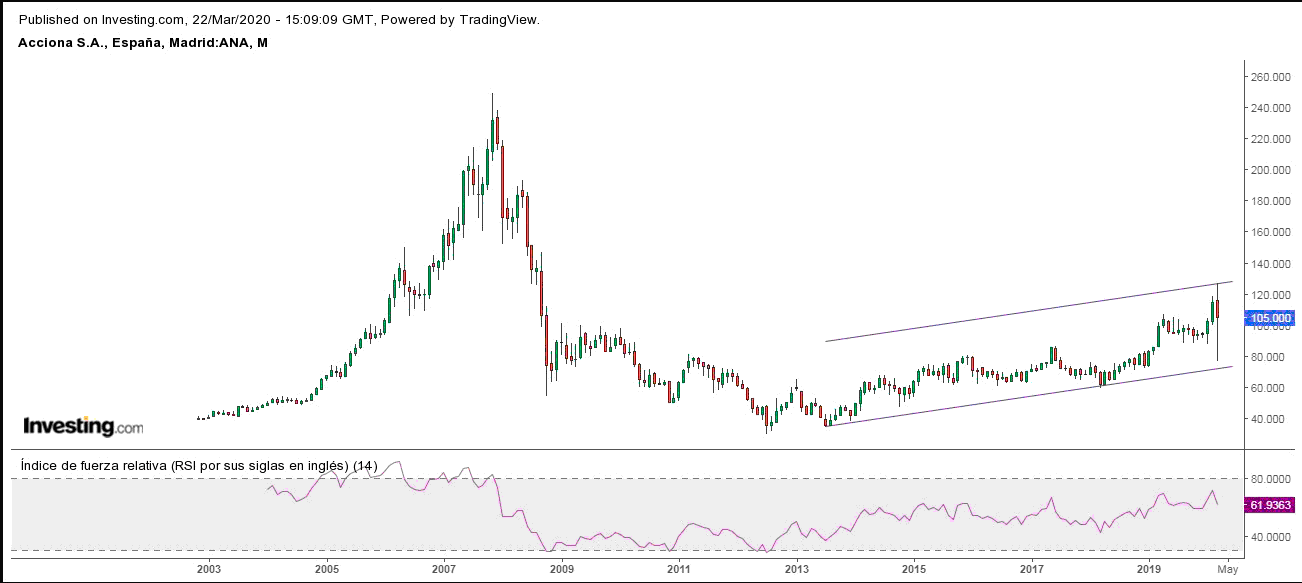

El escenario de largo plazo se mantiene alcista como bien se puede apreciar en el gráfico. Es cierto que una de las claves es que no pierda los 88-88,25 euros, pero pueden ver que ninguna vela cerró por debajo de dicha zona y ninguna vela abrió tampoco por debajo, de manera que ese intento de pérdida logró salvarse.

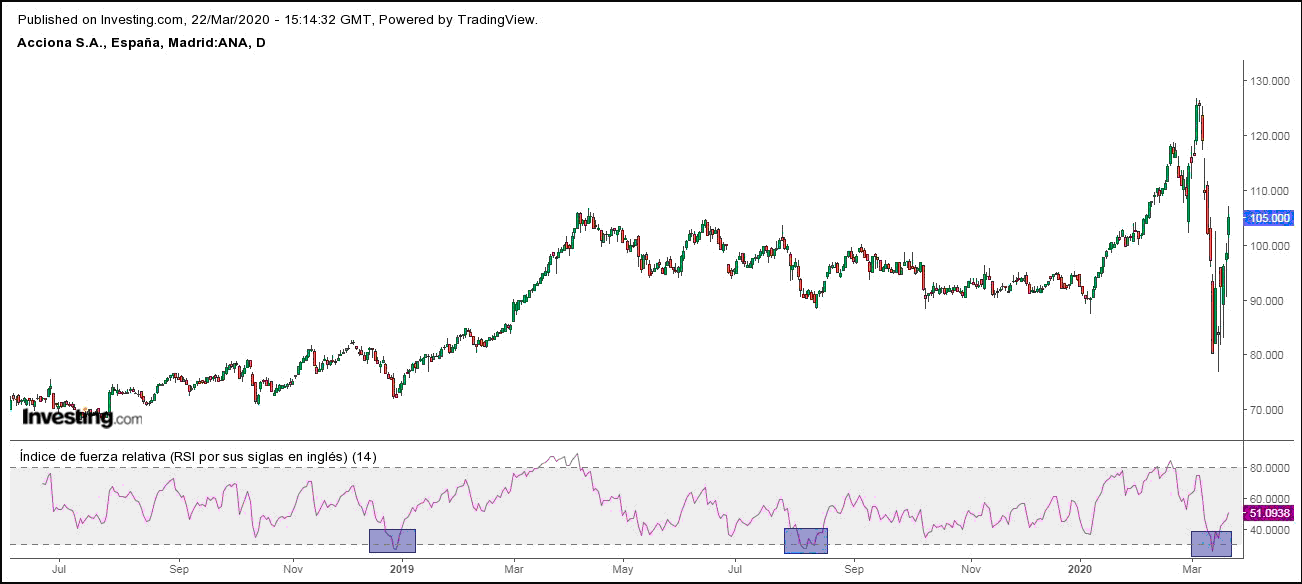

En éste otro gráfico para un horizonte temporal de medio plazo, se aprecia que una vez más, como las veces anteriores, la sobreventa ayudó a evitar más caídas y rebotar al alza. Es por ello que inversores que estén buscando un punto para aprovechar rebote al alza podría ser en los 80,20 euros (en el caso de que regresase a este nivel) y siempre y cuando hubiese sobreventa.

Su volatilidad anual registrada a 30 sesiones es del 99,4 % (la volatilidad anual del Ibex 35 registrada a 30 sesioneses del 63,47 %).

Su Beta 30 vale 1.36. Esta ratio se utiliza para medir la volatilidad que tienen las acciones de una compañía y también para compararla con el índice de referencia de dichas acciones (en este caso el Ibex 35). Este ratio es un número con decimales e interesa ver si es positivo o negativo y si es superior a 1 o inferior a 1.

• Un Beta positiva indica que el precio de la acción se mueve en la misma dirección que su índice de referencia.

• Un Beta negativo indica que el movimiento de la acción es contrario u opuesto al índice de referencia.

• Un Beta superior a 1 indica que la acción tiene mayor volatilidad que el índice. Ejemplo: si Beta es 1,8 significa que se mueve un 1,8% al alza cuando el índice sube un 1% y baja un 1,8% cuando el índice baja un 1%.

• Un Beta inferior a 1 indica que la acción tiene poca volatilidad y se mueve menos que su índice de referencia.

Así pues, sus acciones se mueven en la dirección de su índice de referencia, aunque con más volatilidad.

Ismael De La Cruz/Investing.com

Artículos publicados con la autorización de Investing.com. Por favor, consulte importantes advertencias de riesgo y legales.