En la semana que ha terminado, el Ibex 35 se ha dejado un -4%, pero es que en dos semanas fue un -15,3% y si nos vamos al periodo desde el máximo anual un -17%. Únicamente dos compañías medio aguantan el cahaparrón, como son MásMóvil (+2,70%) y Acciona (+1,60%). En el otro lado, lás más perjudicadas éstas dos últimas semanas fueron ArcelorMittal (-22,95%), Meliá Hoteles (-25%) e IAG (-33,25%). Los bancos tampoco escapan a la vorágine bajista, con el índice sectorial en mínimos del verano de 2012 ( Bankia -22%, BBVA -21%, Sabadell -20%, Bankinter -19,50%, Santander -19,50%, CaixaBank -19,20%). Los hedge fund no cesan y siguen a lo suyo, sobre todo actuando en cuatro compañías españolas como son MásMóvil, Acerinox, Dia y Sacyr.

En Wall Street, aunque los índices pudieron salvar la semana en verde, en lo que llevamos de año también siguen en rojo (S&P500 -8%, Dow Jones -9,35%, Nasdaq -3,30%).

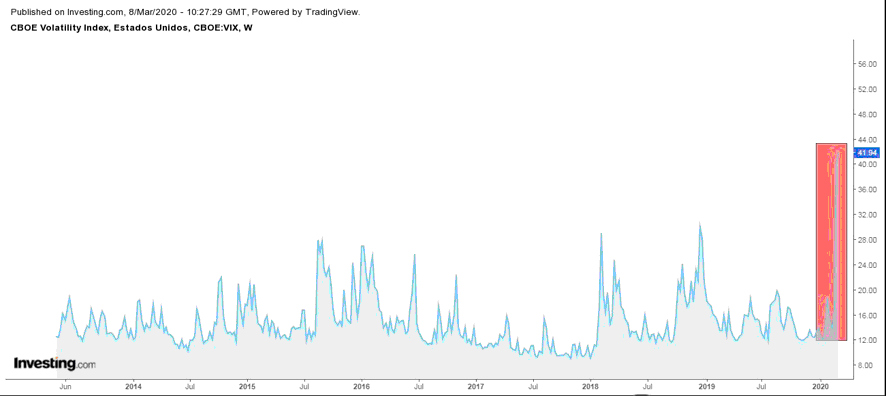

La volatilidad sigue en niveles muy elevados, acercándose a niveles no vistos desde 2009. El VIX es uno de los índices de volatilidad más importantes entre los inversores. Se basa en la volatilidad de las opciones de corto plazo del SP500. Una subida del VIX implica descensos en las Bolsas, y viceversa. Una elevada volatilidad esta relacionada con un elevado riesgo, y lo contrario con una baja volatilidad. La media desde el año 1990 al año 2008 fue de 19.04, es decir, antes de la crisis económica (en octubre del 2008 se elevó hasta 89,53). Un VIX por encima de 20 indica temor de los inversores, un VIX por debajo de 20 implica que aún no ha llegado el «miedo» a los mercados. En estos momentos se encuentra en torno a 42.

El índice KBW cayó hasta un -5% hasta el nivel más bajo desde finales de 2018 y cae un -25% en lo que llevamos de ejercicio. Es un índice bursátil de referencia del sector bancario que fue desarrollado en el año 1991 por el banco de inversión Keefe, Bruyette and Woods. Incluye una ponderación de 24 acciones bancarias de USA.

El índice se estableció con un valor inicial de 250 puntos el 21 de octubre de 1991. Pero los inversores deben comprender que si bien el índice KBW Bank es una buena representación del sector bancario, solo se centra en acciones de gran capitalización. No incluye bancos regionales, que suelen ser algo más pequeños. Por lo tanto, los inversores deben analizar tanto el índice KBW Bank como el índice KBW Regional Bank.

Pero aunque el tema del coronavirus sigue vigente a nivel mundial, la buena noticia es que China volvió a registrar registró otro mínimo de nuevos contagios en las últimas 24 horas con cifras no vistas desde el pasado mes de enero. Mientras que las Bolsas mundiales continúan en rojo, el mercado del gigante asiático vuelve a ganar dinero, básicamente por dos motivos:

- – Los inversores aplauden las medidas implementadas por el Banco de China.

- – Se está logrando contener la propagación del virus tras unas muy duras medidas por parte del Gobierno.

Y es que en China lo peor podría haber pasado ya, a la vez que en el resto del mundo nos encontramos todavía inmersos en plena fase de propagación. La prueba es que la Bolsa de China marcó su mejor semana en un año subiendo un 5% después de marcar un máximos de dos años y el S&P 500 ha caído un -11% desde su máximo del mes pasado.

A corto plazo las Bolsas mundiales seguirán sufriendo, es todavía demasiado pronto para para por finalizada la actual fase correctiva. Es más, lo “normal” sería que Wall Street cayese como mínimo un total de 15-20% desde sus máximos (el S&P 500 llevaría un -11% y podría añadir una caída extra de -4% en el mejor de los casos y de -9% en el peor).

El tiempo lo es todo. Miren, tras las grandes caídas de la Historia, el 56% de las veces las acciones lo recuperaron un año después. El 72% de las veces tres años después. Y el 80% de las veces cinco años después (gráfico de Ben Carlson, Ritholtz Wealth Management).

Así pues, el historial de ver las acciones al alza y recuperando todo en uno, tres o cinco años tras un desplome fuerte es bastante bueno. Sí, no es fácil para los inversores ni tener la paciencia para ello ni mucho menos comprar poco a poco en la caída, pero así es como se trabaja.

Desde el inicio del mercado alcista hasta el 5 de marzo, el S&P 500 se ha revalorizado nada más y nada menos que un 462%. La actual corrección no es ni la primera ni, hasta ahora, la más profunda de este mercado alcista. Los retrocesos de 2011 y finales de 2018 vieron al S&P 500 retroceder más del 19% desde sus máximos anteriores, poniendo al índice a un paso de terminar la senda alcista (la ortodoxia marca que una caída del 20% es el inicio de una fase bajista).

Ismael De La Cruz/Investing.com

Artículos publicados con la autorización de Investing.com. Por favor, consulte importantes advertencias de riesgo y legales.