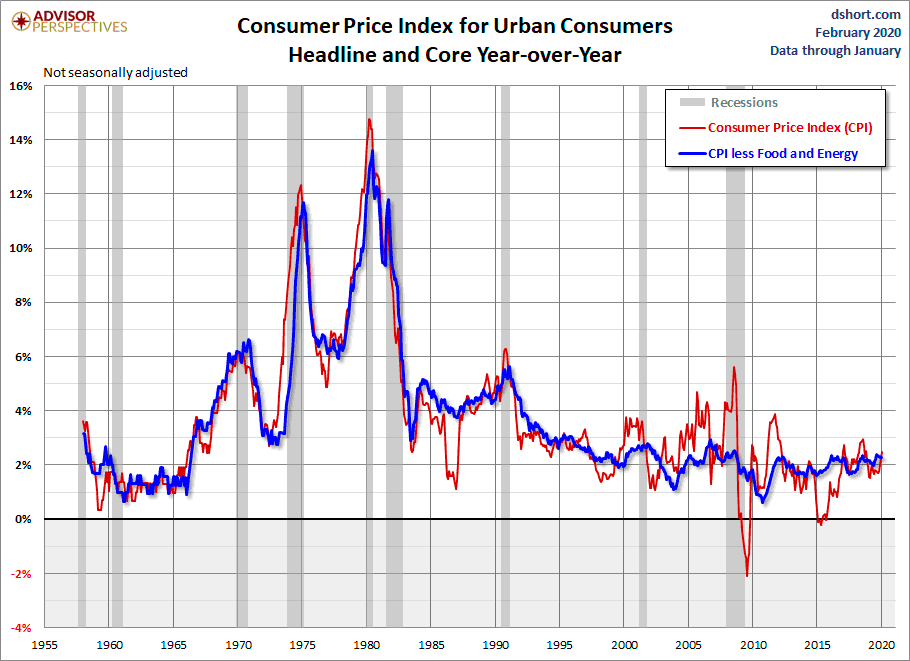

El Bureau of Labor Statistics publicó ayer el informe de Inflación USA de enero, creció sólo una décima en el periodo, frente al 0.2% que esperaban los expertos, situando la tasa interanual en el 2.49%, la inflación subyacente (excluye las volátiles partidas de alimentos y energía) queda en el 2.26%, ambas métricas ligeramente por encima del umbral de las autoridades monetarias.

IPC e IPC SUBYACENTE, USA

No obstante, la referencia tomada por la Reserva Federal par marcar su umbral del 2% no es el IPC sino la evolución del PCE (Personal Comsumption Expeenditures).

Ayer las bolsas estuvieron cayendo alrededor de un punto porcentual en el mercado nocturno americano mientras que en Europa caían más del 1%. Cuando se conoció el dato de inflación, los inversores reaccionaron comprando y las cotizaciones respingaron al alza desde mínimos en la idea de que, en tanto que la inflación continúe contenida, la Reserva Federal no tendrá que alterar la política monetaria ultra expansiva en vigor y dispondrá de margen para mantener tipos bajos por tiempo prolongado.

La inflación es actualmente un problema de consecuencias muy relevantes y más allá del coste de la vida.

Un brote de inflación inesperado sería muy peligroso en estos momentos, las deudas son demasiado elevadas y si la FED se ve obligada a subir tipos se encarecerá su coste y multitud de deudores quedarían ahogados, el gobierno entre ellos. Si se produce un salto de precios súbito, es de esperar que también se desencadene una corrección súbita de las cotizaciones.

La deuda empresarial está en máximos históricos, por encima de $10 billones y también en máximos históricos respecto al PIB o respecto a EBITDA o respecto a Ventas.

La del gobierno también en máximos históricos alrededor de $23.4 billones, equivalente al 107% del PIB, y la deuda de particulares ha conquistado recientemente nuevo record al superar los $14 billones.

Se estima que cerca del 14% de la deuda empresarial está en manos de empresas ZOMBI, no aguantarían un aumento del coste de la deuda.

El gobierno no se preocupa por el aumento vertiginoso de su deuda, el déficit del pasado año fue próximo a $1 billón, será superado este año y también los 5 siguientes según la Oficina de Presupuestos del Congreso -OCB-.

La FED monetiza esa deuda, asegura su colocación y a precios bajos, colaborando con el Tesoro alimentando la falta de disciplina fiscal, Juan palomo.

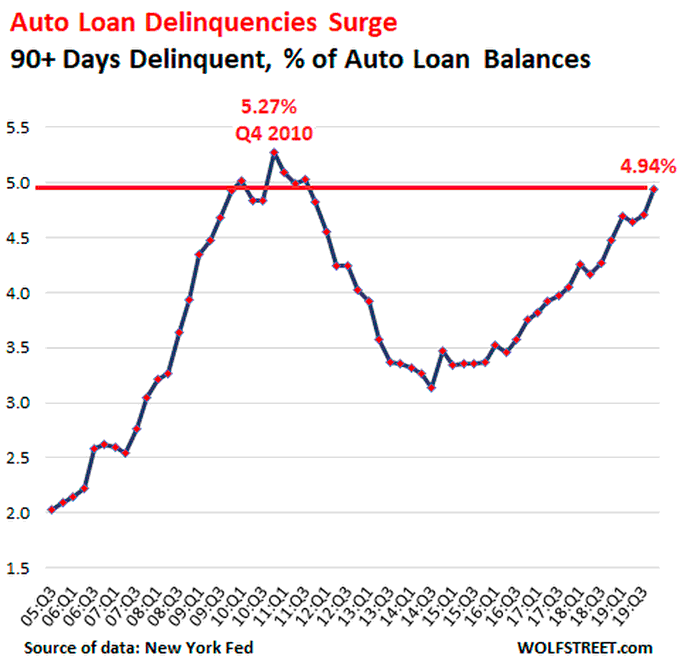

Los particulares están ahogados en deudas y la morosidad creciendo, vean la evolución de la morosidad en autos (deudas, morosidad y tendencias explicados con mayor detalle en post reciente):

La marcha de la morosidad refleja un problema ya comparable al existente de los peores momentos de la crisis subprime.

Pero el momento de ciclo de hoy es opuesto, la economía actual está creciendo y no en recesión como entonces, «The best economy ever» según Trump. Una recesión dispararía la morosidad a niveles insospechados.

Uno de los principales pilares de la recuperación del consumo es el sector autos, otro la vivienda, de forma que para estimular el crecimiento las autoridades (e instituciones) se volcaron en la financiación de coches desde el principio de la expansión artificial de la economía USA hace una década, reincidiendo en la creación de problemas subprime, tal como venimos explicando desde este post de marzo de 2014 OBRAS E INTENCIONES. SUBPRIME HA VUELTO…

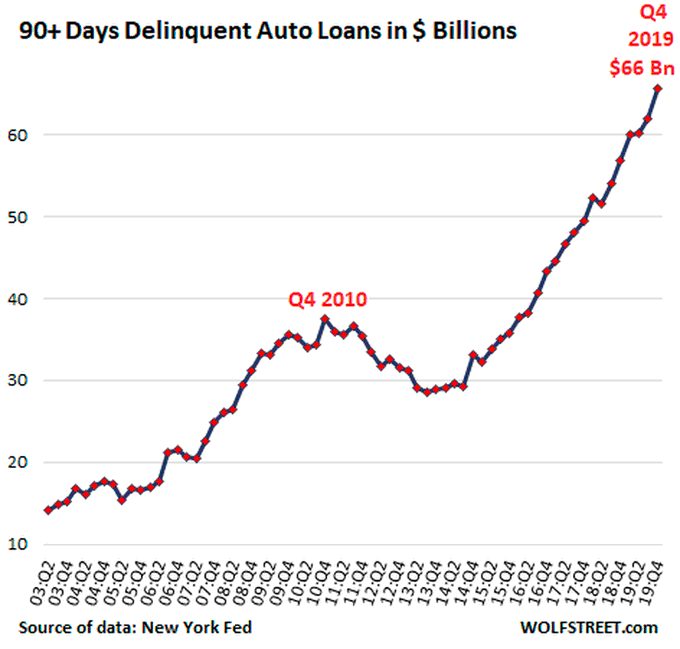

Así las cosas, la concesión de créditos se ha disparado en los últimos años sin la consideración obligada a la calidad crediticia del demandante y observando el volumen de morosidad, en lugar del porcentaje, el problema es otra dimensión:

Uno de los principales problemas o riesgos, quizá el temido Black Swan o Cisne Negro de los mercados, sería un abrupto repunte de la inflación… (continuará en próximos posts).

El daño al elefantiásico volumen de deudas, a sus garantías y colaterales sería complicado de contener incluso a base de inyecciones de liquidez, de programa QE y «No QE».

Aunque de momento, la inflación elevada no es contemplada como una posibilidad y prácticamente desdeñada por los expertos. Tampoco los medios divulgan la importancia y riesgos de la inflación con el rigor merecido. Otros asuntos como el coronavirus o COVID-19 si son de particular atención, es ciertamente un problema serio y de actualidad.

La Comisión Nacional de Salud china ha publicado hoy la evolución de casos actualizada, los contagios y muertes no dejan de crecer y el recuento apunta a 1.380 víctimas mortales y 63.581 infectados, de los que 5.090 son nuevos contagios.

El frenazo económico en China o cualquier otro motivo de riesgo, no parecen importar a los inversores mientras que la FED pueda continuar manejando los hilos y reflacionando a su antojo las cotizaciones de los activos financieros.

No importa si el impacto del virus de Wuhan sobre la economía china y el resto del mundo pueda ser intenso y mayor del esperado.

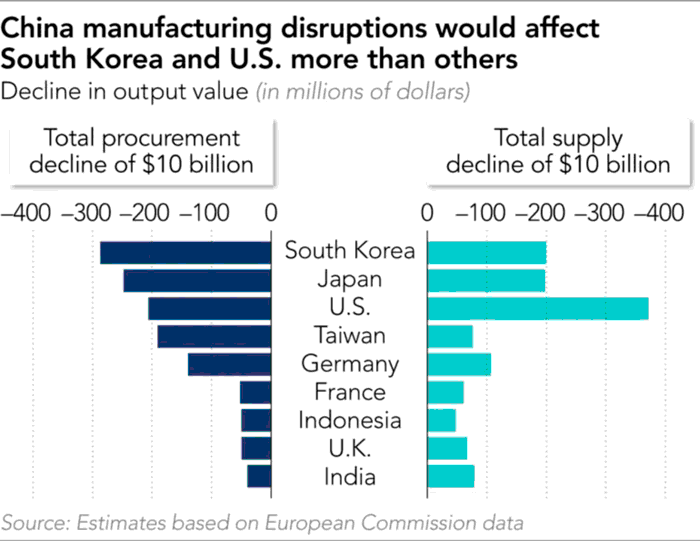

Se estima que por cada $10.000 millones de caída en la producción manufacturera china se produce un traslado de $6.700 millones de decrecimiento sobre la producción global.

Corea del Sur, Estados Unidos y Japón serían las economías más afectadas por el efecto contagio a empresas dependientes de bienes de producción chinos.

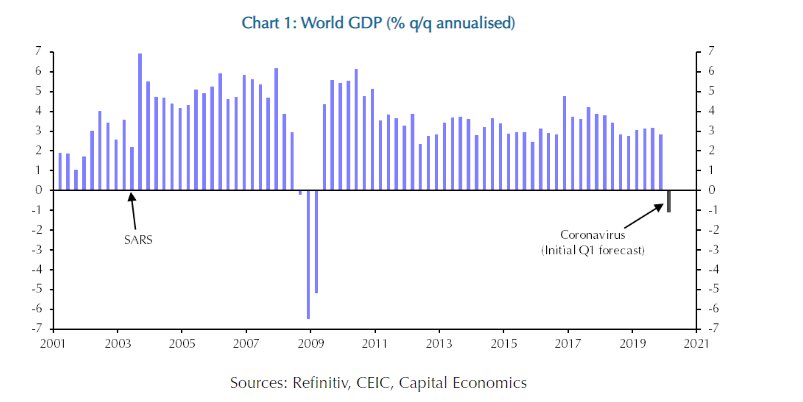

Así las cosas, las estimaciones más actuales de crecimiento de PIB global para este primer trimestre son negativas, muy adversas…

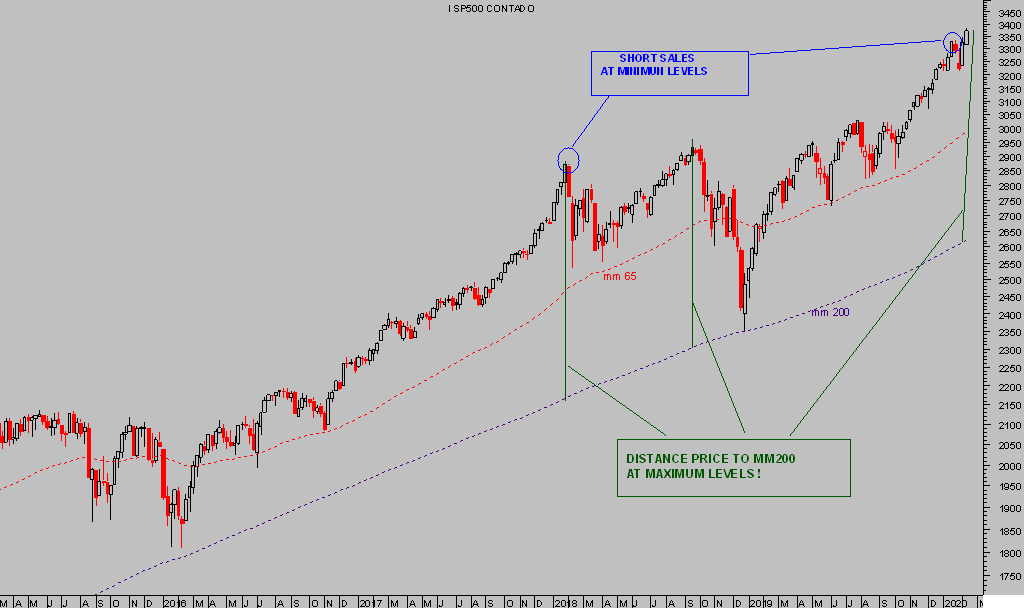

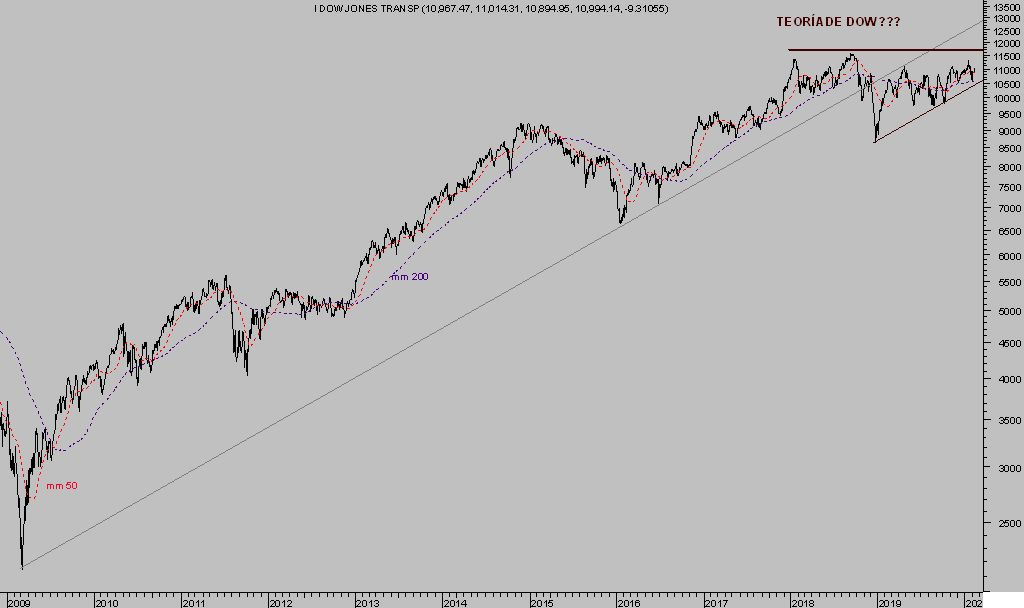

… y de ser confirmadas no van a gustar a los mercados, ya en situación compleja sobrevalorados, sobre extendidos y con innumerables síntomas de riesgo (Divergencias, pauta, participación, Teoría de Dow…).

S&P500, semana.

DOW TRANSPORTES, diario

El amigo y socio de Warren Buffet, Sr, Charlie Munger, vice presidente del famoso vehículo de inversión Berkshire Hathaway, ahora con cerca de 125.000 millones en liquidez por falta de oportunidades y entorno hostil para la inversión, en la última presentación a inversores ha recordado el riesgo y los excesos presentes: “I think there are lots of troubles coming” . “There’s too much wretched excess.”

Mantenemos estrategias abiertas con gran rentabilidad y otras en espera, algunas mirando el lado bajista o corto del mercado que serán activadas cuando nuestro procedimiento, de seguimiento dinámico del mercado, permita activar nuevas entradas.

El impacto esperado por los expertos sobre la economía europea sería menor y manejable, sin embargo, la coyuntura económica de la UE es delicada y también dependiente de la evolución de la economía global.

La producción industrial, evolución del PIB, de manufacturas, la economía del motor europeo Alemania, (asuntos explicados en post reciente) es demasiado frágil como para evitar impacto de una contracción del PIB global.

Con todo, la probabilidad que asigna el mercado a que Europa entre en recesión realmente muy baja.

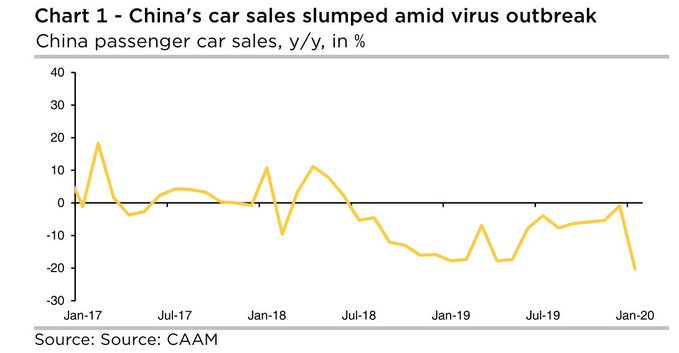

Los datos de ventas de coches en China durante el mes de enero han sido malos, han caído un -20% cuando se esperaba una mejora y crecimiento positivo de las ventas.

El coronavirus lo ha impedido y miles de coches de marcas alemanas como BMWs, Volkswagen o Mercedes, fabricados en Alemania, tendrán que esperar a ser vendidos. El impacto en la industria alemana es una realidad curiosamente menospreciada por los expertos.

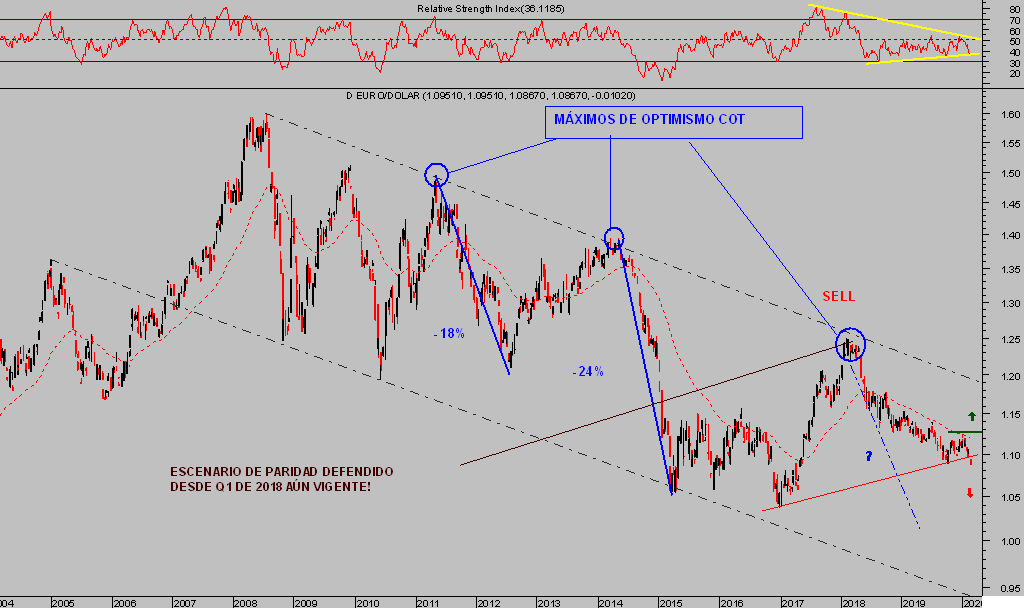

Para finalizar, un breve comentario respecto de la evolución y perspectivas del Euro Dólar. El dólar continúa su tendencia alcista y ganando fuerza, aproximándose lentamente al objetivo inicial de caídas defendido -contra el consenso- en estas líneas desde hace 2 años. Mantengo el objetivo de Paridad Euro-Dólar como escenario de mayor probabilidad.

EURO-DÓLAR, semana

Antonio Iruzubieta

www.antonioiruzubieta.com – Información en cefauno@gmail.com