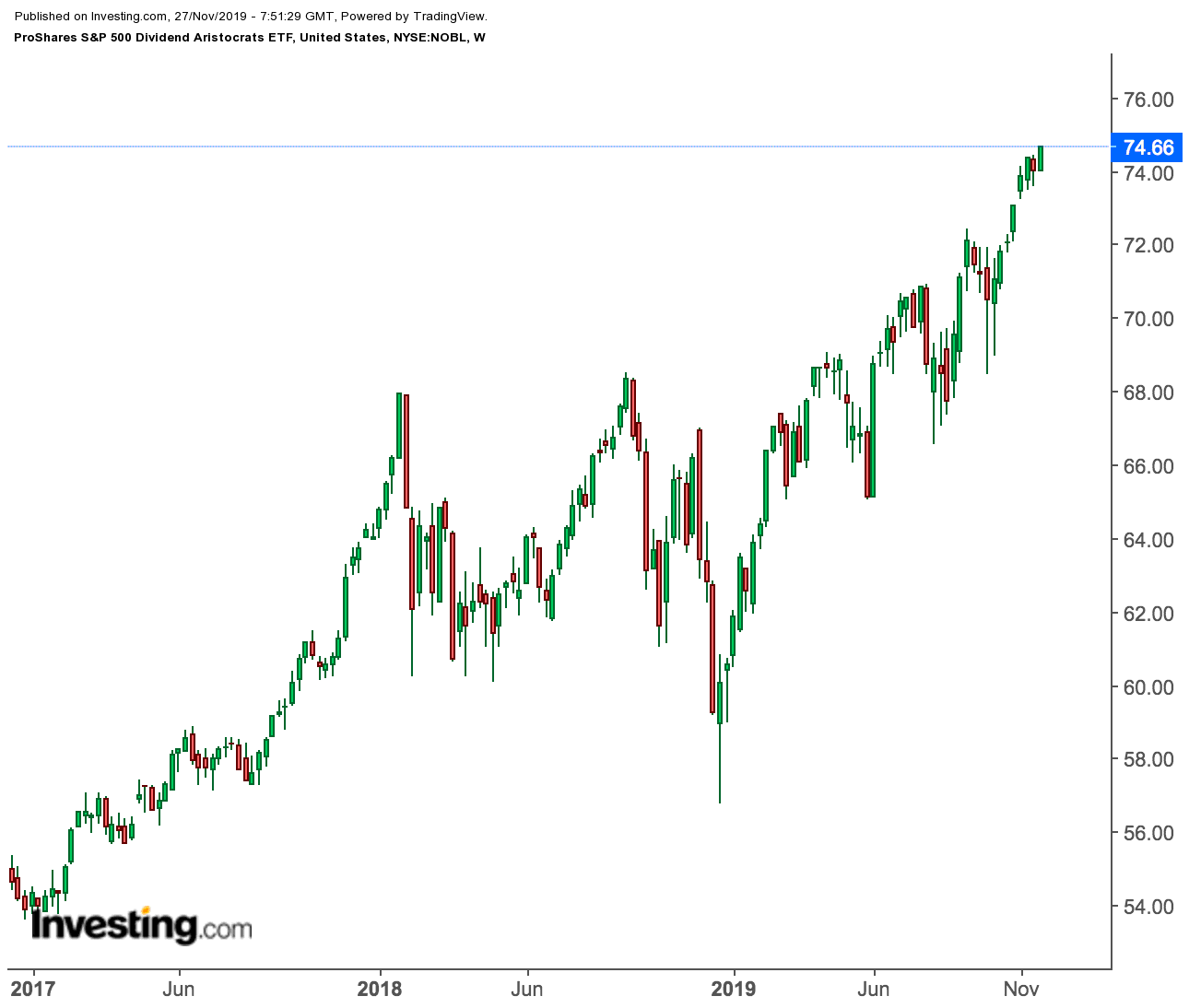

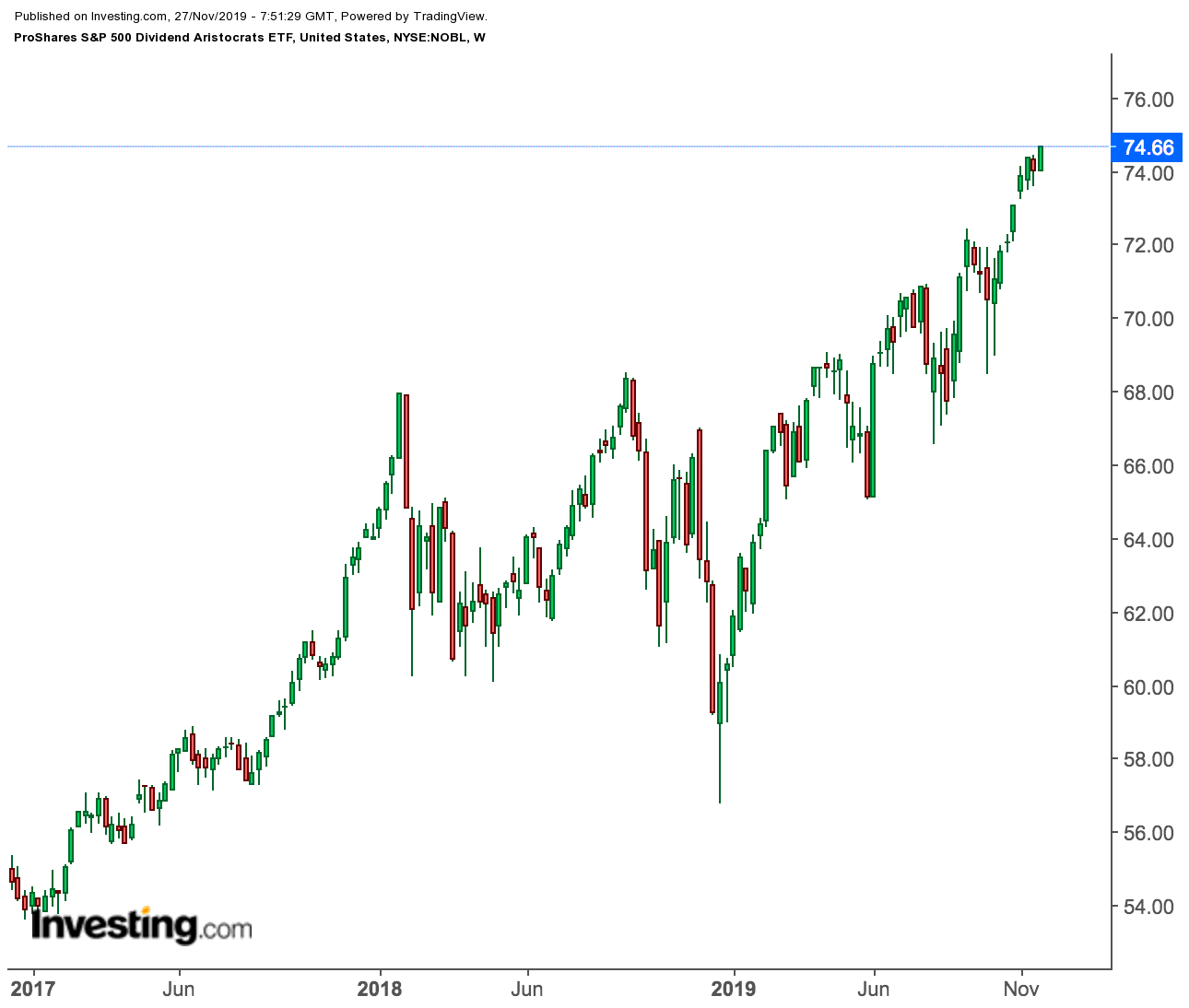

2019 ha demostrado ser uno de los mejores años en mucho tiempo para las acciones de dividendo, pues los inversores se han apresurado a por ellas ante los crecientes temores de recesión. Esta huida masiva hacia la seguridad ha impulsado el índice ProShares S&P 500 Dividend Aristocrats ETF un 23% este año.

¿Puede continuar este movimiento al alza en 2020? Responder a esa pregunta no es fácil cuando hay tanta incertidumbre en torno a la expansión económica de Estados Unidos y los riesgos de la disputa comercial con China siguen dominando los titulares —y podrían perfectamente ocupar también la primera parte del año que viene.

Dicho esto, invertir en acciones de dividendo sigue siendo una de las mejores maneras para que los inversores creen un flujo regular de ingresos y riqueza. Las acciones de dividendo fiables generalmente ofrecen rendimientos más altos que los bonos y proporcionan una cobertura en tiempos de volatilidad extrema del mercado.

Para ayudarle a comenzar con la lista de compras del próximo año, hemos seleccionado dos acciones que pagan crecientes dividendos y cuyos valores parecen atractivos.

1. McDonald’s

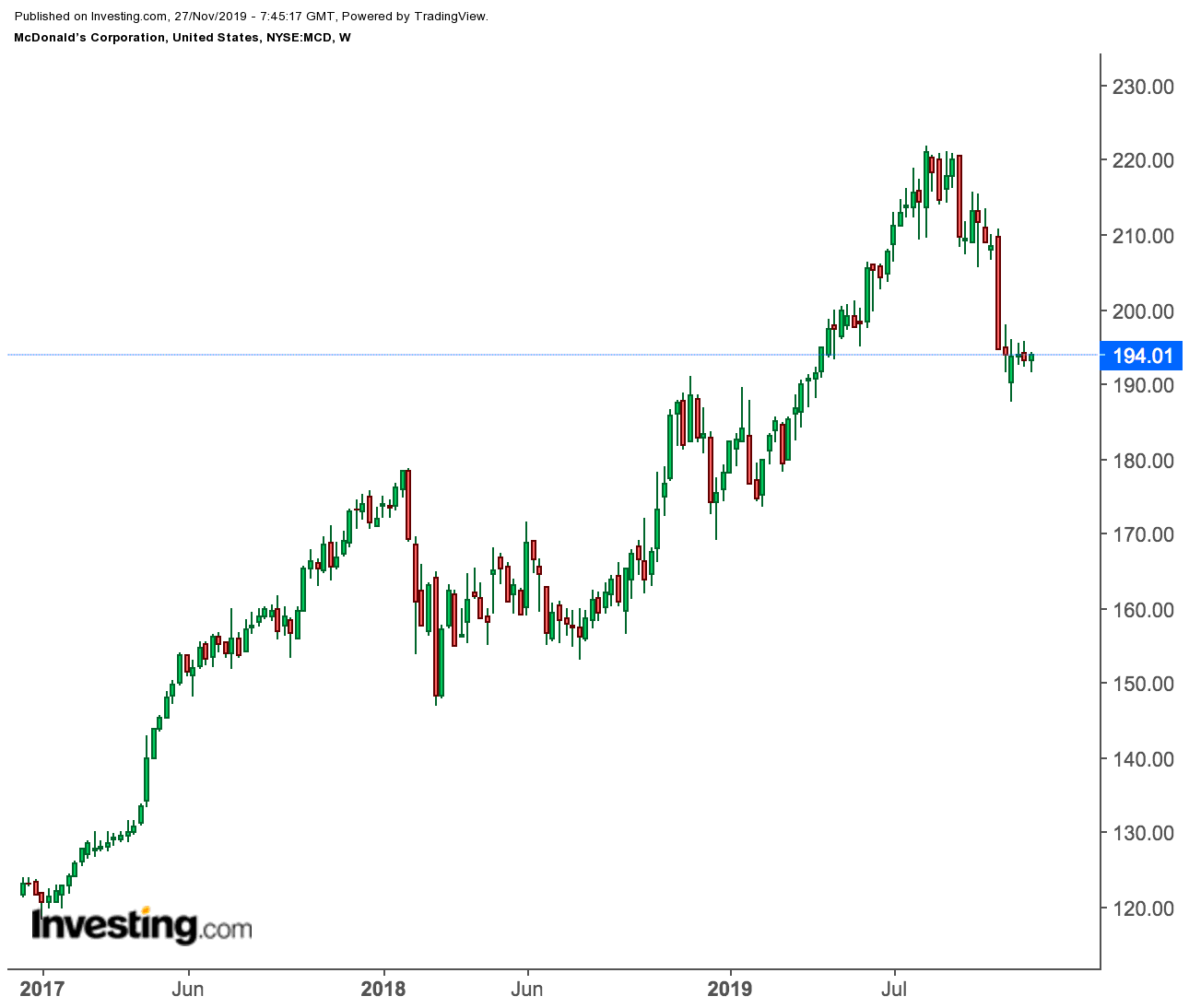

Probablemente no parece un buen momento para mirar con buenos ojos a McDonald’s Corporation, la cadena de comida rápida más grande del mundo. Vende hamburguesas y bebidas azucaradas que muchos consumidores preocupados por su salud tratan de evitar, y las acciones se han desplomado en los últimos meses. Pero sigue conservando un enorme valor, especialmente para los inversores en renta fija.

El precio de las acciones fue una respuesta no sólo al cambio de los consumidores, sino también específicamente al hecho de que la junta ha despedido este mes al director ejecutivo, Steve Easterbrook, por tener una aventura consensuada con una empleada. A los accionistas ciertamente no les encanta la marcha de Easterbrook, ya que durante su mandato las acciones demostraron ser una gran apuesta ganadora.

De hecho, iniciativas como el desayuno durante todo el día y los puestos de pedidos automatizados contribuyeron a que el retorno de las acciones de McDonald’s ascendiera casi al 100% desde que se anunciara su nombramiento en enero de 2015, superando a otras empresas del sector como Yum! Brands Inc y el dueño de Burger King Restaurant Brands International, así como competidores de rápido crecimiento, incluyendo Chipotle Mexican Grill Inc y Shake Shack Inc.

Las acciones de MCD han descendido más de un 18% desde que registraran máximos históricos a finales de agosto, para cerrar la jornada de ayer en 194,01 dólares. Este debilitamiento, en nuestra opinión, ofrece un buen punto de entrada para los inversores en ingresos que estaban esperando al margen. El repentino cambio de gestión es sin duda una medida no deseada, pero no altera el plan estratégico en el que la compañía está trabajando para impulsar el crecimiento.

En cuanto a los inversores de ingresos, el factor más importante a tener en cuenta al elegir una empresa de dividendo es la estabilidad en los pagos de ingresos. La compañía ha recaudado su pago cada año desde 1976, cuando comenzó a pagar dividendos. Esa consistencia en el crecimiento del dividendo no está en peligro a pesar del reciente revés, especialmente en el caso de una empresa que está registrando un crecimiento encomiable. Las ventas en mismas tiendas de McDonald’s crecieron un 5,9% a nivel mundial en el tercer trimestre, por encima del 5,4% que esperaban los analistas encuestados por FactSet.

Tras registrar una subida de un 8% en sus pagos de este año, McDonald’s ahora ofrece dividendos trimestrales de 1,25 dólares por acción. Esto se traduce en un rendimiento anual de dividendos del 2,59% al precio actual de las acciones. Cabe destacar que ésta ha sido la 43ª subida anual de los dividendos de la compañía.

2. Johnson & Johnson

Creemos que 2020 será un buen año para comprar acciones de Johnson & Johnson, el mayor fabricante mundial de productos sanitarios tanto farmacéuticos como de consumo.

La empresa perdió parte de su encanto el año pasado pues los inversores se centraban en la incertidumbre en torno a los pasivos de miles de demandas dirigidas a todas las áreas de su negocio. Las acciones se vieron sometidas a una gran presión a este año ante los litigios presentados por casi 12.000 demandantes sobre los polvos de bebé de la compañía y otros productos de talco. Las demandantes alegan que el amianto de esos productos les provocó cáncer de ovario.

Las acciones de J&J han bajado alrededor de un 7% con respecto a sus máximos este año, cerrando ayer en 137,17 dólares, ya que los inversores evitan las acciones a causa de las preocupaciones en torno a los costes de responsabilidad. Según Chris Schott, analista de JPMorgan Chase & Co., estos pasivos podrían rondar los 20.000 millones de dólares y a la compañía ya se le ha descontado en valor para reflejar esa exposición.

Pero estos problemas a corto plazo no quitan el hecho de que el fabricante de medicamentos sigue generando una gran cantidad de dinero en efectivo, lo que significa que su capacidad para recompensar a los inversores de ingresos permanece intacta. En el tercer trimestre, Johnson &Johnson informó de que las ventas aumentaron hasta 20.700 millones de dólares. También aumentaron sus ventas para todo el año y sus previsiones de BPA como resultado de este fuerte rendimiento.

Creemos que Johnson & Johnson superará lentamente estos desafíos judiciales y podría ser una buena apuesta para los inversores pacientes cuyo enfoque es ganar gradualmente un dividendo constante. Como se mencionaba anteriormente, la compañía tiene un excelente foso y un historial estelar elevando su pago durante 55 años consecutivos. Actualmente paga 0,95 dólares por acción trimestralmente, lo que le ha supuesto un crecimiento del 7% anual los últimos cinco años, y un rendimiento anual del 3,80%.

En conclusión

Dado que su rentabilidad sigue siendo muy robusta, el actual debilitamiento de las acciones de MCD y J&J los convierte en buenos candidatos para añadir a su cartera de ingresos en 2020. Son empresas globales y bien gestionadas y ambas tienen los medios y la fuerza para salir airosos de sus desafíos actuales

Haris Anwar/Investing.com

Artículos publicados con la autorización de Investing.com. Por favor, consulte importantes advertencias de riesgo y legales.