El Dow Jones Industrial Average, S&P 500 y Nasdaq Composite establecieron nuevos máximos intradía de todos los tiempos la semana pasada. El S&P 500 es el primer índice en convertirse en una «burbuja parabólica inflada» en su gráfico semanal. Esta señal ocurre cuando una acción o mercado tiene una lectura estocástica lenta de 12x3x3 semanal por encima de 90 en una escala de 00 a 100. Esto puede sonar farragoso, pero se resumirían en que, históricamente, el S&P disminuirá entre un 20% y un 60% una vez que el gráfico semanal se vuelva negativo. Claro, el S&P 500 está por encima de sus pivotes trimestrales y mensuales en 3076.9 y 3089.5, respectivamente, pero el Dow todavía está por debajo de su nivel de riesgo trimestral en 28537 con el Nasdaq por debajo de su nivel de riesgo trimestral en 8591. Esto significa que queda algo de potencial alcista limitado.

Tenga en cuenta que el Dow Jones Transportation Average y Russell 2000 cayeron la semana pasada. El índice de Transportes está por debajo de su pivote anual en 10976 con el índice de pequeña capitalización por debajo de su pivote trimestral en 1599.40. Estos dos están por debajo de sus máximos históricos en un 6.4% y 8.4%, respectivamente.

El Dow Jones Industrial Average estableció su máximo intradiario histórico en 28004.89 el 15 de noviembre con su nivel de riesgo trimestral en 28537.

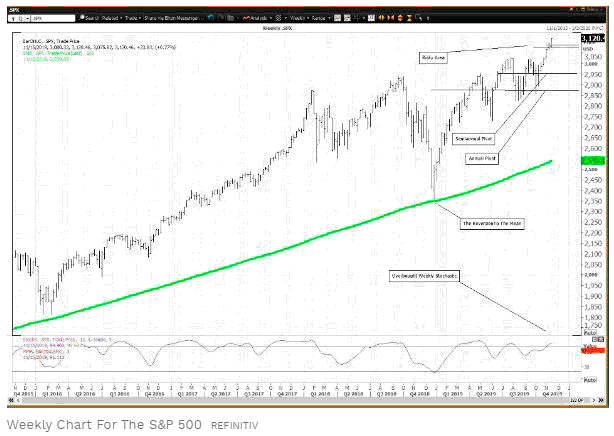

El S&P 500 estableció su máximo intradiario de todos los tiempos en 3120.46 el 15 de noviembre y está por encima de sus pivotes trimestrales y mensuales en 3076.9 y 3089.5, respectivamente.

El Nasdaq Composite estableció su máximo intradiario absoluto en 8540,83 el 15 de noviembre, por debajo de su nivel de riesgo trimestral en 8591.

El Dow, S&P 500, Nasdaq, Dow Transportes y Russell 2000 permanecen por encima de sus pivotes semestrales en 27266, 2955.6, 7999, 10720 y 1572.85, respectivamente.

El Dow, S&P 500 y Nasdaq permanecen por encima de sus pivotes anuales en 25819, 2867.1 y 7370 del Nasdaq, respectivamente. Transportes y Russell 2000 permanecen a horcajadas sobre sus pivotes anuales en 10976 y 1590.63.

Los cinco promedios principales tienen gráficos semanales positivos, y el Dow, S&P y Nasdaq ahora están sobrecomprados con el S&P 500 en una burbuja parabólica inflada.

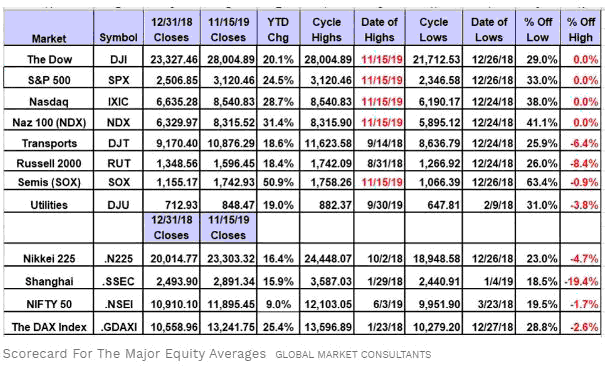

Aquí está el cuadro de mando de la semana pasada:

El Dow Jones Industrial Average (28004 el 15 de noviembre) subió un 29% desde su mínimo intradiario del 26 de diciembre de 21712.53 y estableció su máximo intradiario absoluto de 28004.89 el 15 de noviembre. El gráfico semanal es positivo pero sobrecomprado con una media por encima de su media modificada de cinco semana en 27230 con una lectura estocástica lenta semanal de 12x3x3 que aumentó a 87.30 la semana pasada, frente a 81.65 el 8 de noviembre. Esta lectura se elevará por encima de 90 esta semana, lo que la convierte en una burbuja parabólica inflada.

El Dow Jones Industrial Average (28004 el 15 de noviembre) subió un 29% desde su mínimo intradiario del 26 de diciembre de 21712.53 y estableció su máximo intradiario absoluto de 28004.89 el 15 de noviembre. El gráfico semanal es positivo pero sobrecomprado con una media por encima de su media modificada de cinco semana en 27230 con una lectura estocástica lenta semanal de 12x3x3 que aumentó a 87.30 la semana pasada, frente a 81.65 el 8 de noviembre. Esta lectura se elevará por encima de 90 esta semana, lo que la convierte en una burbuja parabólica inflada.

El S&P 500 (3120 el 15 de noviembre) subió un 33% desde su mínimo intradiario del 26 de diciembre de 2346.58 y estableció su máximo intradiario absoluto de 3120.46 el 17 de noviembre. El gráfico semanal es positivo pero sobrecomprado con una media por encima de su media modificada de cinco semana en 3035.12 con una lectura estocástica lenta semanal de 12x3x3 que aumentó a 91.11 la semana pasada, frente a 86.97 el 8 de noviembre, lo que la convierte en una burbuja parabólica inflada.

Aquí está el gráfico semanal del S&P 500

El Nasdaq Composite (8540.83 el 15 de noviembre) subió un 38% desde su mínimo intradiario del 24 de diciembre de 6,190.17 y estableció su máximo intradiario absoluto en 8540.83 el 15 de noviembre. El gráfico semanal es positivo pero sobrecomprado con una media por encima de su media modificada de cinco semana en 8273.74 con una lectura estocástica lenta semanal de 12x3x3 que aumentó a 86.60 la semana pasada, un aumento desde 80.08 el 8 de noviembre.

El Dow Transportation Average (10,876 el 15 de noviembre) está un 25.9% por encima de su mínimo intradía del 24 de diciembre de 8636.79 y está un 6.4% por debajo de su máximo intradiario de todos los tiempos de 11623.58 establecido hace más de un año, el 14 de septiembre de 2018. El gráfico semanal es positivo con una media por encima de su media modificada de cinco semana en 10666 con su lectura estocástica lenta de 12x3x3 semanal que aumentó a 77.96 la semana pasada, un aumento desde 75.28 el 8 de noviembre.

El Russell 2000 (1596.45 el 15 de noviembre) está un 26% por encima de su mínimo intradiario del 24 de diciembre de 1266.92 y está un 8.4% por debajo de su máximo intradiario de todos los tiempos de 1742.09 establecido hace más de un año el 31 de agosto de 2018. El gráfico semanal es positivo con una media por encima de su media modificada de cinco semana en 1562.58 con su lectura estocástica lenta semanal de 12x3x3 que subió a 78.38 la semana pasada, frente a 70.05 el 8 de noviembre.

Cómo usar los niveles de valor y niveles de riesgo de Richard Henry Suttmeier:

Los niveles de valor y los niveles de riesgo se basan en los últimos nueve cierres mensuales, trimestrales, semestrales y anuales. El primer conjunto de niveles se basó en los cierres el 31 de diciembre de 2018.

El cierre a fines de junio de 2019 estableció nuevos niveles mensuales, trimestrales y semestrales. El nivel semestral para la segunda mitad de 2019 permanece en juego.

El nivel trimestral cambia después del final de cada trimestre, por lo que el cierre del 30 de septiembre estableció el nivel para el cuarto trimestre. El cierre el 31 de octubre estableció el nivel mensual para noviembre a medida que los niveles mensuales cambian al final de cada mes.

Mi teoría es que nueve años de volatilidad entre cierres son suficientes para suponer que todos los posibles eventos alcistas o bajistas para la acción se tienen en cuenta.

Para capturar la volatilidad de los precios de las acciones, los inversores deben comprar con debilidad a un nivel de valor y reducir las tenencias en fortaleza a un nivel de riesgo. Un pivote es un nivel de valor o nivel de riesgo que se violó dentro de su horizonte temporal. Los pivotes actúan como imanes que tienen una alta probabilidad de ser probados nuevamente antes de que expire su horizonte temporal.

La lectura estocástica se mueve entre 00.00 y 100.00 con lecturas superiores a 80.00 consideradas sobrecompra y lecturas inferiores a 20.00 consideradas sobreventas.

Carlos Montero

La Carta de la Bolsa