Los principales índices americanos abrieron la semana de nuevo con alzas y registrando máximos históricos, el sentimiento de los inversores se ha situado en zona de gran optimismo y el Sr Trump apareció celebrando en Twitter «su» conquista bursátil e invitando a los ciudadanos a gastar bien su dinero, sus ganancias en bolsa:

- Stock Market hits RECORD HIGH. Spend your money well!

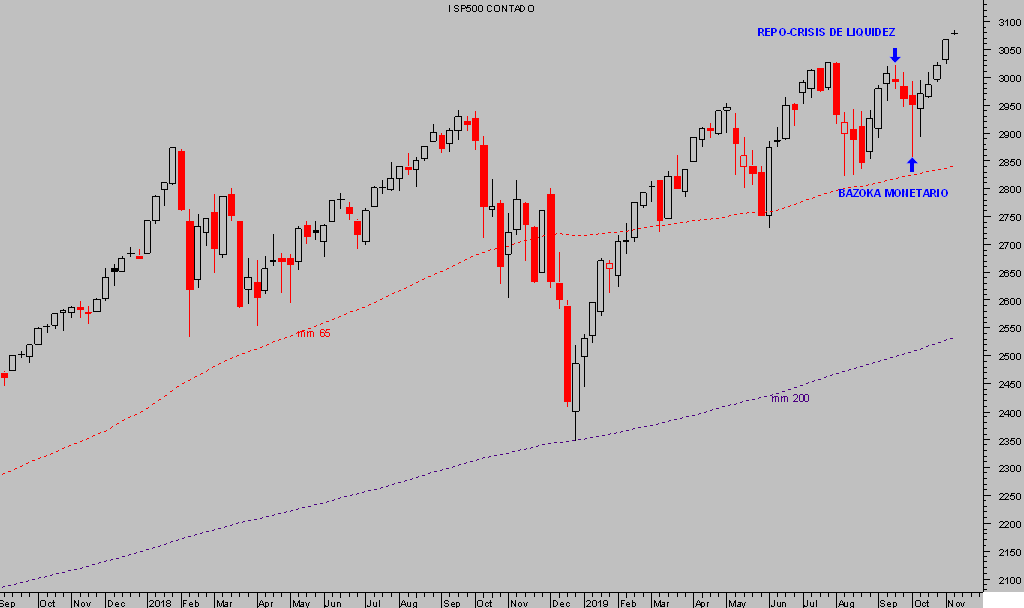

El mercado ha respondido fielmente a la potente reacción de la FED tras la crisis de liquidez del mercado monetario (REPOs) de septiembre, inyectando liquidez a chorros en un programa que no le gusta calificar de QE (No-QE?) pero a través del que ha inventado ya cerca de $300.000 millones de la nada, para engrasar la fontanería del sistema. NO ha sido suficiente, además ha lanzado otro plan de compra de activos (No-QE) de $60.000 millones al mes.

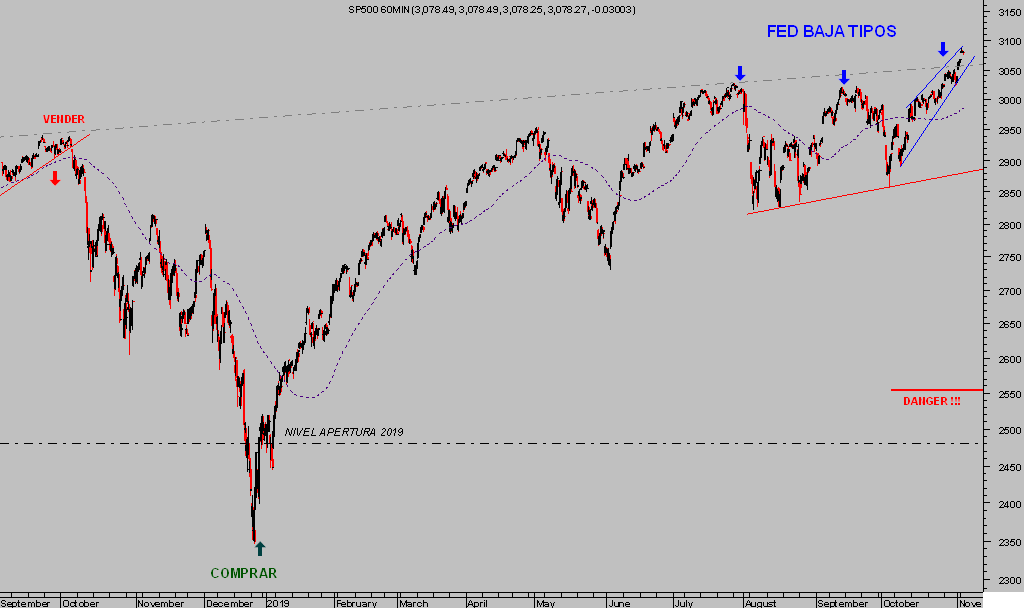

Así, el S&P500 no ha parado de subir desde entonces, ha cerrado cada semana en positivo consiguiendo No-nuevos máximos históricos.

S&P500, semana.

Siempre es importante revisar el panorama técnico y expectativas de mercado en el más corto plazo, evaluar las tendencias de fondo antes de que cambien del todo los parámetros y sea demasiado tarde para actuar, muy particularmente cuando el sentimiento de los inversores se coloca en zona demasiado complaciente y optimista.

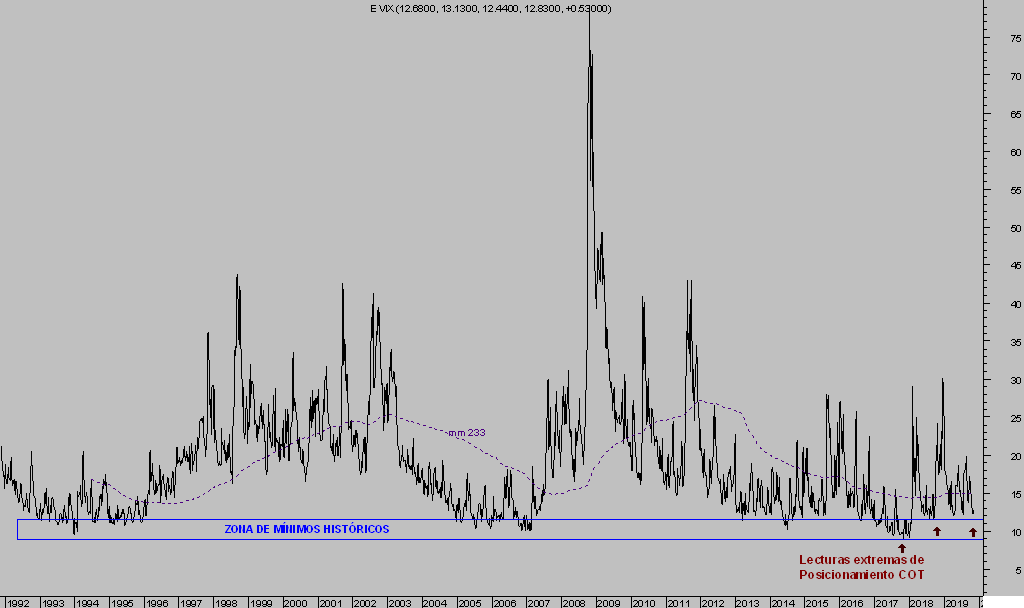

Los datos de sentimiento y más aún de posicionamiento -COT- son de gran ayuda, siempre que sean observados desde la Teoría de Opinión Contraria.

El mercado, más que por hacer millonarios a los inversores, se caracteriza por intentar separar a los inversores de su dinero, es uno de sus cometidos, y de ahí que la Teoría de Opinión Contraria sea una herramienta realmente eficiente, imprescindible para operar con éxito.

Los datos de posicionamiento de Commitment Of Traders -COT- actuales advierten situación extrema y los concernientes a la volatilidad implícita del SP500 -VIX- de manera especial, tal como analizamos en post reciente.

VOLATILIDAD S&P500 -VIX-, semana.

Vean los datos de sentimiento inversor, medidos a través del indicador Fear&Greed:

Mientras que los índices USA registran nuevos máximos históricos, no todos y algunos como el Dow de Transportes o el índice de pequeñas y medianas empresas Russell–2000 emiten señales divergentes muy importantes de largo plazo analizadas en numerosos posts, Trump anima al personal a disfrutar de las ganancias… la realidad virtual continúa.

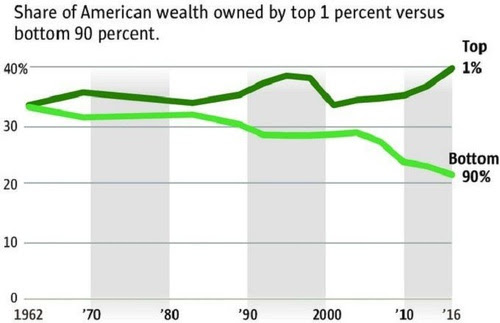

Cierto que las ganancias conseguidas en las inversiones bursátiles durante los últimos años son sustanciales pero también que sólo podrán ser disfrutadas por un pequeño segmento de la población.

La gran mayoría de americanos no dispone de renta suficiente para invertir en mercados financieros, por tanto, nunca obtendrán plusvalía de ninguna clase.

La distribución de la riqueza en USA sigue ensanchando la brecha entre los más favorecidos y el grueso de la población y se ha convertido en un grave problema.

La desigualdad se ha disparado de manera brutal, los principales ejecutivos CEO y CFO de empresas USA tienen sueldos que suponen cerca de 800 veces el sueldo medio de los americanos, unos mega sueldos en buena medida obtenidos gracias a los programas de compensación extra-salarial que se auto conceden en sus consejos de administración vía stock-options.

La distribución de la riqueza es… no hay distribución!. El 1% de la población USA acapara el 40% del total y el 90% de la gente sólo tiene el 22% de la riqueza. Una realidad inquietante, incentivada por los enormes programas QE y rescates de las autoridades en la última década de los que se ha beneficiado a quienes menos lo necesitaban, y factor que en la historia ha terminado desencadenando conflictos sociales.

DISTRIBUCIÓN RIQUEZA USA.

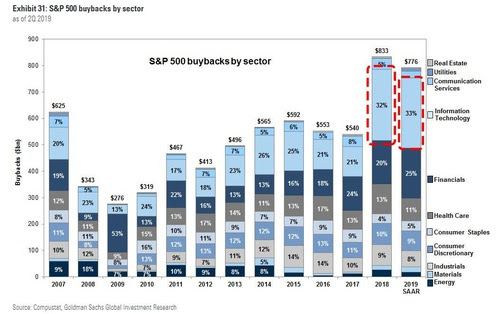

Otro de los grandes beneficiados (hasta la fecha) de la revalorización de las cotizaciones es el sector empresarial cuyos ingentes programas de compra de acciones propias (autocartera) ha convertido a las empresas en principales accionistas.

Cuando llegue el momento de deshacer posiciones, las empresas no tendrán fácil encontrar contraparte que les compre la morralla sobrevalorada que tienen en cartera.

Mientras la tendencia alcista continúa, suena la música y las empresas compran acciones con dinero prestado, estimulan alzas de las cotizaciones y además, al retirar acciones de circulación, mejora milagrosamente el ratio Beneficios por Acción.

Contrariamente a lo que cabría esperar de ejecutivos tan bien pagados, aumentan las compras de autocartera en máximos y las reducen notablemente cuando las cotizaciones han corregido a niveles de oportunidad.

Vean el desglose de compras de autocartera por sector y los volúmenes máximos de compra de la actualidad, superiores a los de 2007. La complacencia es un sentimiento peligroso también para los genios ejecutivos, compraron acciones propias masivamente hasta el año 2007 y en 2009 y 2010, cuando los precios eran atractivos redujeron su actividad de autocartera a mínimos.

El free float o acciones en circulación se está deteriorando a marchas forzadas, comprar autocartera supone amortizar acciones en circulación y por tanto reducir el número de acciones cotizadas.

La compra de acciones propias se ha intensificado muy notablemente, como se aprecia en el gráfico anterior, en el sector tecnológico que es donde abunda la mayoría de unicornios y empresas zombi.

Como consecuencia, se está produciendo una potente reducción de acciones en circulación y por tanto falta de profundidad del mercado, vean el caso particular de Apple:

El volumen total de acciones compradas para autocartera desde 2009 ronda los $6 BILLONES, cifra muy significativa comparada con una capitalización actual del S&P500 que ronda los $26.300 Billones.

Los propios ejecutivos, que con el dinero de sus empresas deciden comprar acciones para sus empresas y presionan al alza las cotizaciones, han alcanzado el punto de inquietud y venden las mismas acciones de las mismas empresas que gestionan pero las que tienen en sus cuentas personales.

Los insiders USA están en un modo vendedor acentuado desde hace meses.

Incluso el propio Warren Buffett ha adquirido acciones para autocartera en los últimos meses, mientras mantiene en efectivo la friolera de $128.000 millones (frente a los $122.000 millones de finales del segundo trimestre) ante la ausencia de oportunidades de inversión dada la sobre valoración de las empresas en el mercado.

Su conglomerado, Berkshire Hathaway, modificó el año pasado la política de autocartera elevando los límites máximos y ha podido adquirir acciones propias por valor de $700 millones, elevando el total de autocartera hasta los $2.800 millones.

Con todo, el mensaje del Sr Trump suena bien y sería perfecto si fuese verosímil llevar a efecto la sugerencia lanzada vía Twitter, pero la realidad es bien distinta.

El presidente USA también podría tomar nota de sus recomendaciones y gastar bien el dinero, para bien su país y del mantra -MAGA- Make America Great Again.

Desde que asumió la presidencia de EEUU, la deuda ha subido cerca de 2.7 BILLONES de dólares, el déficit es creciente y las previsiones escalofriantes.

El déficit de 2019 fue de casi UN BILLÓN de dólares y el previsto para 2020 será superior, según espera la oficina presupuestaria del congreso USA -CBO, Congressional Budget Office- alcanzará los $1.10 BILLONES, la diferencia entre unos gastos estimados en $4.75 Billones y unos ingresos de $3.65 Billones.

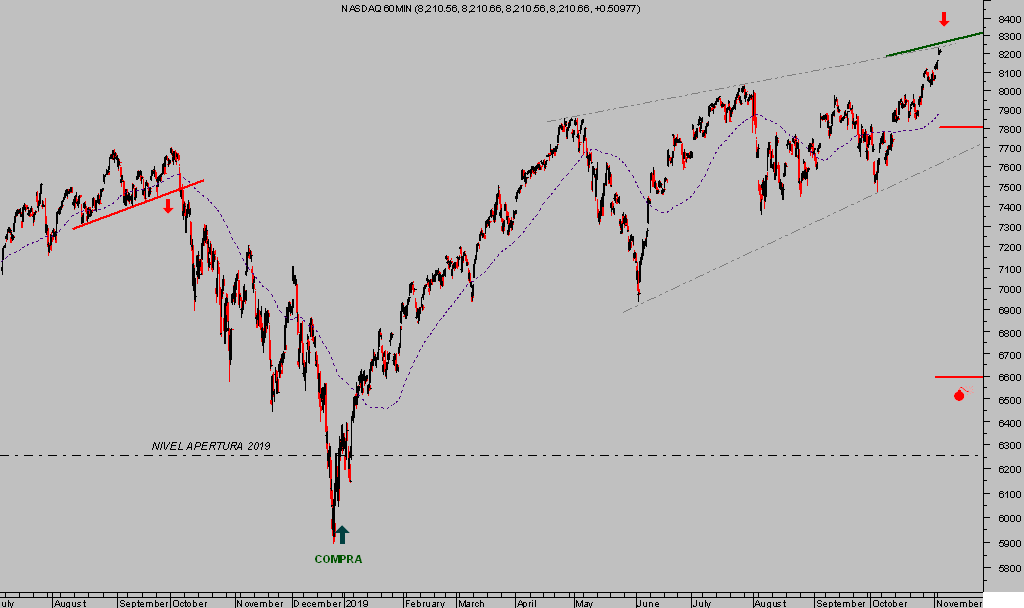

Las bolsas cerraron ayer en verde, un +0.37% el SP y un +0.56% el Nasdaq, nuevos máximos históricos y de nuevo sin confirmaciones, sin volumen, sin fuerza ni convicción.

S&P500, 60 minutos.

NASDAQ-100, 60 minutos.

El mercado no puede disimular su absoluta dependencia de la Reserva Federal, de la peligrosa planificación central de las autoridades monetarias, ni tampoco la FED puede negar la data dependencia a la que está sometida, aunque para decorar su posición afirma que se trata de dependencia de datos macro económicos y no considera conveniente reconocer su fijación compulsiva por manipular y apuntalar los mercados vía políticas de reflación de activos.

En tanto que analizo y ajusto diariamente las estrategias para operar en el actual entorno de riesgo, de acuerdo con el escenario de mayor probabilidad, las oportunidades operativas en marcha van generando interesantes rentabilidades, observen el caso siguiente, una estrategia compartida hace sólo un mes con nuestros suscriptores que acumula un +27%, exenta de riesgo.

RITE AID CORP -RAD- diario

Antonio Iruzubieta

www.antonioiruzubieta.com – Información en cefauno@gmail.com