La crisis de liquidez que asola los mercados monetarios y ha tenido que ser monitorizada por las autoridades con nuevas compras masivas y un programa de ampliación intensa de liquidez ha resultado positiva para las bolsas.

Los inversores han optado por fijarse en la avalancha de dinero nuevo y creado expresamente para atajar una crisis severa, ignorando factores como la realidad económica en desaceleración o recesión en beneficios empresariales.

Se han cargado de un optimismo que unido a la barbaridad de liquidez creada y puesta en el sistema, casi 300.000 millones de dólares, «No-QE», según la FED, han conseguido relanzar las cotizaciones del S&P500 hasta nuevos máximos históricos.

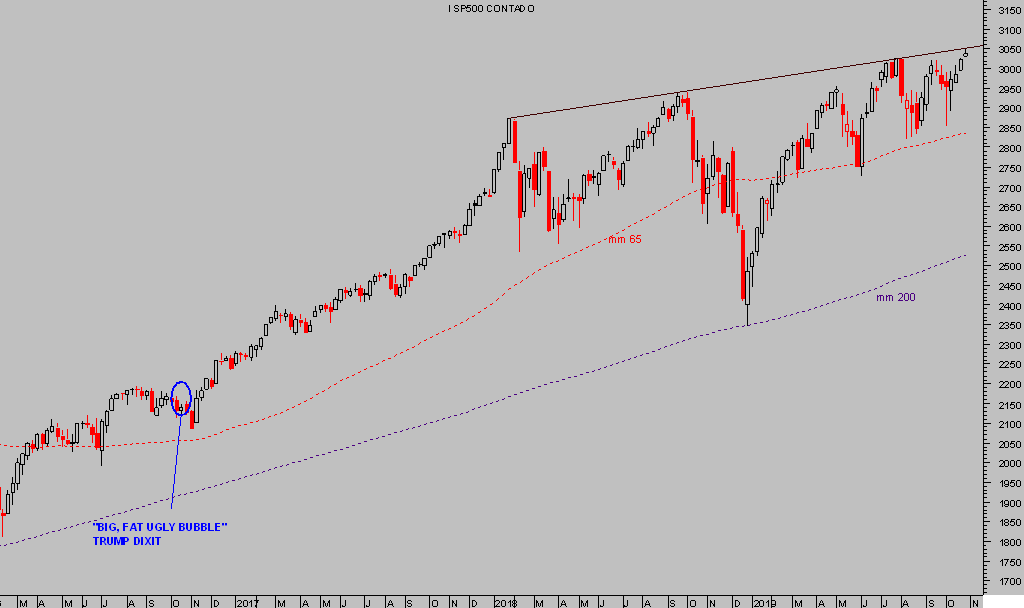

S&P500, semana

La subida de las últimas semanas se ha convertido en histórica, por alcanzar nuevos registros de máximos aunque ha sido realmente artificial, sin volumen, repleta de divergencias y advertencias técnicas (exploradas en distintos post) que sugieren cautela.

Mañana se celebra la última sesión de octubre, la huella técnica en Candlesticks de gráficos de largo plazo y en distintos índices apunta a un cierre de gran interés que, combinado con la coincidencia de fechas con un periodo crítico como fue octubre de 2007 invitan a prestar gran atención.

Una vez tengamos datos finales de octubre, será imprescindible analizar cuidadosamente la situación técnica y explorar escenarios.

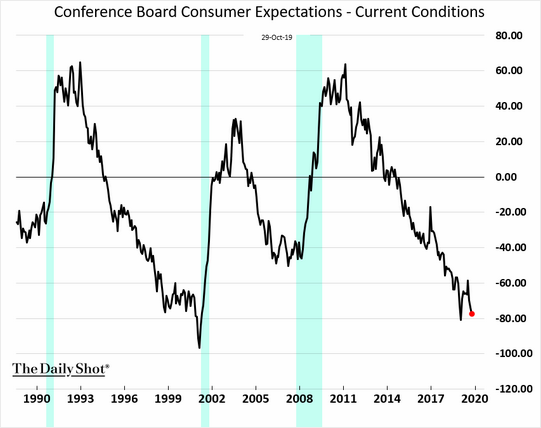

Ayer se publicaron en Estados Unidos los últimos datos de sentimiento elaborados por el Conference Board, cayeron ligeramente y por debajo de las estimaciones de consenso, quedando en 125.9 frente a los casi 140 de máximo conseguidos en pasados meses. La caída del sentimiento suele anticipar menor consumo.

Aunque lo relevante fue del dato fue diferencial entre las condiciones actuales y las expectativas, recordando la posición actual del ciclo económico en sus últimos suspiros.

El Indicador de Sentimiento de la Eurozona ha caído de nuevo en octubre, la caída número 17 en los últimos 20 meses.

En septiembre se desató una gran preocupación por el colapso sufrido en el mercado de repos, un evento que venía siendo incubado desde semanas atrás pero no se hizo público hasta el día en que el tipo de los repos se disparó hasta el 10%.

No se puede afirmar que se trate de un problema aislado ni tampoco resuelto por completo, a pesar de la potente intervención de la Reserva Federal.

La furia, de liquidez, con la que están respondiendo las autoridades es impresionante y ampliada varias veces, síntoma de la profundidad y gravedad de un sistema inundado con deudas, saturado de dinero fácil, desbordado de distorsiones y con los grandes actores cada vez más preocupados.

La crisis de los mercados monetarios es seria pero quizá sólo una señal del trasfondo de incertidumbre existente, la punta de un iceberg.

La reunión de la FED de hoy y mañana se saldará con nueva rebaja de tipos de interés, el mercado descuenta este escenario con una probabilidad superior al 90% y la debilidad de los datos macro refrendarían la acción.

Los expertos y Wall Street en general manifiestan alegría siempre que la FED rebaja de tipos, pero en realidad los tipos son tan extremadamente bajos que el impacto directo en crédito y en la economía será limitado en el mejor de los casos.

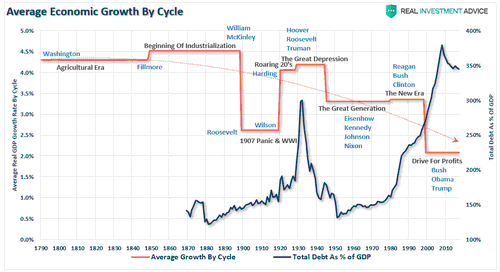

Observen la evolución de la economía USA desde 1790, los sucesivos ciclos son cada vez menos fuertes y el crecimiento medio más bajo, mientras que las deudas necesarias para conseguirlos cada vez mayores.

Rebajar tipos desde estos niveles aliviará el coste de las deudas y no es un asunto menor dado el volumen, pero el impacto se presume limitado en economía y en los mercados financieros puede haber sorpresas.

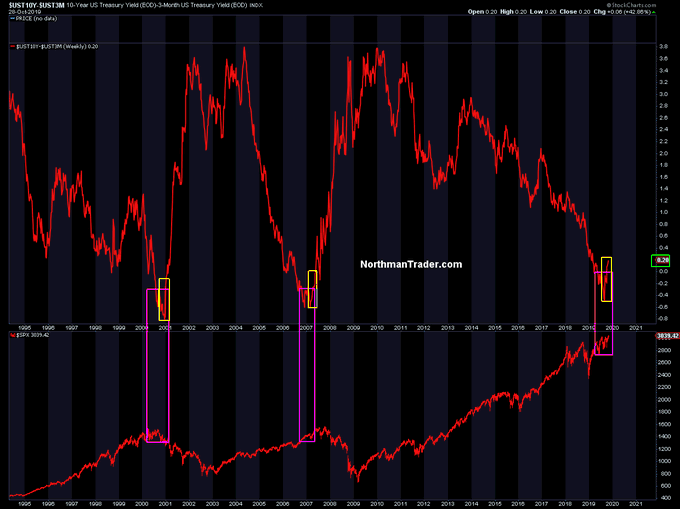

La bajada de tipos alivia la posición invertida de la curva de tipos, es decir, «positivizará» la pendiente.

Pues bien, cada vez que ha sucedido una «Positivización» de la curva, contrariamente a lo esperado los índices bursátiles han reaccionado de manera adversa primero y muy negativa después.

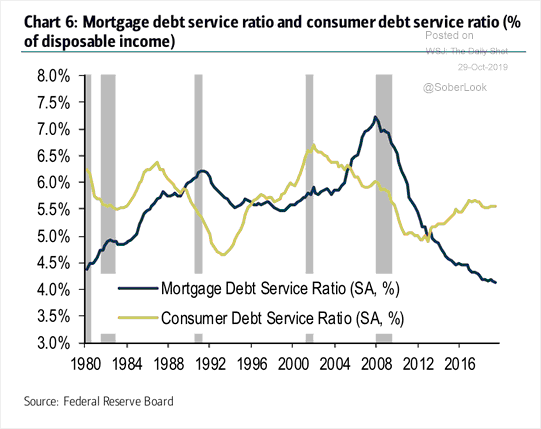

La bajada de tipos esperada supone un alivio para los agentes endeudados, caerá el coste de la deuda de particulares aunque sólo la contratada a interés variable. Los créditos hipotecarios suelen ser variables, mientras que las condiciones del crédito vivo al consumo no son alteradas.

Las condiciones monetarias son laxas y prometen continuar en modo super acomodaticio por tiempo prolongado, el mercado ya descuenta otra bajada de tipos antes de fin de año con una probabilidad de casi el 30%.

Sin embargo, la economía, salarios, seguridad o expectativas están empeorando y la morosidad ha comenzado a subir.

Sube la morosidad y los bancos y demás compañías de financiación restringen el acceso al crédito, además de ampliar los diferenciales y encarecer el coste de la deuda.

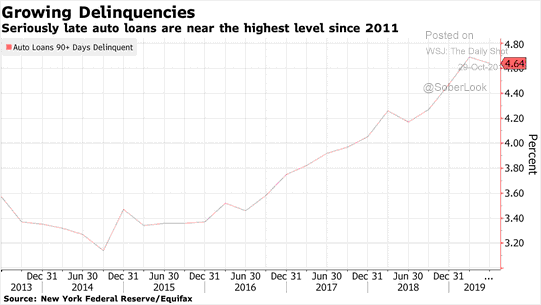

Como ejemplo, vean la marcha de la morosidad en el sector autos, por otra parte esperada desde que en 2014 se iniciara una operación rescate del sector mediante financiación masiva a casi cualquier demandante independientemente de su calidad crediticia. Se originó un nuevo foco Subprime, detectado entonces, y después analizado y actualizado en numerosos posts.

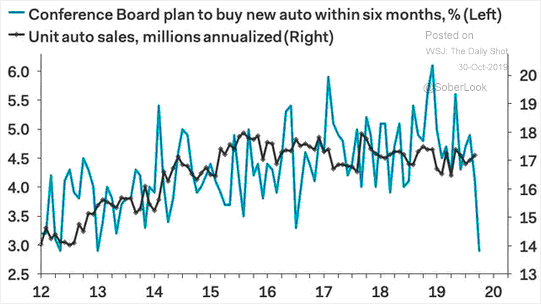

La última encuesta de sentimiento del Conferende Board, más arriba comentada, recoge un dato contundente de desplome en planes del consumidor para comprar coches nuevos:

El sector inmobiliario junto con el de automóviles han sido los principales pilares de la recuperación económica artificial, articulada -contra deuda- por las autoridades en la última década. Ahora ambos sectores manifiestan síntomas de agotamiento y son vulnerables, como el consumo y el conjunto de la economía.

La Reserva Federal, como el resto de principales bancos centrales, han desbordado cualquier previsión de incremento de deudas y están perdiendo capacidad y habilidad para manejar la situación económica. Intervienen y manipulan los mercados financieros porque es más sencillo inventar dinero «ad hoc» y comprar activos para forzar la subida de las cotizaciones que crear demanda desde los despachos. Lo que es peor, están perdiendo confianza peligrosamente.

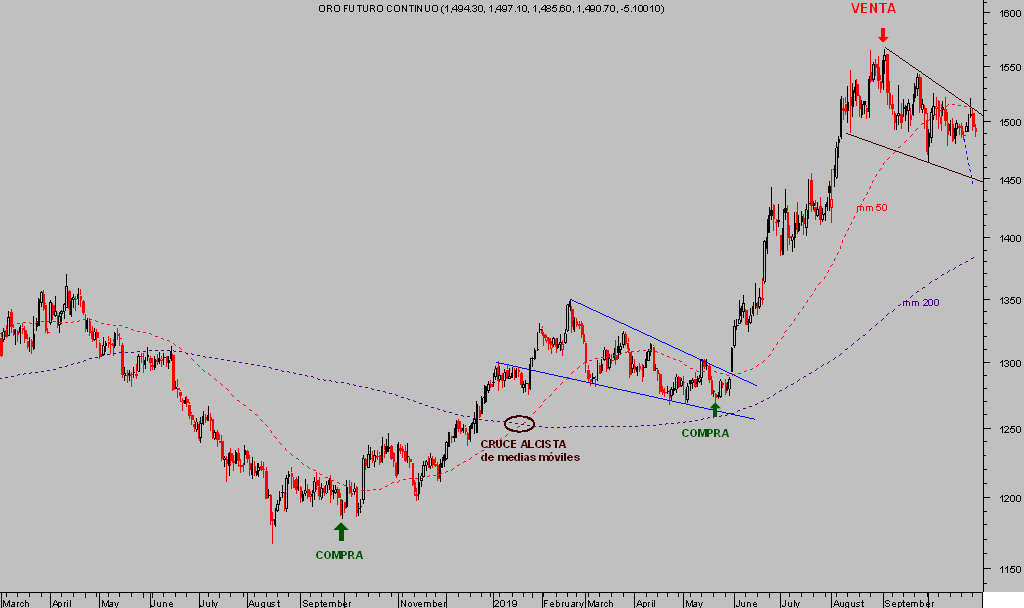

El ORO es uno de los activos considerados refugio y está atrayendo el interés de los inversores desde hace meses. La fuerte subida del último año ha sido interesante, nuestras recomendaciones han conseguido rentabilidades superiores incluso al 100%, pero los mercados se mueven dibujando dientes de sierra y después de las fuertes alzas y observando el análisis de pauta, lecturas técnicas, de sentimiento y sobre todo de posicionamiento COT, cerramos todas las posiciones abiertas a finales de agosto.

ORO diario.

La corrección continúa y no muestra visos de haber concluido aún, aunque existen distintos activos del sector cuyo aspecto comienza a mejorar y atraer nuestra atención.

La atención se centra en esperar prudentemente, analizando la evolución con el fin de elaborar nuevas estrategias tan pronto como el escenario general (técnico, de pauta, sentimiento, posicionamiento…) y el binomio rentabilidad riesgo aconsejen sugerir nuevas oportunidades. De momento prudencia.

Las dos sesiones que restan para finalizar el mes se antojan volátiles, también la del viernes con la publicación del informe de empleo USA. Como indican post recientes, existe una interesante correlación entre el empleo y el SP500 cuando el primero se gira desde lecturas históricas.

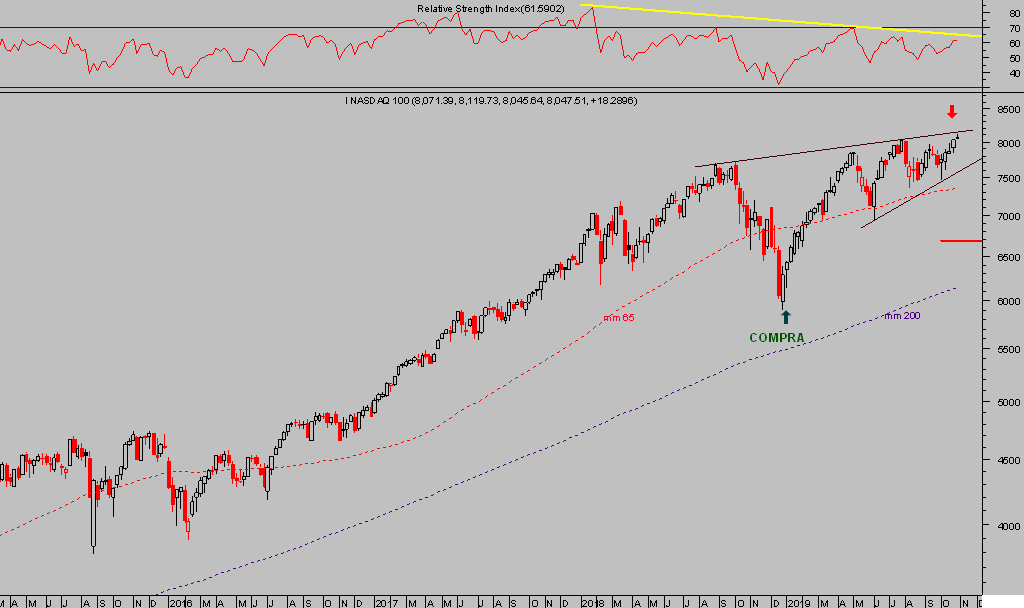

NASDAQ-100, semana

Pronto publicaremos análisis detallado de posibilidades, una vez analizado el cierre del mes de octubre, la decisión de la FED de hoy y las reacciones de los inversores en los diferente activos cotizados, activos de Renta Variable, Fija, ORO, Dólar Index, Euro-Dólar, etcétera….

Mantenemos distintas estrategias abiertas y en verde, con riesgo controlado y limitado, otras en espera de ser activadas y orientadas a capitalizar el escenario más probable para próximas semanas.

Antonio Iruzubieta

www.antonioiruzubieta.com – Información en cefauno@gmail.com