El Consejo del BCE celebró ayer su reunión de octubre, sin novedades más allá de la despedida de Mario Draghi como presidente de la institución. Los tipos inalterados, se mantiene el plan de compras de deuda anunciado el mes pasado de €20.000 millones al mes a partir del 1 de noviembre y las previsiones o «forward guidance» también se mantiene sin cambios.

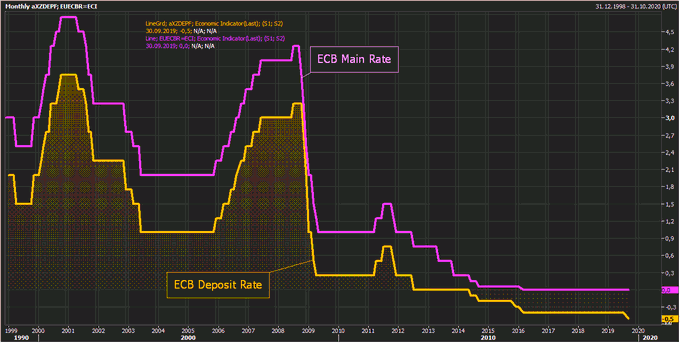

El legado del mandato de Draghi al frente del BCE es controvertido y discutibles sus consecuencias. Ha engordado el balance hasta cerca de 4.5 billones y rebajado tipos a mínimos históricos, tipos cero y negativos según el caso, sin con ello conseguir el crecimiento económico ni la inflación perseguidos.

TIPOS DE INTERÉS OFICIALES, EUROPA

El Sr. Draghi evitó el agravamiento de la crisis europea en verano del 2012 con medidas de gran calado acompañadas de su famosa frase «whatever ot takes». Desde entonces, contrariamente a sus aspiraciones ha sido incapaz de retornar las condiciones monetarias a una situación de normalidad, la evolución económica y financiera o el sector bancario han necesitado apoyo continuo y el BCE nunca ha podido «normalizar». Draghi no ha conseguido elevar los tipos ninguna vez durante su mandato.

La despedida coincide con una coyuntura económica delicada en Europa y en el mundo, que las autoridades tratan de combatir con la misma receta. Más dinero gratis y fácil, más programas QE, tipos de interés cero y/o negativos, reflación de activos, etc…

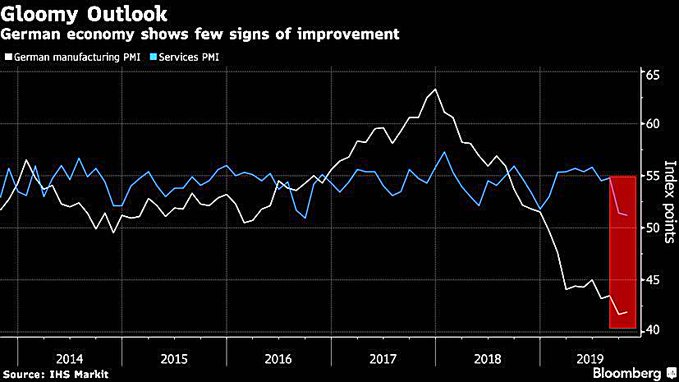

La economía de la UE se desacelera con su principal motor, Alemania, a punto de entrar en recesión mientras la economía del resto de grandes actores europeos va perdiendo vigor.

Ayer, el mismo día de su último discurso, la economía alemana revela nuevos signos de debilidad con el sector manufacturero cayendo decididamente, la industria perdiendo pedidos y puestos de trabajo y anticipa una marcha de PIB también débil para este cuarto trimestre.

El problema se agrava al observar la debilidad del sector manufacturas, en terreno contractivo desde hace meses, trasladándose al de servicios, según indica la evolución de ambos índices de actividad PMI, vean:

Una amarga despedida, por tanto, que asegura las directrices en política monetaria que adoptará su sucesora en el cargo, la Sra Lagarde. Expansión total.

No sólo del BCE, la inmensa mayoría de bancos centrales del mundo están en modo acomodaticio, rebajando tipos y apoyando masivamente a sus economías y mercados, creando dinero de la nada.

La Reserva Federal lleva un mes intentando apagar el fuego del mercado monetario -repos- mediante inyecciones de liquidez impresionantes (cerca de 300.000 millones de dólares en una serie de operaciones que califica como «No-QE») sumadas a la nueva medida ¿no-QE? de inyectar otros $60.000 al mes anunciada la semana pasada.

El BCE iniciará su particular programa QE en noviembre, a razón de 20.000 millones al mes.

Incluso el Banco Central de China ha movido ficha e inyectado alrededor de $74.000 millones sólo en los últimos tres días.

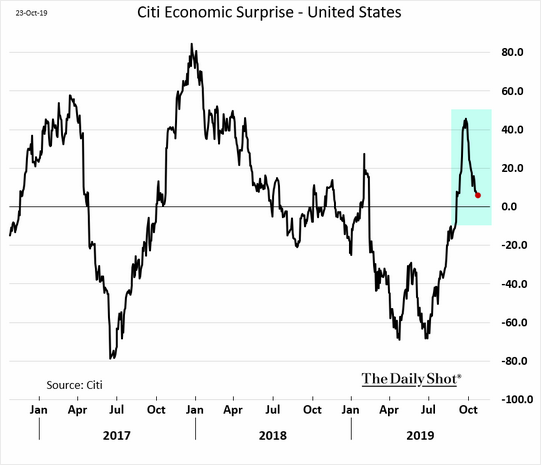

La semana próxima es turno de la FED, los días 29-30 de octubre se reúne su Comité de Mercados Abiertos -FOMC- con expectativas de mercado casi unánimes esperando nueva rebaja de tipos. Los datos de evolución macro americanos de las últimas semanas han sido negativos y apoyarían la tesis defendida por los mercados de bajada de tipos.

ÍNDICE DE SORPRESAS ECONÓMICAS, USA

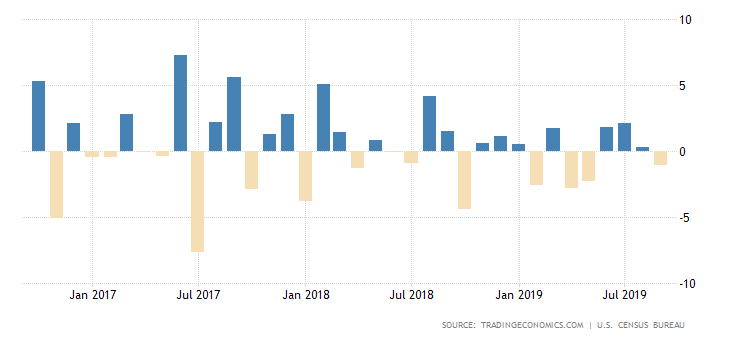

Ayer mismo se publicaron datos de Pedidos de Bienes Duraderos de septiembre, también negativo un -1.1% y por debajo de estimaciones del consenso.

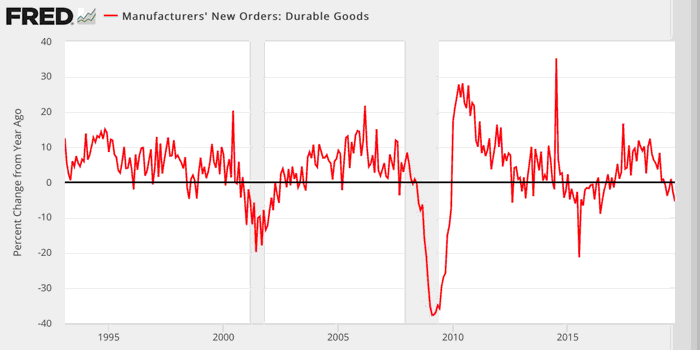

PEDIDOS BIENES DURADEROS, USA.

Los nuevos pedidos continúan débiles y en terreno negativo, aumentando la posibilidad de que la desaceleración económica USA continúe en próximos meses.

La crisis de liquidez del sistema monetario USA es profunda y peligrosa, las autoridades lleva semanas tratando de evitar un colapso mediante inyecciones de liquidez que parecen no tienen fin.

Ayer mismo, la FED de Nueva York anunció el incremento de la cantidad ofrecida en operaciones repo de muy corto plazo «overnight» desde los $75.000 hasta al menos $120.000 millones, desde ayer jueves hasta el próximo día 14 de noviembre. Además, incrementará también las cantidades ofrecidas para operaciones repo de plazos mayores hasta al menos $45.000 millones a contar desde ayer día 24 y hasta el 29 de octubre.

La fontanería monetaria debe estar demasiado atascada para requerir semejantes medidas y cantidad de fondos.

Recordemos que a finales de septiembre, la FED decidió poner en marcha una medida también extraordinaria de inyecciones de liquidez que se extendería hasta el 10 de octubre, pero ha sido insuficiente para aplacar la intensidad de la crisis y las operaciones extraordinarias se han sucedido cada día, hasta ayer que se amplió de nuevo otros 20 días.

Operaciones consideradas «No QE» aunque en realidad no son más que tecnicismos que confunden más de lo que aclaran, para en definitiva aludir a operaciones de capital. Unas llamadas QE (quantitative easing), otras POMO (permanent open market operation) y también TOMO (temporay open market operations).

La información divulgada por los medios al respecto es limitada e insuficiente, publican titulares sucesivos sobre los avances de una batalla comercial que presumen será resuelta más pronto que tarde o informan profusamente sobre el escándalo WeWork, pero informan poco sobre los verdaderos asuntos de enjundia e importancia mayor.

El sector bancario atraviesa por momentos difíciles, un negocio acechado por numerosos flancos y en situación de vulnerabilidad, aunque fuertemente apuntalado por las autoridades a través de diferentes iniciativas, exploradas en post de ayer.

El sector bancario es un sector esencial para el funcionamiento de la economía y es además crítico, junto con los mercados, en la transmisión de política monetaria. De particular importancia el sector bancario en China, menos citado y analizado por los medios pero un verdadero polvorín dependiente de decisiones arbitrarias del gobierno del Sr. Xi Jinping.

El sector bancario chino ha crecido un 400% en una década, la economía ha crecido muy rápido y a tasas superiores al 6% y justifica en parte tal ascenso, pero el sector también ha recibido subvenciones, dinero en la sombra e inyecciones masivas que parecen estar aumentando en las últimas fechas. El miércoles pasado el BoC inyectó $28.000 millones en sus sistema bancario, después del fuerte aumento de defaults de deudas corporativas y de haber publicado el PIB del último trimestre reflejando el ritmo de crecimiento más bajo desde hace 3 décadas.

La preocupación de los principales bancos centrales por la liquidez es patente, de igual forma que paralelamente la desaceleración global sincronizada afecta a cada economía de manera cada vez más preocupante.

Con estos mimbres, la reunión del FOMC la semana próxima previsiblemente se saldará con rebaja de 0.25 puntos los tipos de interés, situando el nivel de los FED FUNDS en el rango 1.5%-1.75%. La cuestión de relevancia para los expertos en será el contenido del comunicado.

El pasado mes de julio, la FED decidió bajar tipos por primera vez en 10 años aludiendo a que se trataba de un «ajuste intermedio de ciclo» y no el principio de una fase de bajadas continuadas.

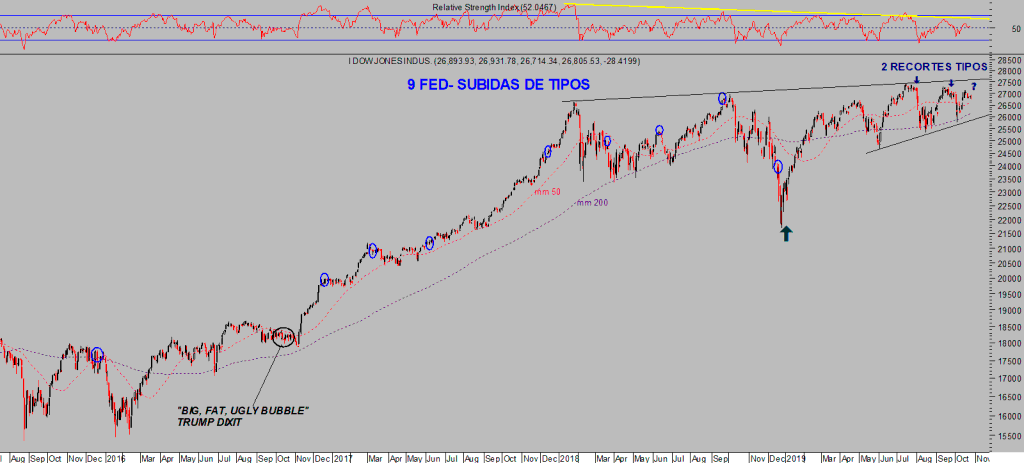

DOW JONES diario

También, en los últimos comunicados, el Sr Powell ha insistido en su decisión de actuar apropiadamente para sostener la expansión…»will act as appropriate to sustain the expansion” y ante posibles cambios en la comunicación de la FED, que induzcan a descontar futuras acciones, convendrá estar atentos.

Presumiblemente, la FED rebajará tipos la semana próxima por tercera vez en sólo 3 meses aunque los inversores podrían comenzar a descontar el final del proceso de recortes y aprovechar los altos precios para reducir exposición al riesgo de bolsa.

Las lecturas técnicas de los distintos índices, las proyecciones temporales de ciclo, la posición de indicadores y osciladores, entre otros testigos, anticipan un escenario (reservado suscriptores) para el que hemos orientado estrategias recientes.

Estrategias con interesante potencial y elaboradas bajo estricto control de riesgo, limitado y ajustado dinámicamente, como en la estrategia abierta a principios de este mes de octubre, cuya rentabilidad ronda el 15% y el control dinámico de riesgo permite asegurar un retorno mínimo, en el peor de los casos, del +6%.

BUEN FIN DE SEMANA A TODOS !!!

Antonio Iruzubieta

www.antonioiruzubieta.com – Información en cefauno@gmail.com