En el mundo del trading existen pocas cosas que podamos considerar imprescindibles a la hora de operar mejor con los gráficos, pero una de ellas bien podría ser el stoploss. Obviamente, los stops de una estrategia pueden ser implementados de diversas formas pero, en mi opinión, los más relevantes son aquellos basados en la volatilidad.

Y eso no es todo. Aunque estemos de acuerdo con dicho criterio, todavía nos quedaría por decidir cuál es el rango de volatilidad que vamos a usar para seguir el movimiento del precio. ¿Cuál sería el posicionamiento óptimo para el stop, debemos emplear una distancia más holgada o más ajustada? Vamos a ver si hoy podemos extraer algunas conclusiones con respecto a este tema…

¿Cuál es el mejor Stoploss de Volatilidad?

No hay mucho que decir sobre los stoploss que no sepa ya la inmensa mayoría de los traders. De hecho, ya hemos hablado muchas veces de ellos en el blog, así que hoy no perderemos el tiempo en repetir las cosas. Si me seguís a menudo, sabréis que soy un gran defensor de los stops basados en la volatilidad, pues nos sirven para normalizar los puntos de salida y nos permiten utilizar las estrategias de inversión para diferentes tipologías de activos. Esto puede parecer poca cosa, pero hay que tener en cuenta que hay sistemas que deben ser parametrizados de forma específica para cada uno de los mercados que deseemos operar.

Aunque existen diversos tipos de stops de volatilidad, yo concretamente suelo emplear aquellos calculados a partir del indicador ATR (Average True Range). En primer lugar, lo que se hace es establecer un período determinado para el ATR. A continuación, se selecciona un múltiplo de dicho ATR y el valor obtenido será la distancia que tendremos que dejar entre el precio del activo y el stop de la operativa. Este tipo de stops suele funcionar muy bien en sistemas swing y en estrategias tendenciales, pero no son recomendables para estrategias de rango lateral.

Dicho lo anterior, lo difícil en esta técnica es escoger el múltiplo más adecuado para nuestras estrategias de inversión. Por ejemplo, según Van Tharp lo mejor que podemos hacer es trabajar con un trailing stop igual al triple del ATR (3·ATR). Parece una distancia razonable pero, aún así, la realidad es que nos estamos dejando guiar por la opinión de otro trader. ¿Tendrá razón Van Tharp? ¿Cuál sería el stoploss óptimo que podemos seleccionar? A continuación, vamos a ejecutar nuestros propios análisis para tratar de determinar cuál es el múltiplo más idóneo para nuestra operativa…

Buscando el mejor Stop de Volatilidad

Para la búsqueda del mejor Stoploss de Volatilidad, vamos a trabajar con los datos históricos de los últimos 14 años (ciclo 2005-2019). Las pruebas a realizar las ejecutaremos sobre los activos de la Cartera Pasiva Bolsa & Materias Primas. De este modo, tendremos un universo de datos lo suficientemente amplio como para respaldar los resultados obtenidos por el experimento. Y esto, al fin y al cabo, es lo que nos va a dar la suficiente confianza para emplear en nuestros stops el múltiplo N·ATR obtenido en los backtesting de hoy.

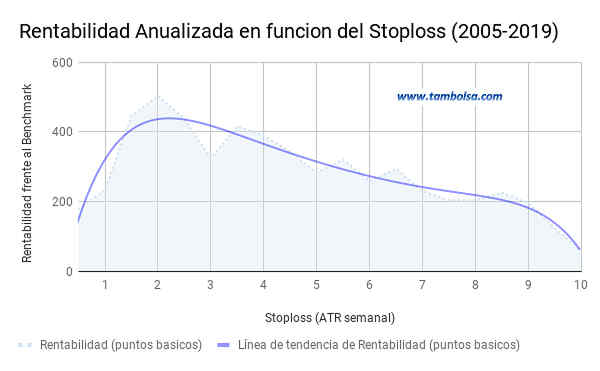

En el gráfico anterior podemos ver la rentabilidad obtenida en función del múltiplo de ATR empleado para posicionar nuestro stop. Puntualizar que, cuando hablamos de stop, nos referimos tanto al stoploss como al trailing stop. En el eje horizontal aparecen los diferentes stops analizados, en un rango que va desde el mínimo 0,5·ATR hasta el máximo 10·ATR. Y en el eje vertical se indica el rendimiento producido por cada uno de dichos múltiplos (o más específicamente, la ventaja obtenida frente a los resultados alcanzados por el benchmark).

Como se aprecia, los mejores resultados se alcanzan dentro del rango contenido entre los límites 1,5·ATR y 3,5·ATR. En ese intervalo la rentabilidad anualizada supera en más de 400 puntos básicos a la marcada por el índice de referencia. Estamos hablando de un 4% anual, así que es un rendimiento más que notable. Conceptualmente, estamos diciendo que el empleo de stops de volatilidad (con ese rango de múltiplos) nos permitiría superar al Buy&Hold por más de 4 puntos anualizados en el largo plazo. Ahora ya sabéis por qué me gusta tanto utilizar este tipo de stops en mis estrategias.

Suavizando la rentabilidad de los Stops

Vamos ahora a echarle un vistazo a la misma gráfica que acabamos de ver, pero esta vez aplicándole una suavización a la curva. Esto nos permitirá ver con mayor claridad la tendencia global de los rendimientos y nos servirá para determinar con mayor precisión cuál es el rango de múltiplos que nos va a ayudar a optimizar los resultados de nuestras estrategias. Esto ya lo hemos hecho en otras ocasiones, así que ahora no os debería pillar por sorpresa. Es importante que eliminemos aquellos múltiplos solitarios que han sido favorecidos por causas aleatorias: la idea será quedarnos con aquel rango de valores que, en conjunto, destaque sobre los demás.

En gráfico anterior podemos ver la curva suavizada de rentabilidad obtenida en función del múltiplo de ATR empleado para posicionar nuestro stop. La verdad es que, en esta ocasión, la diferencia no es demasiado relevante con respecto a la curva bruta (en otras ocasiones sí que se observan cambios apreciables). Según se observa, con múltiplos muy bajos los porcentajes son reducidos pero, poco a poco, los resultados van mejorando hasta alcanzar máximos de rentabilidad entre los valores 1,5 y 3,5. A partir de ahí, conforme los múltiplos van creciendo, las plusvalías van disminuyendo hasta casi tocar el cero cuando llegamos al valor 10.

Por lo tanto, a la vista de estos datos, resulta evidente que lo más interesante para nuestras estrategias sería trabajar con stoploss comprendidos entre 1,5·ATR y 3,5·ATR. Con ese rango de stops se lograría la optimización de las rentabilidades de los sistemas. Es interesante comprobar como, cuanto más holgado es el stop, más se aproxima el rendimiento al del Buy&Hold, que es precisamente lo que cabría esperar desde un punto de vista lógico. Del mismo modo, los stops demasiado ajustados tampoco obtienen buenos rendimientos, pues nos fuerzan a abandonar frecuentemente el mercado, con el consiguiente incremento de gastos de transacción.

El mejor Stoploss de volatilidad según el Ratio de Calmar

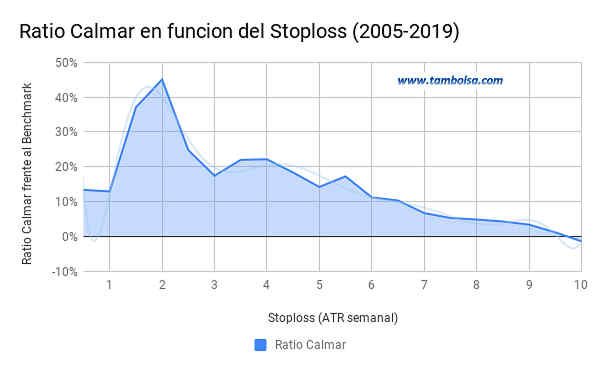

Por último, siempre viene bien observar el comportamiento de la rentabilidad teniendo en cuenta el drawdown de la operativa. Para ello, vamos a registrar la evolución del Ratio de Calmar en función del múltiplo de ATR empleado. Esta curva siempre será mucho más precisa que la que considera únicamente el rendimiento anualizado, pues podemos encontrarnos con sistemas que obtienen una gran rentabilidad pero que, a la hora de la verdad, son imposibles de poner en práctica debido al elevado drawdown en el que incurren. ¿Vosotros trabajaríais con una estrategia que promete un 35% anualizado si observáis que su drawdown máximo es del 70%?

En el gráfico anterior podemos ver la curva que nos muestra el Ratio de Calmar en función del múltiplo de ATR del stop. En líneas generales, el resultado es similar al de los anteriores gráficos. Aunque, eso así, aquí la diferencia entre los mejores rangos y los peores es más acusada. La rentabilidad crece muy rápidamente hasta llegar al entorno de 2·ATR. A partir de ahí, los valores entran en una espiral descendente que se va aproximando progresivamente al 0% y que incluso llega al entorno negativo a partir de 10·ATR.

Es importante que, siempre que nos sea posible, tengamos en cuenta la evolución del drawdown en nuestros análisis de estrategias. Hace algún tiempo, un trader (conocido mio) me presentó un sistema que, como he mencionado más arriba, mostraba un rendimiento del +35% anualizado en un backtesting de 5 años. Al principio quedé impresionado pero, al analizar los datos más en detalle, me di cuenta de que la curva había incurrido en repetidas ocasiones en drawdowns superiores al -70%. Como os podéis imaginar, deseché dicha estrategia: un drawdown de tal magnitud supone caminar constantemente por el filo de la navaja y se traduce en un riesgo de ruina cercano al 100%.

Entonces, ¿cuál es el mejor Stoploss de Volatilidad?

Entonces, en vista de los análisis anteriores, ya podemos recuperar la pregunta del principio: ¿cuál es el mejor stoploss de volatilidad? Bueno, si tuviésemos que quedarnos con un stop en concreto, los gráficos lo tendrían claro: el múltiplo 2·ATR ha sido el mejor en los 12 activos seleccionados a lo largo de estos últimos 14 años. Obviamente, esto no quiere decir que dicho valor vaya a seguir siendo el mejor en el futuro, pero existen muchas posibilidades de que lo siga haciendo relativamente bien durante la próxima década.

Pero, como ya sabéis, no me gusta escoger valores concretos y me parece mucho más razonable seleccionar rangos óptimos para operar. Si vosotros también sois partidarios de este planteamiento, os diré que los mejores rendimientos a largo plazo se obtienen con stops de volatilidad situados en el rango entre 1,5·ATR y 3,5·ATR. Cualquiera de estos múltiplos nos servirá para batir al benchmark por más de 400 puntos básicos anualizados. Así que, incluyendo este tipo de stop entre las reglas de trading, nuestras estrategias de inversión deberían ser capaces de superar por algo más de un 4% a los índices de referencia.

En esta ocasión, los resultados obtenidos por nuestros análisis no han coincidido exactamente con la regla del 3·ATR de Van Tharp. Aunque, eso sí, hay que decir que tampoco se trata de una propuesta demasiado desencaminada. A pesar de que el mejor dato ha sido el 2·ATR, en realidad, el 3·ATR quedaría dentro de nuestro rango ganador 1,5·ATR – 3,5·ATR. Será decisión de cada trader escoger uno u otro valor concreto, pero los backtesting nos dicen que tanto el 2·ATR como el 3·ATR servirán para incrementar notablemente la rentabilidad anualizada de nuestras estrategias de inversión.

Muchos de vosotros no le daréis la suficiente importancia a lo que hemos hecho aquí hoy. No sólo hemos determinado cuál es el mejor rango de stoploss para nuestra operativa. De por sí eso ya estaría bien pero es que además, tras todos nuestros análisis, lo que hemos conseguido es incrementar nuestra confianza. Antes de este post, es posible que ya estuviésemos empleando el stop 3·ATR, pero seguramente lo estábamos haciendo simplemente porque confiábamos en la palabra de algún gurú. Ahora ya podemos trabajar con stop 2·ATR o stop 3·ATR con la seguridad de que su uso servirá para optimizar nuestra rentabilidad. Y esta confianza será la base de nuestro sistema de inversión cuando, en un futuro, comencemos a sufrir los inevitables drawdowns…

Pues nada, creo que esto es suficiente en relación con lo que tenía que contaros sobre stops de volatilidad. Algunos de vosotros seguramente ya sabíais todo esto, pero al resto espero que os sirva para tomar la mejor decisión a la hora de escoger stoploss para vuestras estrategias. Es una de las reglas de trading más importantes, así que tomaros vuestro tiempo antes de decidirlo…

Fuente: Tambolsa