El QE infinito que tanto esperaban los mercados y recibieron la semana pasada de parte del BCE, es asunto delicado y no compartido por importantes miembros del consejo del BCE.

El gobernador del banco central holandés (DNB) Klass Knot afirmó después de la reunión del BCE que la última rondad de liquidez y estímulos es desproporcionada para la coyuntura económica actual y además expresó sus dudas acerca de la efectividad de las mismas. También aludió a la distorsión de los mercados financieros y consecuencias:

- «Meanwhile, there are increasing signs of scarcity of low-risk assets, distorted pricing in financial markets and excessive risk-seeking behaviour in the housing markets.»

No es sólo una opinión del banquero central holandés, también destacados miembros de otros bancos como el alemán, de Finlandia o el francés han criticado las medidas.

Un importante sino el principal activo de un Banco Central es la confianza y capacidad de generar credibilidad y el hecho de que colegas banqueros centrales critiquen decisiones de semejante calado supone un problema para la institución, mayor en la medida que se traslade a las psique de los inversores y público en general.

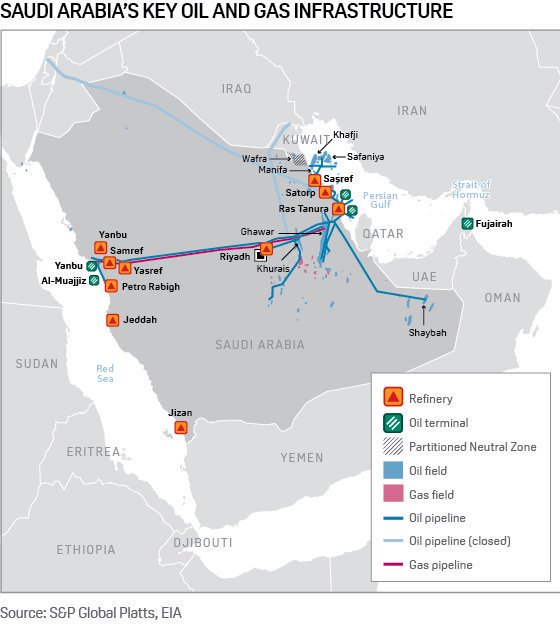

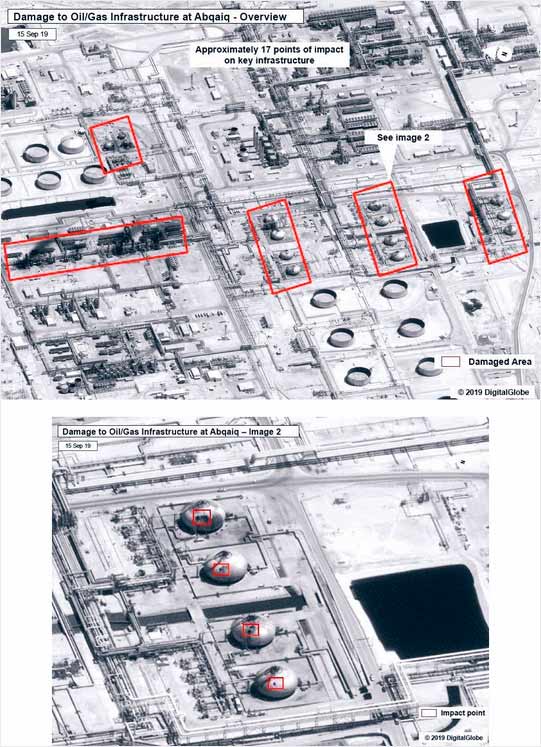

Hoy han abierto los mercados descontando la noticia del fin de semana en Arabia Saudí, cuyas instalaciones petrolíferas fueron atacadas por drones y destrozado parte de las mismas, impidiendo al gigante Aramco la producción de cerca de 5.7 millones de barriles, cerca de la mitad de su producción diaria.

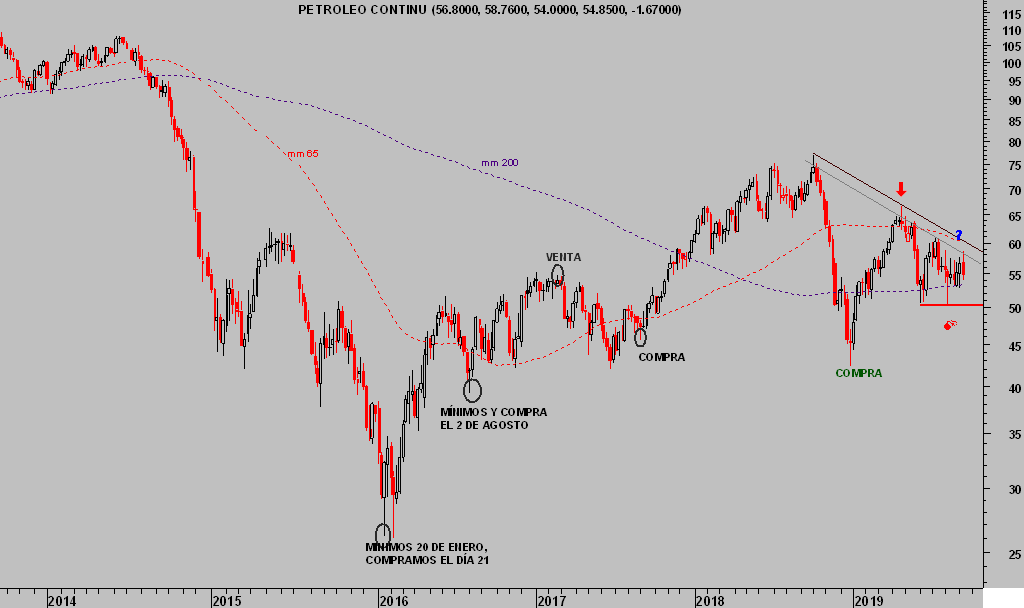

El mercado del crudo ha comenzado la sesión muy volátil y con alzas en vertical, próximas al 10% y máximos en $63 por barril, que se van desinflando a medida que avanza la sesión. En este momento la cotización sube «sólo» un 6% y está perdiendo los $59 por barril.

WEST TEXAS, semana.

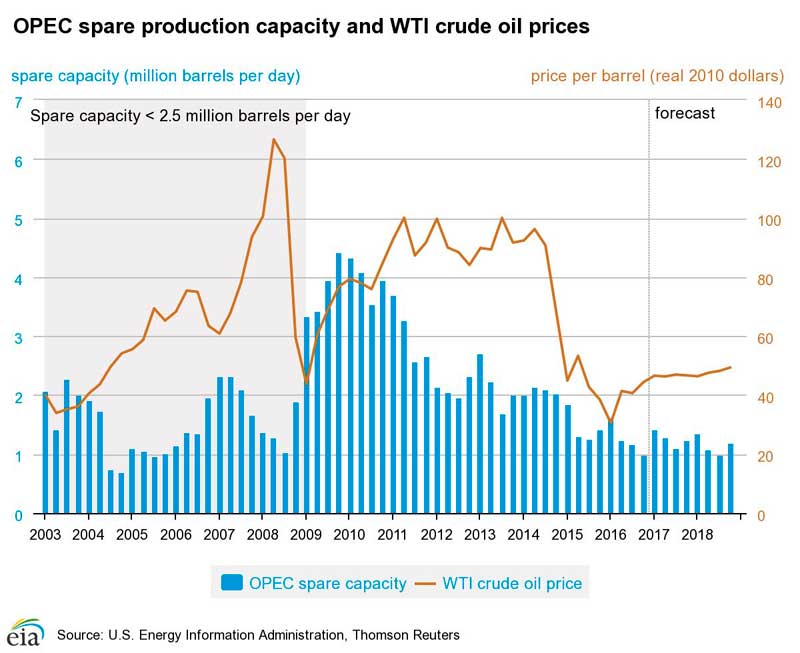

El exceso de producción y elevado nivel de inventarios son un alivio en momento de estrés como el provocado por los agresores (USA empeñada en señalar a Irán).

Arabia Saudí había comunicado y prácticamente acordado con el resto de miembros de la OPEP una reducción de la oferta (de producción) para gestionar los excesos y evitar caídas adicionales del precio del crudo.

El impacto del ataque a las instalaciones de Aramco, no obstante, es un golpe significativo tanto para las infraestructuras y reconocimiento de su vulnerabilidad como para el mercado del crudo, con impacto próximo al 6% de la producción diaria mundial.

Aunque la gran diversificación productiva (con la producción USA en máximos de más de 10 millones de barriles al día), las tecnologías o nivel de inventarios elevado son un bálsamo además de una garantía de suministro normal durante la reconstrucción de los daños.

Beneficiados?. Alrededor de tres cuartas partes del crudo de Oriente Próximo se exporta a Asia, de manera que es allí donde puede haber más problemas frente a potenciales beneficiados como Estados Unidos, Rusia o los productores del norte de Europa.

Tanto los perjuicios como los beneficios serán, a priori, sólo limitados en tiempo y forma a menos que se desencadene una escalada militar en el Golfo Pérsico y/o represalias contra Irán en forma de guerra abierta. Veremos!

Será interesante analizar las posibilidades hasta ahora elevadas de que el Sr Trump y Sr. Rouhani, presidentes de USA e Irán respectivamente, celebren un vis a vis en la Asamblea de Naciones Unidas de este mes en Nueva York.

Habrá respuesta al ataque y conflicto, casi asegurados, aunque de momento no se atisban vientos de guerra ni tampoco existe confirmación de una eventual participación de USA.

Con este telón de fondo, el precio del petróleo no debería saltar por los aires, tal como hemos podido leer en distintos medios durante el fin de semana, ni los bancos centrales se verán obligados a adoptar medidas extraordinarias, más allá de las ya previstas.

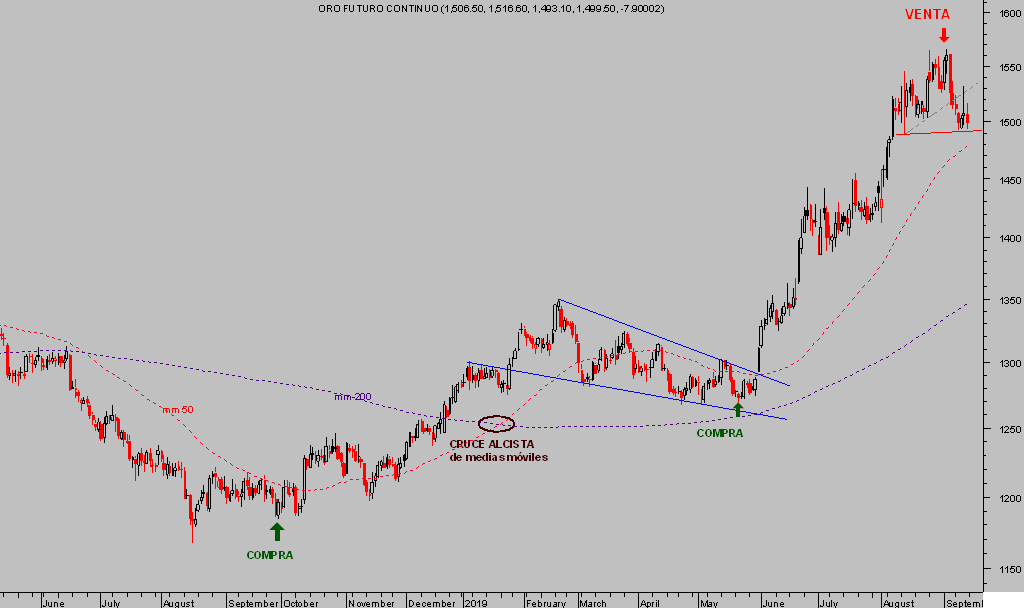

Aunque se trata de un episodio de volatilidad y como tal ha impactado en los precios de los metales preciosos, el ORO recupera a estas horas alrededor de un 0.8%, aunque la pauta en curso y previsiones (reservado para suscriptores) no han sido alteradas.

ORO diario.

Después de conseguir rentabilidades importantes en las recomendaciones a favor del sector en mayo, +55%, +108% o también otra superior al 20%, nos mantenemos en espera (reservado) con intención de recomprar el sector tan pronto como se presenten condiciones oportunas y binomio rentabilidad riesgo favorable.

De momento, también nos mantenemos en observación y vigilando el comportamiento del petróleo y el conjunto del sector de igual manera que venimos haciendo desde finales de agosto. Vean extracto:

- Además, las lecturas técnicas de las principales compañías del sector así como del índice sectorial todavía permanecen bajistas y salvo excepciones, con aspecto de continuar a la baja antes de encontrar un suelo fiable para operar.

- Las empresas con símbolos (….), son técnicamente interesantes para aumentar la vigilancia.

- El ETF sectorial, cotizado bajo el símbolo DIG y dos veces apalancado, también es una opción muy interesante para elaborar estrategias pero la pauta bajista aún no ha finalizado y la probabilidad de quebrar mínimos plurianuales es muy elevada.

Entonces (post de 28 de agosto) sugerimos estrategias, activadas y cuyos niveles de control ajustamos de acuerdo con indicaciones en gráficos siguientes, pero dejamos en lista de vigilancia «Watch list» numerosos valores en espera de confirmaciones más plenas.

PETROCHINA, -PTR- semana.

ENCANA -ECA-, diario.

Los cisnes negros, eventos inesperados como el ataque a las instalaciones de Aramco son a veces menos negros de lo inicialmente esperado y este podría ser un ejemplo. Aunque efectivamente, sí ha irrumpido con fuerza en los mercados, en los medios y en la psicología de los inversores.

No tanto en los mercados de acciones, en otro momento un ataque de estas características habría provocado un tsunami de órdenes de venta, Hoy, sin embargo, las bolsas han abierto cayendo pero de forma limitada y la sesión avanza bastante controlada.

Recordamos que esta semana es vencimiento trimestral de derivados que suele impactar en las cotizaciones (reservado suscriptores) y también mañana y pasado se reúne el Comité de Mercados abiertos -FOMC- de la Reserva Federal.

Así, los acontecimientos alrededor de la batalla arancelaria o actividad frenética de los bancos centrales que habían copado las noticias en las últimas semanas hoy han pasado a segundo plano por la a aparición del Black Swan o Cisne Negro, aunque éste parece haber llegado con poca energía y su impacto se prevé limitado.

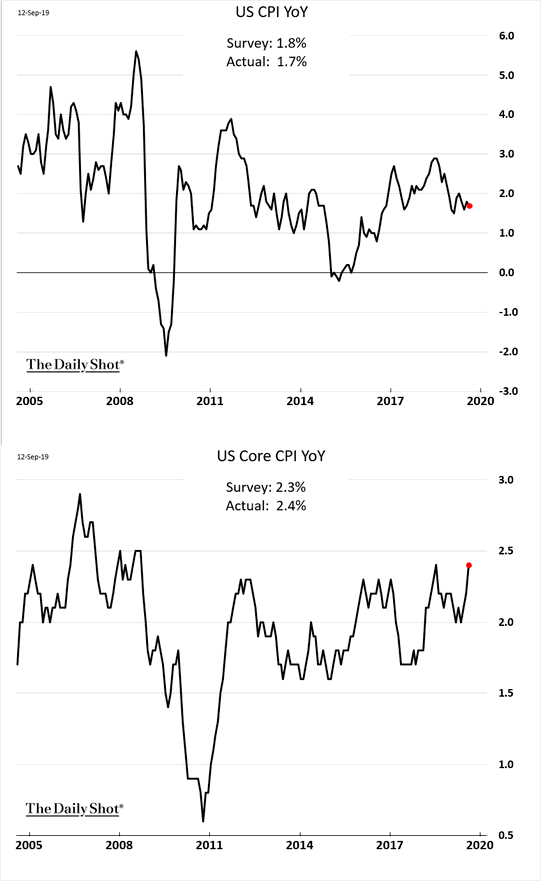

La realidad económica sigue su curso y no conviene alejarse de factores de importancia como la subida de salarios o del IPC en USA publicados la semana pasada:

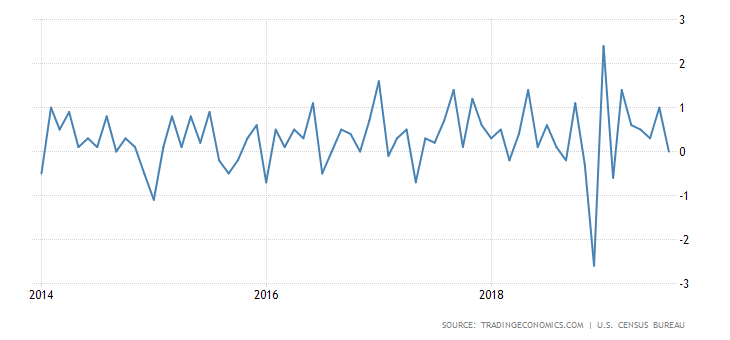

El viernes se publicaron datos de Ventas al Menor, con un alza de 0.4% en agosto, la mitad que el 0.8% del mes previo, e impulsada por el sector autos, excluyendo la venta de automóviles, las ventas quedaron estancadas en cero por ciento.

VENTAS AL MENOR, (ex autos). USA

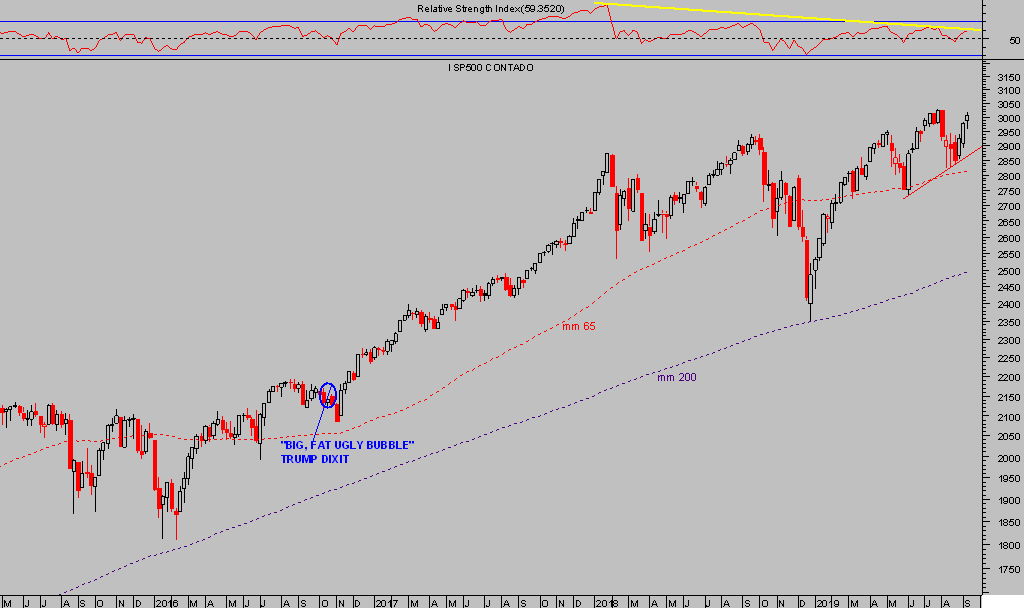

Las bolsas han subido muy decididamente en las últimas semanas, alcanzando referencias técnicas de interés y relevancia mayores.

S&P500, semana.

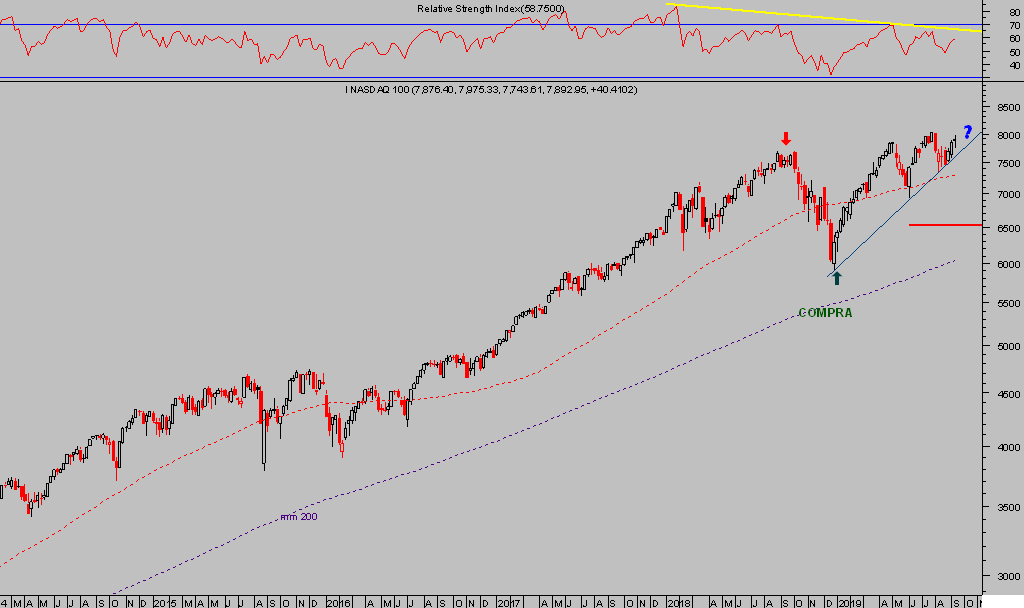

NASDAQ-100, semana.

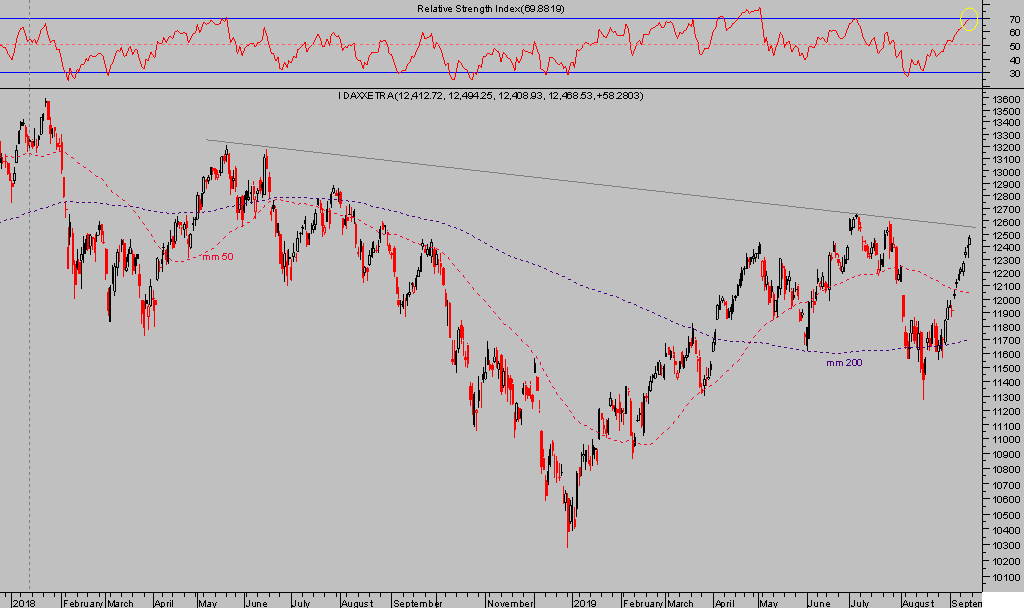

DAX-30, 60 minutos.

Interés mayor salpicado por factores también importantes como los anteriormente citados, además de la estacionalidad, valoraciones, etc… Las pautas técnicas y proyecciones de mercado para los distintos índice en el corto y medio plazo (reservado).

Para terminar, recordar que el viernes se activó una estrategia realmente interesante, apartada de las vicisitudes y volatilidad de las bolsas y mercados en general, de riesgo limitado y potencial mínimo de alzas estimado en el +35%. Mañana actualizamos ajustes de estrategia y nivel stop de protección.

Antonio Iruzubieta

www.antonioiruzubieta.com – Información en cefauno@gmail.com