Muchos movimientos y especulaciones se están produciendo en el mercado de las divisas y algunas cuestiones tienen como protagonistas a países y monedas de primer orden.

– El riesgo de un movimiento de Estados Unidos para debilitar el dólar ha aumentado. Ahora, el billete verde se encuentra entre las monedas del G-10 más sobrevaloradas, según un modelo del Banco de Pagos Internacionales. Los mercados esperan que la Fed anuncie un recorte de 25 puntos básicos en las tasas de interés la próxima semana. A pesar de eso, el euro se depreció -1.7% frente al dólar este trimestre, y ha bajado -2.5% este año.

El dólar estadounidense sigue fuerte, algo que no gusta al presidente Donald Trump (ya sabemos de sus críticas a otros países acusándoles de manipular sus divisas para favorecer las exportaciones) y su presión podría hacer que el Departamento del Tesoro intervenga en los mercados de divisas por primera vez en varios años. Desde 1995, Estados Unidos ha intervenido en tres ocasiones y nunca de manera aislada, sino en conjunto con otros países. Una ocasión fue con el adiós al sistema de tipo de cambio de Bretton Woods (en 1973), pero el billete verde no se estabilizó y el Tesoro intervino comprando dólares. Otra ocasión fue en 1979 con Jimmy Carter. Y una tercera ocasión fue en 1989 porque tras subir tipos la Fed el dólar se fortaleció demasiado. Pero en esta ocasión hubo un «enfrentamiento» entre la Fed y el Tesoro, de manera que el Tesoro decidió desde ese mismo momento a no volver a intervenir en el mercado de divisas porque no siempre se logra el resultado deseado. De todas maneras, creo que es poco probable que Estados Unidos intervenga, en parte porque corren el riesgo de provocar contramedidas por parte de otras autoridades monetarias.

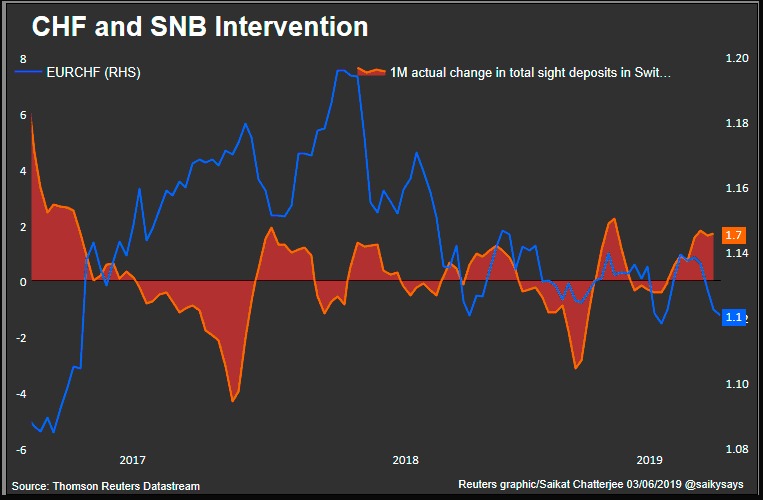

– El franco suizo se ha disparado contra el euro a su nivel más fuerte en dos años a medida que los mercados apuestan por la flexibilización monetaria por parte del Banco Central Europeo, ejerciendo de esta manera presión sobre la entidad helvética desesperada por proteger su economía. El franco ha ganado más del 3% en los últimos tres meses y podría llegar a 1.05 cuando el mercado ponga a prueba la capacidad de respuesta del BNS. UBS ha cerrado posiciones cortas en el franco.

El Banco Nacional de Suiza se ha mantenido en una política monetaria aún más flexible que la del BCE para evitar que su moneda se fortalezca frente al euro y para impulsar la inflación. Un franco fuerte hace que las exportaciones suizas sean más caras y las importaciones competidoras sean más baratas. Suiza tiene ahora la tasa de interés negativa más baja entre los países desarrollados (-0.75%) y periódicamente ha intervenido en los mercados de divisas para debilitar el franco después de eliminar el tope artificial de 1,20 en el euro/franco en 2015. Eso ha mantenido el tipo de cambio por debajo de 1,12 en los últimos meses.

Gráfico: Reuters

Pero el giro del BCE hacia una mayor flexibilización ha aumentado la presión. El martes, el BNS se negó a comentar sobre cómo reaccionaría ante cualquier movimiento del BCE a tasas más bajas. El mes pasado, su presidente, Thomas Jordan dijo que el banco aún tenía espacio para relajar aún más su política ya expansiva. Pero claro, cualquier intervención podría aumentar la ira del presidente de los Estados Unidos, Donald Trump, quien ha criticado a los países que manipulan sus monedas para obtener una ventaja competitiva contra ellos.

– La confianza de los inversores en el euro es la más alta en más de un año, según muestran los precios de las opciones. Si bien la perspectiva de una acción política ha impulsado la volatilidad implícita de una semana en el par euro-dólar, todavía está por debajo del promedio del año pasado. En Wall Street muchos esperan que el euro suba a 1.17 dólares de 6 a 12 meses.

El FMI comentó recientemente que el euro está infravalorado en más de un 10%. La UE es una miscelánea, un conjunto de elementos heterogéneos y diferentes (países). Es precisamente por este motivo por el cual cada país tiene un tipo de cambio efectivo diferente. Por ejemplo, Alemania, debido a su alto superávit por cuenta corriente, el euro está devaluado entre un 8% y un 18%, una enorme ventaja competitiva para un país centrado en las exportaciones.

– La libra es la segunda moneda más débil del G-10. Una victoria de Johnson podría enviar la libra a 1.18 dólares (la libra ha perdido un 3,5% desde abril). Si Hunt gana, es probable que haya un breve repunte de la libra, ya que se considera que es más probable que evite un Brexit sin acuerdo. Aun así, se enfrentaría a los mismos problemas que May para obtener el acuerdo Brexit a través del Parlamento.

– El Banco Popular de China podría abstenerse de aplicar un gran estímulo en medio de los temores de que pudiera desestabilizar la economía a largo plazo. El gobernador del banco central de China es de la idea de que las tasas de interés actuales del país se encuentran en un nivel apropiado. China no siguió a la Reserva Federal al elevar las tasas de interés el año pasado, la reducción de las tasas de interés es principalmente para hacer frente a los riesgos deflacionarios, pero la inflación de China es moderada en este momento.

– El Banco de Corea sorprendió a los mercados con un recorte de tasas de interés la semana pasada, pero su moneda, el won, solo se debilitó brevemente.

– Se espera que esta semana bajen tipos de interés los Bancos Centrales de Turquía (jueves) y Rusia (viernes).

Ismael de la Cruz

ismaeldelacruz.es