Las bolsas europeas terminaban la semana con caídas generalizadas, siendo el DAX alemán el índice más penalizado lastrado por los descensos BASF y Daimler. Casi todos los sectores registraban pérdidas, el sector de los coches uno de los más penalizados arrastrado por el profit warning de Daimler.

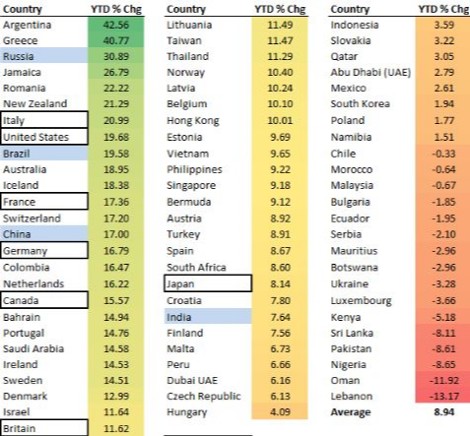

Argentina y Grecia han sido los dos mercados bursátiles con mejor desempeño en lo que va de 2019 con ganancias de 40%. Líbano y Omán han sido los peores con descensos del 10%

Gráfico: Bespoke

En España tenemos al Ibex 35 rezagado subiendo «sólo» un 8,67% en lo que va de año en comparación con sus homólogos europeos (Italia 20,99%, Francia 17,36%, Suiza 17,20%, Alemania 16,79%, Holanda 16,22%, Portugal 14,76%, Suecia 14,51%, Dinamarca 12,99%, Reino Unido 11,62%, y la lista de países por encima nuestra continúa con Irlanda, Rumanía, Islandia, Israel, Lituania, Noruega, Bélgica, Estonia, Turquía). Si hacemos la comparación desde los mínimos del 2018, el Ibex sube un 11%, también alejado de la subida del Dax alemán con un 19%, del Cac francés con 20,7% y Mib italiano con 22,7%.

La cuestión es que la exposición del selectivo español al sector bancario es muy elevada en comparación con otros mercados europeos, y claro, el tema de la regulación y los bajos tipos de interés del BCE y la perspectiva de que antes del 2020 no habrá cambios, lastran a los bancos. Y a eso habría que añadir la decisión de la Comisión Nacional de los Mercados y la Competencia de rebajar la retribución que el sector recibe por transportar y distribuir el gas y la electricidad, hecho que ha tenido una especial incidencia en la cotización de varias compañías, especialmente en los siete valores del Ibex 35 vinculados a la energía (Enagás, Naturgy, Red Eléctrica, Iberdrola, Endesa, Acciona y Siemens Gamesa) que ya han perdido casi 6.000 millones de euros de cotización. Si bien es cierto, esta revisión de las retribuciones no debería ser una sorpresa para eléctricas y las gasistas, más que nada porque se contemplan en las leyes del sector eléctrico del año 2013 y en las del gas del año 2014.

Así las cosas, el sentimiento semanal de los inversores (encuesta AAII) queda de la siguiente manera:

- Alcistas: 33,6% (+0,5% frente a la pasada semana). Promedio histórico 38,5%

- Neutros: 38,9% (+4,4% frente a la pasada semana). Promedio histórico 31%

- Bajistas: 27,5% (-4,9% frente a la pasada semana). Promedio histórico 30,5%

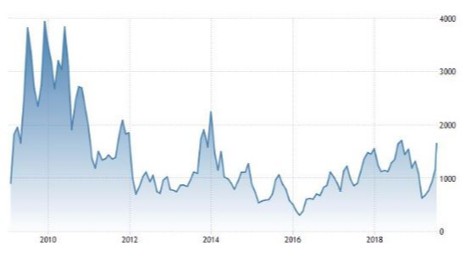

Interesante la lectura del índice Báltico (Baltic Dry Index o su abreviatura BDI). Este indicador se creó en el año 1985 y mide la evolución del transporte por mar de las principales materias primas (trigo, algodón, hierro, azúcar, carbón, etc). Se confecciona cada día (a las 13:00 horas de Londres) a partir de las encuestas que se realizan a los propietarios navieros que aportan información del coste medio por tonelada con el que fletan sus barcos. Tiene una gran utilidad, entre otras razones porque refleja la demanda real existente de materias primas y la cantidad de contratos de envío de mercancías que se cierran en las principales rutas marítimas mundiales. Por ejemplo, si el índice sube significa que la demanda de materias primas aumenta y con ello la producción y el crecimiento económico mundial. Es por ello que es considerado como un barómetro fiable de la economía. Digamos que el movimiento en la cotización del índice Báltico depende de una serie de factores, tales como el crédito, la demanda de materias primas, y a su favor cuenta con que no tiene un sentido especulativo. En el año 2010 llegó a niveles de 4.000 puntos, con la crisis económica internacional en el 2008 pasó de los 11.000 puntos a los 700 puntos. Por tanto, aventuró la que se venía encima.

Pues bien, este índice, tras marcar un suelo en el mes de febrero, está empezando a rebotar al alza y se acerca a niveles no vistos desde el año 2014, lo cual sin duda es una buena noticia.

Hoy les voy a hablar de un mercado exótico para muchos inversores, el algodón. Resulta que este mercado cae un -30% en los últimos 12 meses (a niveles de junio del 2016) y los hedge funds mantienen apuestas bajistas, la tercera semana consecutiva en que la posición bajista alcanzó un nuevo récord. El mercado está sufriendo un gran exceso de oferta, se espera que los inventarios estadounidenses alcanzarán un máximo de 12 años. Ni siquiera los retrasos en las plantaciones de este año y la amenaza de la tormenta tropical Barry, que se prevé que arrojará fuertes lluvias en las áreas de cultivo, no han sido suficientes razones para rescatar los precios. En la semana terminada el 9 de julio, la posición corta de los inversores se incrementó un 11%.

Ismael de la Cruz

ismaeldelacruz.es

expansion.com