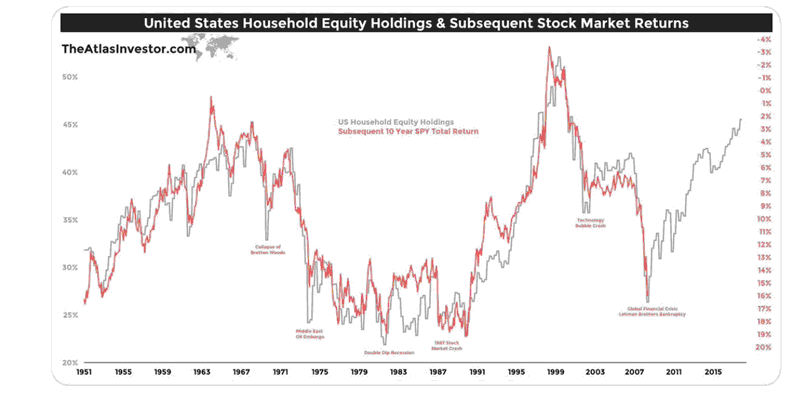

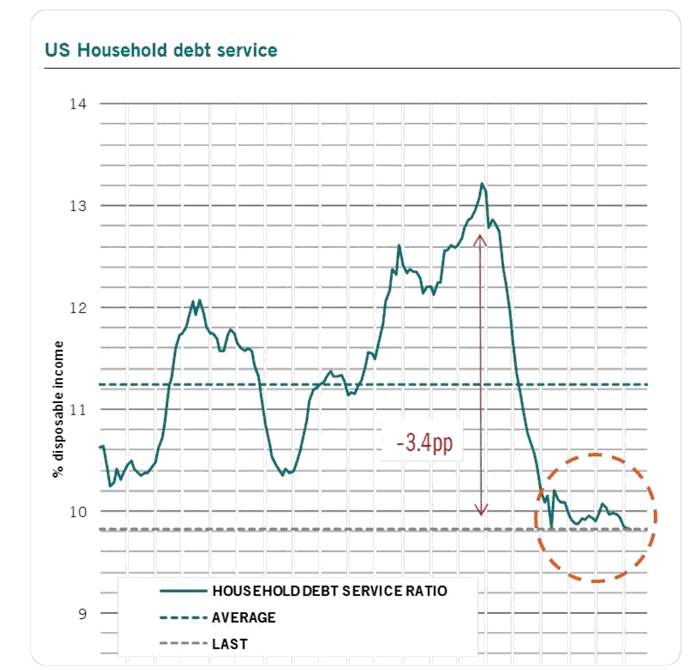

«Si la historia es una guía fiable, el rendimiento de una cartera equilibrada de 60 % acciones y 40 % bonos estaría entre el 3 % y el 4% durante la próxima década (el cuadro a continuación es el rendimiento esperado de las acciones). Por lo tanto, es posible que tenga que replantearse su asignación, ya que es posible que no produzcan ganancias reales si la Reserva Federal mantiene su hoja de ruta. El primer paso de los responsables de la Reserva Federal fue asegurarse de que el servicio de la deuda fuera fácil. La relación más baja respecto a los ingresos disponibles en décadas. Su segundo movimiento es crear una tasa de inflación del 2 % o más, si es posible, dejar que se sobrecaliente por un tiempo. Esto está dirigido a inflar grandes niveles de deuda a largo plazo, lentamente.» (Tiho Brkan @TihoBrkan)

«Los indicadores económicos adelantados usados por la OCDE se han adentrado en zonas de peligro que coinciden en apuntar desaceleración. La gran mayoría de los organismos oficiales, Banco Mundial, FMI o la OCDE y de analistas, expertos, economistas o gestores están revisando las proyecciones de crecimiento a la baja y muchos de ellos coinciden en identificar el año pasado como el año en que finaliza el ciclo económico expansivo de la última década. En caso de acertar en sus previsiones, surge la incertidumbre y dudas razonables sobre la dureza del impacto que causará en las economías (gobiernos, empresas y particulares) lastradas por unos niveles de deuda históricamente altos y difíciles de gestionar sin crecimiento económico», dice Antonio Iruzubieta, que añade:

«Un asunto que afectará directamente a los mercados financieros, con la agravante de que estos trasladan su inestabilidad a la economía real, como siempre sucede. En las últimas décadas, se ha observado que los mercados financieros han anticipado y/o arrastrado a las economías a las grandes recesiones…»

«En este sentido la inquietud sobre aquellos agentes con excesos de deuda más disparatados cobra mayor protagonismo, tal como recordó el FMI el pasado 16 de noviembre, en su Informe de Estabilidad Financiera Global, alertando de excesos y particularmente en el sector de “Leveraged Loans” o préstamos apalancados, excesos especulativos alcanzando niveles amenazantes:

“We warned in the most recent Global Financial Stability Report that speculative excesses in some financial markets may be approaching a threatening level. For evidence, look no further than the $1.3 trillion global market for so-called leverage loans, which has some analysts and academics sounding the alarm on a dangerous deterioration in lending standards. They have a point.”

Los inversores se alejan del riesgo de deuda corporativa, el volumen total del mercado de deuda corporativa se ha duplicado desde 2007, hasta superar los $9 BILLONES -trillion- actuales. Para comparar cifras, no por ello riesgos directos, el volumen total de Subprime en 2007 rondaba los $3 BILLONES…»

«La desaceleración global avanza lenta pero segura y aunque aún es pronto para señalar recesión económica inminente, no es descabellado esperar tal desenlace para 2020. Será entonces cuando termine el impulso de la reforma fiscal de Trump, aquella que se iba a pagar por sí sola pero que en realidad es responsable de catapultar el déficit y la deuda a niveles insólitos y, por tanto, cuando los beneficios de la reforma se convertirán en lastres para la economía. El ratio de Deuda-PIB americano se ha situado holgadamente sobre la polémica cota del 100%, está en el 105% ,y subiendo con un déficit esperado para el presente año fiscal próximo al 5% y superando por primera vez en la historia la marca del BILLÓN de dólares…»

Daniel Guitérrez

La Carta de la Bolsa