Según una historia reciente de Bloomberg, más de 11 billones de dólares en bonos mundiales actualmente se negocian a tasas negativas. Esto significa que los tenedores de estos bonos van a perder dinero. Cabe destacar que los bonos con tasa negativa continúan emitiéndose y los compradores los siguen comprando. Esto ha causado cierta alarma entre los inversores, pero puede que las tasas muy bajas no signifiquen mucho. Otros indicadores son más preocupantes.

Bonos del gobierno que rinden menos de cero:

Esto no es nuevo: la deuda de los bonos a tasa negativa superó los 12 billones de dólares hace tres años. Para los banqueros centrales de todo el mundo, el hecho de que las tasas de interés estén una vez más en territorio negativo es desconcertante y preocupante.

Desconcertante, debido a que las herramientas normales de la política monetaria (reducir las tasas e imprimir dinero) han demostrado poco o ningún éxito en el impulso a las tasas o en la creación de inflación. Preocupante, porque una inflación extremadamente baja puede convertirse en deflación, una condición muy difícil de combatir y una que desalienta fuertemente la inversión o el gasto. ¿Por qué comprar algo hoy cuando mañana se espera que sea más barato, o molestarse en invertir cuando el dinero en el banco valdrá más la próxima semana?

No se suponía que fuera así. Los expertos se quejaron durante años de que los bancos centrales estaban deprimiendo artificialmente las tasas de interés, castigando a los ahorradores y creando todo tipo de distorsiones en el mercado. La inferencia era que, sin una intervención tan masiva, las tasas de interés encontrarían un nivel más alto y más «normal».

Resultaron estar equivocados. Los rendimientos de los bonos a 10 años de EE.UU. vuelven a estar por debajo del 2%, tal como estaban antes de que la Reserva Federal de EE.UU. comenzara a «normalizar» la política al aumentar las tasas y reducir su balance.

Nadie sabe realmente por qué sucede esto. Una explicación es que producir cosas se ha vuelto mucho más barato gracias a la automatización y la globalización. Otra explicación es que los avances tecnológicos que nos trajeron a la «economía gig» han roto el vínculo entre salarios y precios, lo que explicaría por qué los salarios apenas se han movido a pesar del aumento del empleo en todas partes. Todavía otros sospechan que la holgura no detectada previamente en la fuerza laboral mantiene bajos los salarios.

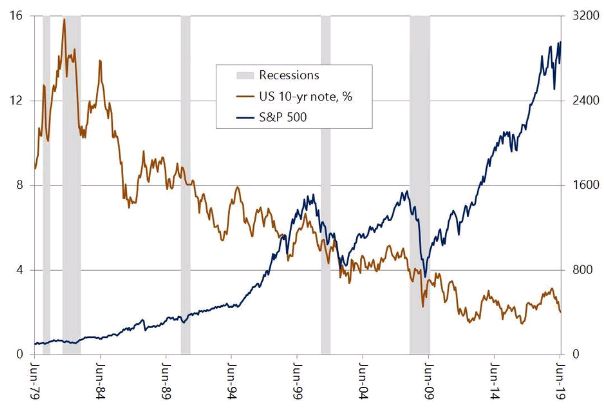

A medida que las tasas se hunden una vez más, los inversores en acciones se preguntan si esto significa que el mercado de bonos está anticipando una caída económica. Pero en los últimos 38 años, el vínculo entre el nivel absoluto de tasas y el desempeño económico y bursátil ha sido débil. Las tasas cayeron a lo largo de ese tiempo, mientras que el mercado de valores atravesó la etapa de euforia y crisis, y la economía se expandió y se contrajo, independientemente de si el bono de los Estados Unidos a 10 años se negociaba al 8%, 5% o 2%. Este es el caso de las tasas reales y nominales.

Tasas de interés frente a acciones

Donde están las tasas, por lo tanto, no parece significar mucho. Incluso las tasas negativas parecen tener poco impacto, ya que las vimos hace tres años en Europa y su economía no colapsó. Pero cómo se relacionan entre sí los diversos horizontes de tasas es una historia diferente.

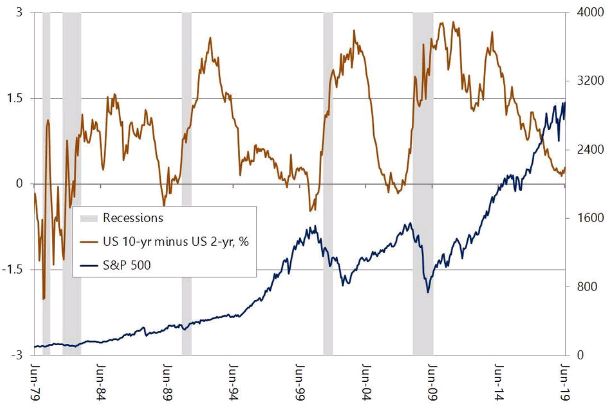

La pendiente de la tasa de interés importa para las acciones y la economía

La diferencia entre las tasas de los bonos a 10 y 2 años, conocida como la pendiente de la curva de rendimiento, parece anticipar las recesiones y la debilidad del mercado de valores. Cuando esa diferencia cae a cero o por debajo, generalmente sigue una recesión y una caída en el mercado de valores.

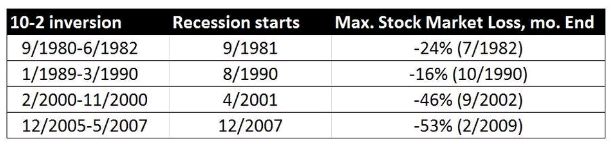

El hecho de que las tasas a largo plazo hayan caído por debajo de las tasas a corto plazo ha atraído mucha atención en los últimos meses, por una buena razón: tales inversiones parecen tener lugar antes de una recesión y una caída del mercado de valores:

Inversiones, recesiones y desplomes del mercado

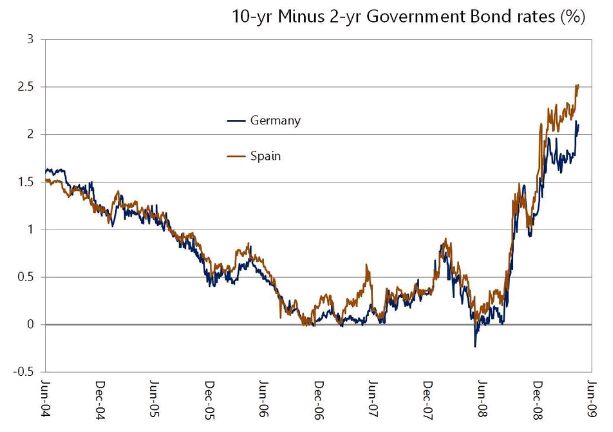

Este fue el caso no solo en los Estados Unidos sino también en Europa. En 2007, por ejemplo, las tasas se volvieron planas o ligeramente invertidas en varios países, como Alemania o España, anticipando la recesión que se avecinaba.

Del mismo modo, la diferencia entre las tasas de los bonos gubernamentales a 10 años y a los 2 años, así como otras medidas de tasas de interés, se ha reducido recientemente tanto en los Estados Unidos como en toda Europa. Si bien el entorno de tasas negativas puede no ser tan significativo, los inversores deben preocuparse por las inversiones de la curva.

Carlos Montero

La Carta de la Bolsa