La reciente subida de aranceles por parte de China contra productos norteamericanos representa un nuevo episodio del ojo por ojo dentro del contexto de la guerra comercial. Pero sólo cubrirán productos estadounidenses por valor de 60.000 millones de dólares, menos de un tercio que los 200.000 millones de dólares que sufrirán los chinos tras la misma medida que ha aprobado Donald Trump. Todo apunta a que China pretende seguir negociando, eso sí, sin «bajarse los pantalones» ni estar dispuesta a importantes concesiones (para ver el vaso medio lleno habría que decir que es positivo que el gigante asiático no haya contraatacado con medidas más fuertes). La agencia Xinhua dio un titular muy esclarecedor al respecto: «si Estados Unidos cree que conseguirá sus objetivos con este matonismo, subestima la determinación de los chinos en la defensa de sus intereses». Otro eslogan es el siguiente: «negociar, seguro. Luchar, en cualquier momento. Intimidarnos, ni en sueños».

La realidad es que el tema se ha enrarecido y la esperanza de una tregua se aleja, máxime si tenemos en cuenta que Trump penalizó a Huawei en el mercado norteamericano (la prohibición a las compañías norteamericanas de venderle chips y semiconductores supone un gran problema para la empresa que destina cada año casi 4.000 millones de dólares a comprar componentes estadounidenses y todo ésto retrasaría la expansión de las redes 5G en todo el mundo.

No tengan dudas, China sólo tiene dos camino: seguir esperando y confiar en que Trump entre en juicio y negocie, o entrar de lleno en la guerra comercial. De la decisión que adopte habrá consecuencias para la economía mundial.

El papelón de la Fed

Los funcionarios de la Reserva Federal están cada vez más preocupados de que la inflación sea demasiado baja y podrían dejar al banco central con menos margen de maniobra en caso de que el país entre en una recesión económica.

Es una secreto a voces que varios funcionarios de la Fed expresaron su gran preocupación acerca de que una inflación persistentemente baja podría ser un fenómeno económico permanente, lo que podría impedir que la Fed recorte las tasas de interés la próxima vez que la economía estadounidense entre en una recesión. La Fed se esfuerza en lograr el pleno empleo y en aumentos de los precios alrededor del 2 por ciento. La primera cuestión va viento en popa, ya que el mercado laboral presenta un nivel de desempleo tan bajo que no se veía desde el año 1969 y los salarios suben gradualmente. En cambio, el tema de los precios es otra cosa, ya que su incremento ha sido consistentemente inferior al objetivo de la Reserva Federal y se han reducido a 1.6 por ciento en el mes de marzo (no es sólo un problema de Estados Unidos, también en Japón y en la Unión Europea las subidas son débiles).

El problema estriba en lo que les he comentado al principio, que si Estados Unidos entrase en recesión económica, la Fed tendría pocas «armas» para combatirla, y es que en las últimas semanas la guerra comercial entre Estados Unidos y China ha aumentado precisamente ese problema (la mayoría de encuestas en Wall Street realizadas por Reuters estiman que las posibilidades de que eso ocurra en los próximos dos años son del 40%).

El conflicto comercial está empezando ya a tener un impacto en la economía y estamos en una situación en la que el nivel de aranceles que se impone o que se amenaza con imponer es realmente alto, aranceles del 25% en todo lo que se importe de China es un lastre real en la economía. Y no olvidemos que ya se está hablando de que la economía norteamericana habría perdido impulso, desacelerándose en el trimestre actual. Otro ejemplo que comenté en un anterior artículo es el gigante Walmart que está advirtiendo a los compradores que los precios subirán debido a los aranceles más altos para las importaciones chinas.

Con la incertidumbre comercial y el aumento de las posibilidades de recesión, se espera que la Reserva Federal mantenga las tasas de interés en su próxima reunión monetaria y que el próximo año baje las tasas. El presidente del Banco de la Reserva Federal de Dallas, Robert Kaplan, reconoció que «las tensiones comerciales podrían tener un efecto escalofriante en la economía de USA y en la economía mundial, y que también habría que estar atentos a los posibles efectos sobre la inflación».

¿Hacia una guerra de divisas?

Si China decidiese dar el primer paso y comenzar una guerra de divisas, lo que haría seria dejar caer el valor del yuan, pero eso podría tener un impacto deflacionario en todo el mundo, ya que un dólar más fuerte restringiría la liquidez global. De momento, el Banco Popular de China dice que no piensa en ello (al menos ese es el mensaje oficial de cara al público). El problema es que a Trump no hay que calentarlo mucho para que salte, ya sabemos que es de gatillo fácil. Con esto lo que quiero decir es que todos recordamos a Trump hace no mucho cuando atacó a la Fed por subir los tipos de interés porque él quería precisamente lo contrario, un dólar débil. Y también recordamos cuando criticó que China y la zona euro manipulasen sus respectivas divisas. Claro, con estos antecedentes, Trump no necesita que le «piquen» mucho para volverse intervencionista con el billete verde.

De todas maneras, tampoco sería algo insólito en Estados Unidos, hace 19 años intervino vendiendo dólares junto con otros países del G7 en favor del euro. Y hace 8 años fue al revés, intervino comprando dólares para que el yen japonés no se fortaleciese demasiado tras el tsunami que asoló al país nipón.

La reacción de los mercados

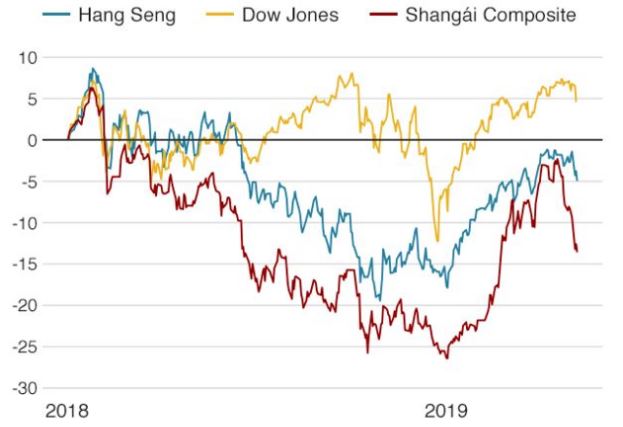

El tema de los aranceles comerciales viene del año pasado, de manera que los efectos en las Bolsas comenzaron a dejarse sentir en el 2019. Por ejemplo, el índice Hang Seng de Hong Kong cayó más de un 13% y el índice Compuesto de Shanghái un 25%. En Wall Street el Dow Jones industrial cayó casi un 6% y el yuan se dejó más del 5% frente al dólar estadounidense.

Gráfico: BBC

En el gráfico pueden ver la evolución de éstos mercados el año pasado y en lo que llevamos de 2019, donde comenzaron a recuperar buena parte de lo perdido confiando en una tregua comercial, pero en los últimos días el pesimismo ha vuelto a imponerse y con ello los recortes.

Ismael de la Cruz

ismaeldelacruz.es