Los gestores de cartera se enfrentan a importantes dilemas causados por la enorme incertidumbre en la que nos encontramos. Ya no sólo por el temor a una recesión económica en Estados Unidos en un año, ni por la desaceleración de China y la Unión Europea, ni por el devenir del Brexit. Todos coincidiremos en que a día de hoy es la guerra comercial entre Estados Unidos y China lo que quita el sueño a los inversores.

Y es que Trump desconfía cada vez más del papel emergente de China en la economía global y de los medios que utiliza para ello. Es por ello que están intentando limitar la influencia económica de China en Estados Unidos y en el extranjero, básicamente advirtiendo sobre las ambiciones del gigante asiático a la vez que Trump intenta limitar la inversión china en las compañías estadounidenses analizando minuciosamente la tecnología que pueden exportar a China al mismo tiempo que desalientan a otros países de usar equipos chinos.

Es cierto que un acuerdo comercial calmaría buena parte de las tensiones, pero dudo que pueda ser satisfactorio para ambas partes, alguien saldrá perdiendo más y ésto será un problema para llegar a un entendimiento. China han tratado de evitar un conflicto comercial, ya que podría tener un mayor impacto en su economía que la norteamericana, pero hay líneas rojas que no están dispuestos a dejar pasar porque consideran que algunas de las demandas de la administración de Trump infringen su soberanía y le otorgan a Estados Unidos demasiado poder sobre su economía.

El sábado, Trump sugirió que China simplemente estaba retrasando un acuerdo con la esperanza de que un demócrata ganase las elecciones en 2020 y continuó lanzando una amenaza acerca de que el acuerdo será mucho peor para ellos si tiene que ser negociado en su segundo mandato. El martes nuevo giro con otro tweet de Trump diciendo que está ahora en una posición mucho mejor para llegar a un acuerdo con China. Los mercados lo tomaron como un balón de oxígeno ayer, pero hoy es otra cosa, en éste momento estamos ligeramente en rojo, y es que los inversores ya no saben a qué atenerse con Trump, una de cal y otra de arena, ¿pero cuál es su verdadera postura y pensamiento?

Como les decía al principio, los gestores de cartera tienen la duda de qué hacer, si mantener sus posiciones a la espera de un buen final en el tema de aranceles (en cuyo caso el premio por mantener los activos se traducirá en una buena revalorización en el año) o bien deshacer posiciones, recoger beneficios y apostar por activos refugio como el oro, el yen, la deuda de USA.

Esto me lleva a comentarles la labor de los gestores de cartera cuando «saben» que se van a enfrentar a un periodo bajista (al menos uno, dos años), porque claro, no pueden estar en liquidez, están obligados a tener un porcentaje invertido. No estoy diciendo que ese sea el escenario en el que estamos, tan sólo quiero exponer en esas situaciones cómo se actúa. El símil se podría hacer con un entrenador de un equipo de fútbol que viene de ganar títulos y cumplir sus objetivos, pero resulta que sus pesos pesados ya no rinden (sea por edad o porque ya están en declive). El entrenador sabe que el siguiente año no ganarán ni cumplirán las previsiones, de manera que lo que hace es intentar vender a esos jugadores para hacer caja a la vez que compra jugadores que tienen buen potencial para el futuro (para dentro de dos años) y que encima están a buen precio de compra. De ésta manera, el entrenador lo que hace es un nuevo proyecto vendiendo jugadores de los que no espera buen rendimiento y comprando otros con buen potencial y a precio interesante, con la mentalidad de que el club lo pasará mal a corto plazo pero con la idea de tener un proyecto solido y potente para más adelante.

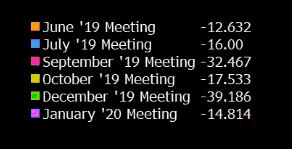

El dólar norteamericano subía hoy tras las declaraciones de algunos miembros de la FED que quitaban importancia a la posibilidad de un recorte de los tipos de interés, aparte que el billete verde suele también tener un carácter de refugio en momento de turbulencias e incertidumbres. A día de hoy, atendiendo a los futuros de fondos federales, la probabilidad de una bajada de tipos el próximo año se sitúa en torno al 70% (la presidenta de la Fed de Kansas, Esther George, advirtió que la bajada de los tipos podría alimentar las burbujas de precios de los activos, crear desequilibrios financieros y en última instancia provocar una recesión). En el siguiente cuadro pueden ver las probabilidades contrarias, las de subida de tasas de interés en las próximas reuniones.

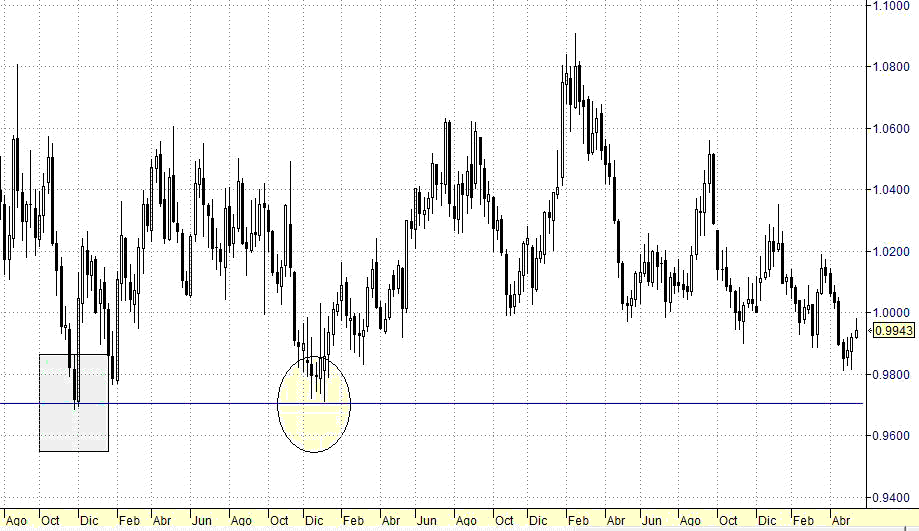

La divisa nipona, el yen, lleva estas últimas semanas revalorizándose coincidiendo con el recrudecimiento de la estrategia de Trump. Debiera de ser uno de los activos que saldría favorecido si no se alcanza una tregua tras la reunión del G10 en Osaka en el mes de junio.

El franco suizo también es un activo refugio, pero no creo que llegado el caso lo hiciera igual de bien que el yen japonés, más que nada porque recientemente el gobernador del Banco de Suiza volvió a repetir el manido mantra (y así van mil veces en los últimos años) de que el franco está sobrevalorado y que no dejarán que se fortalezca, que si es necesario intervendrán en el mercado.

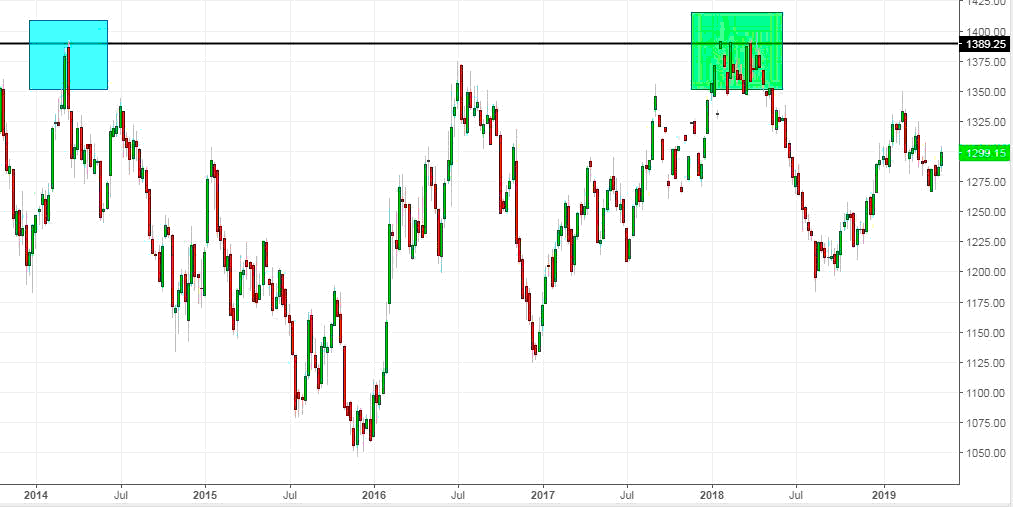

Y no podía faltar el oro cuando hablamos de activos refugio. Decir que los fondos de cobertura y otros especuladores del mercado de futuros y opciones Comex incrementaron sus posiciones alcistas por segunda semana consecutiva. Los rendimientos del Tesoro, un dólar estadounidense firme y que la demanda de activos de riesgo se medio mantiene, son las razones de que el metal precioso esté contenido. Pero la baza que tiene el oro es que un recorte de tipos de interés por parte de la Reserva Federal debilitaría al dólar e incrementaría la demanda de oro.

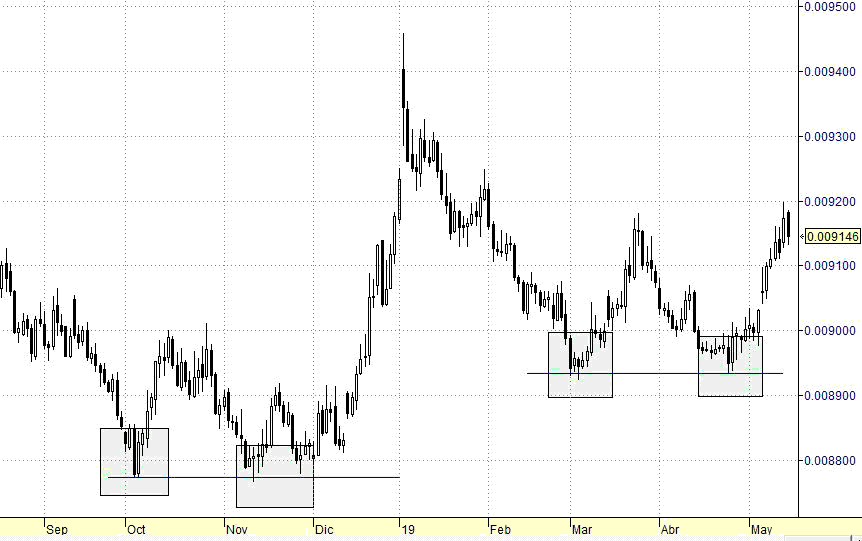

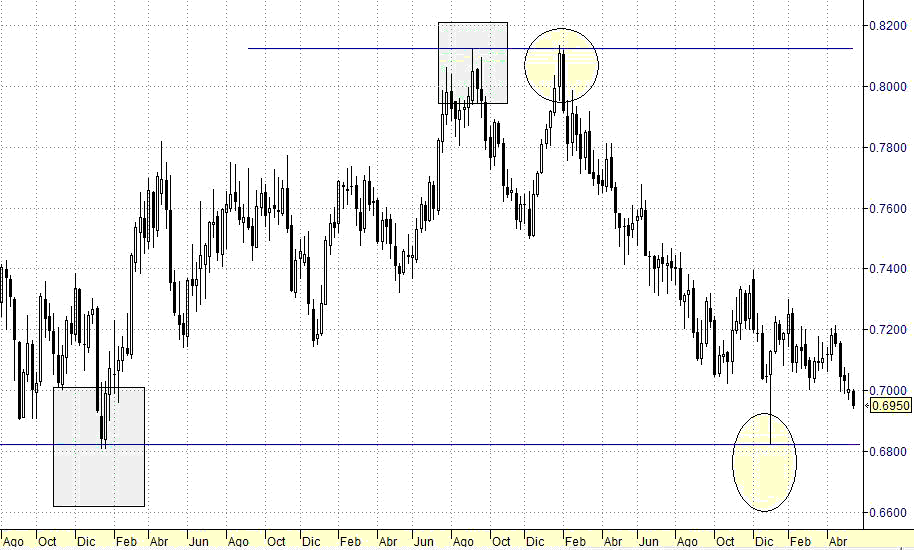

En el otro lado de la balanza tenemos el dólar australiano, que al ser China su principal socio comercial, está acusándolo, no ya la guerra comercial, sino que la economía china ha perdido impulso (después de cifras macroeconómicas mejores de lo esperado en marzo, los datos de abril revelaron una desaceleración significativa en la inversión en activos, la producción industrial y las ventas minoristas). El aud se acerca a su zona clave del año 2016 que ya logró detener las caídas al ser puesta a prueba el pasado mes de enero y veremos si vuelve a lograrlo en esta ocasión.

Ismael de la Cruz

ismaeldelacruz.es