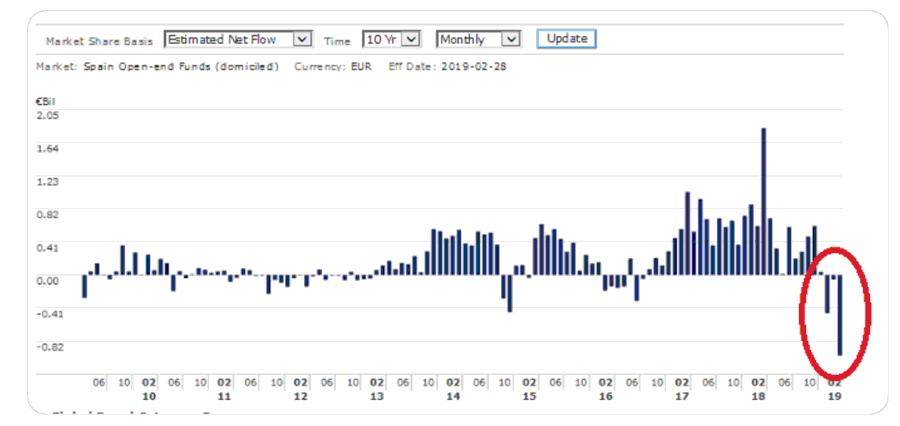

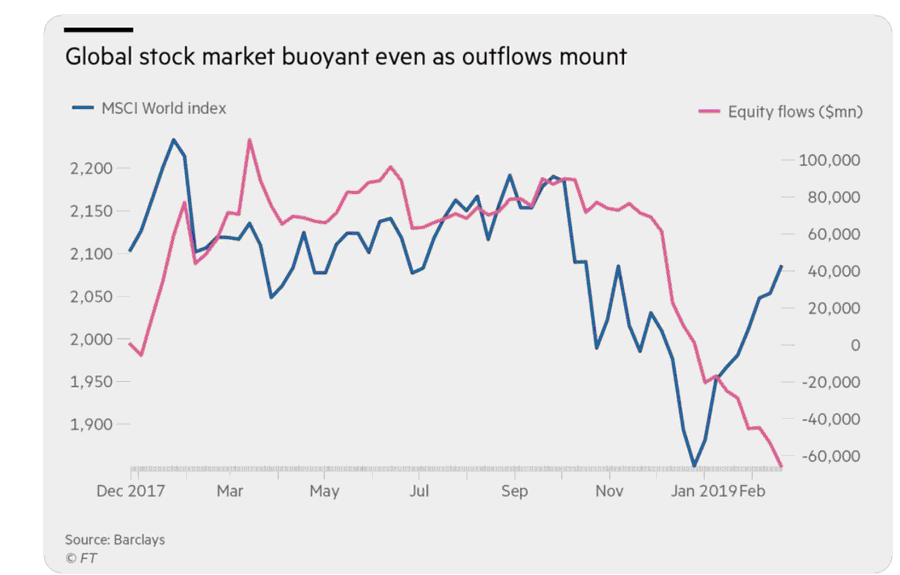

«En las últimas semanas hemos leído titulares de este jaez: salidas de dinero récord de los fondos españoles de renta variable en febrero, lo nunca vista en estos últimos 10 años. A nivel global: Los fondos activos y pasivos enfocados en los mercados desarrollados han visto salidas constantes desde el otoño pasado, y, en la actualidad, acumulan retiradas de $156bn desde principios de octubre. Hay más en la misma dirección, que refrendan la tesis indeleble de que solo hay un método, que nunca falla en la Bolsa: comprar cuando todos han vendido, presa del pánico. Parece fácil, pero no lo es. Los momentos de pánico, generados por un incendio, por ejemplo, siempre arrastran a las masas a la puerta de salida, generando un efecto devastador multiplicado. Mantener la mente fría, viendo cómo tu cartera, tu dinero, tu ahorro se va por el desagüe, no es fácil», me dice el analista jefe de una importante gestora.

Fernando Luque @MorningstarES

https://www.ft.com/content/44cb8fb0-3c47-11e9-b72b-2c7f526ca5d0 …

«Desde muy joven sigo el desarrollo de los ciclos económicos. Siempre me ha funcionado muy bien. Hay que tener paciencia, saber esperar. Todo llega: la depresión, la euforia, la recuperación, el ascenso y el descenso, las burbujas y otros fenómenos más. Los ciclos se repiten siempre, pero en esta ocasión el fenómeno es diferente. El actual ciclo económico hay que borrarlo del mapa, porque está supermegamanipulado. La Represión Financiera es histórica y brutal a la vez y nunca los tipos de interés estuvieron tan bajos durante tanto tiempo. Nunca el poder de los bancos centrales fue tan elevado. Por eso, cuando leo o escucho todos los días artículos o discursos sobre el actual ciclo económico me echo las manos a la cabeza ¡qué barbaridades! pienso en voz alta. Por ejemplo, que el mundo está abocado a una Gran Depresión. La clave ahora está en volver atrás ¿Qué harán los bancos centrales? Apuesto por el mantenimiento, por el manejo, por el control de la situación, sin prisa pero sin pausa…»

Trevor Noren @trevornoren

«Sabemos de dónde venimos, más o menos dónde estamos y desconocemos hacia dónde vamos ¿En qué parte del ciclo económico estamos? Todo discurre demasiado rápido, demasiado alto, demasiado. Detecto en los mercado, hoy como ayer, un síndrome de ansiedad muy elevado. He leído hace unos días una reflexión que enlaza con el momento actual de los mercados: «cuando algo te obsesione, cuando algo llegue a tal extremo solo hay que pensar en lo contrario, por que ahí está la respuesta…»

«Obsesionados por el pasado de la Bolsa, obsesionados por el devenir. Desquiciados. Los sentimientos llegan de un extremo al otro ¿Por qué no considerar que lo correcto es apostar por lo contrario hasta mantener una postura serena, reflexiva, lejos de la compulsión? Hay lecciones magistrales escritas en el gran Libro de la Historia de la Bolsa, que permanecen vivas con el paso del tiempo…»

«En Bolsa, como en otros asuntos de la vida, nunca hay que correr detrás de algo o de alguien si no sabes a dónde vas, porque, con frecuencia, a los que sigues tampoco saben a dónde van. Me refiero a los bancos centrales, a los auténticos valedores del ciclo último de los mercados…»

«La política de comunicación de los bancos centrales es clave en estos momentos, precisamente tratando de mitigar los riesgos que puedan surgir a corto plazo en la estabilidad financiera por la inevitable normalización monetaria. Pero, por otro lado, sabiendo que a medio y largo plazo la estabilidad financiera pasa precisamente por combatir los riesgos de una política monetaria demasiado expansiva durante un tiempo excesivo. Esto lo dijo hace más de un año, Sabine Lautenschlager: “a medida que pasa el tiempo los efectos positivos de una política monetaria expansiva son menores y los riesgos aumentan…es relevante tomar la decisión en el momento apropiado”…

Richard Woolnough, gestor de M&G Investments ya dijo que: “Siempre necesitamos cuestionar la sabiduría convencional, y una cosa que podemos decir sobre la Gran Crisis Financiera, y la Gran Recuperación Financiera, es que las acciones de los bancos centrales han tomado para cumplir con sus mandatos han sido bastante diferentes esta vez”.

Así, Woolnough recuerda que en 2018 se cumpleron diez años desde que la Fed de Bernanke optase por bajar los tipos de interés agresivamente, y después inaugurar la era de los estímulos cuantitativos, con hasta cuatro rondas del QE. A esto se añade la Operación Twist, consistente en la venta de bonos del Tesoro de menor duración por parte de la Fed y la compra de bonos de mayor duración también por parte del banco central, para así ayudar a rebajar los costes de financiación e impulsar el crecimiento económico. “Estas políticas han funcionado: el desempleo ha caído hasta mínimos, y está cerca de alcanzarse el límite de capacidad. En este tipo de entorno, la acomodación monetaria – convencional o no- necesita ser eliminada”, declaraba el gestor.

Moisés Romero

La Carta de la Bolsa