Ayer se celebró la reunión de abril del Comité de Mercados Abiertos – FOMC– de la Reserva Federal, se saldó sin alteraciones en la política monetaria tal como esperaban los expertos y con el reconocimiento de dinamismo en la actividad económica y de inflación por debajo de estimaciones y de niveles buscados por la FED. Una realidad que no sugiere nuevas rebajas de tipos de interés, tal como indicó el propio Powell en pasadas reuniones o tal como Trump desea y presiona para que suceda.

La FED dijo que la economía avanza a ritmo sólido pero observa desaceleración en el comportamiento del consumo y la inversión empresarial, detalles advertidos en post reciente. Afirmó también que la inflación continúa baja y por debajo de su objetivo del 2% aunque sugiere que es una situación transitoria.

El comunicado de esta reunión ha sido breve y conciso, a continuación copio-pego, la resolución de mantener inalteradas las condiciones de política monetaria fue unánime entre los miembros del Comité.

- Information received since the Federal Open Market Committee met in March indicates that the labor market remains strong and that economic activity rose at a solid rate. Job gains have been solid, on average, in recent months, and the unemployment rate has remained low. Growth of household spending and business fixed investment slowed in the first quarter. On a 12-month basis, overall inflation and inflation for items other than food and energy have declined and are running below 2 percent. On balance, market-based measures of inflation compensation have remained low in recent months, and survey-based measures of longer-term inflation expectations are little changed.

- Consistent with its statutory mandate, the Committee seeks to foster maximum employment and price stability. In support of these goals, the Committee decided to maintain the target range for the federal funds rate at 2-1/4 to 2-1/2 percent. The Committee continues to view sustained expansion of economic activity, strong labor market conditions, and inflation near the Committee’s symmetric 2 percent objective as the most likely outcomes. In light of global economic and financial developments and muted inflation pressures, the Committee will be patient as it determines what future adjustments to the target range for the federal funds rate may be appropriate to support these outcomes.

- In determining the timing and size of future adjustments to the target range for the federal funds rate, the Committee will assess realized and expected economic conditions relative to its maximum employment objective and its symmetric 2 percent inflation objective. This assessment will take into account a wide range of information, including measures of labor market conditions, indicators of inflation pressures and inflation expectations, and readings on financial and international developments.

- Voting for the FOMC monetary policy action were: Jerome H. Powell, Chair; John C. Williams, Vice Chair; Michelle W. Bowman; Lael Brainard; James Bullard; Richard H. Clarida; Charles L. Evans; Esther L. George; Randal K. Quarles; and Eric S. Rosengren.

- Implementation Note issued May 1, 2019

Los mercados respondieron con cierta decepción, esperaban escuchar un mensaje más favorable para los activos de riesgo «dovish» y al encontrarse con más neutralidad de la esperada, giraron la tendencia de la sesión y cerraron a la baja. El SP500 cayó al cierre un -0.75% y el Nasdaq un -0.57%, aunque caídas moderadas y respetando las referencias técnicas de control.

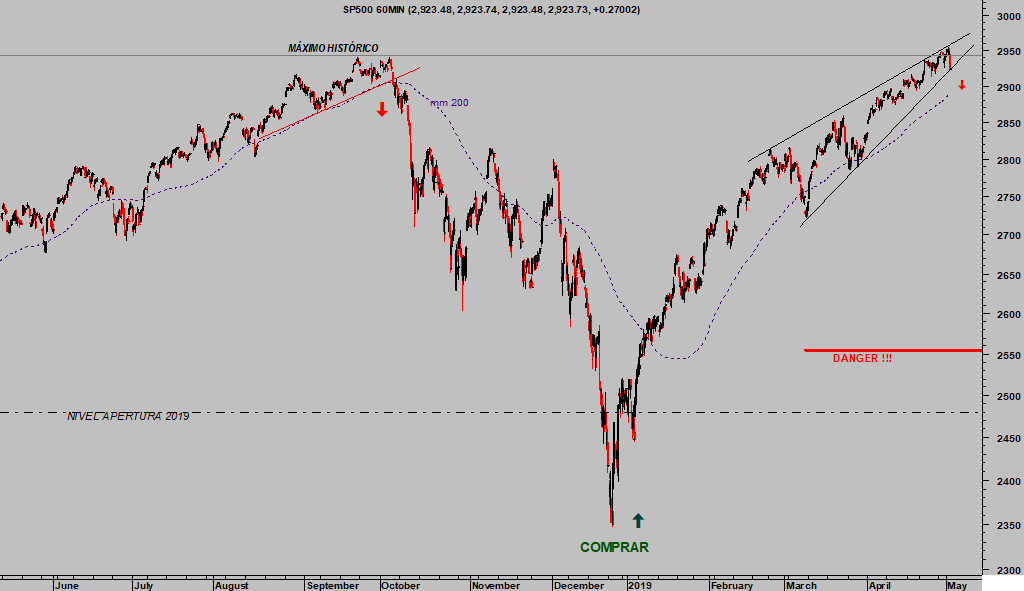

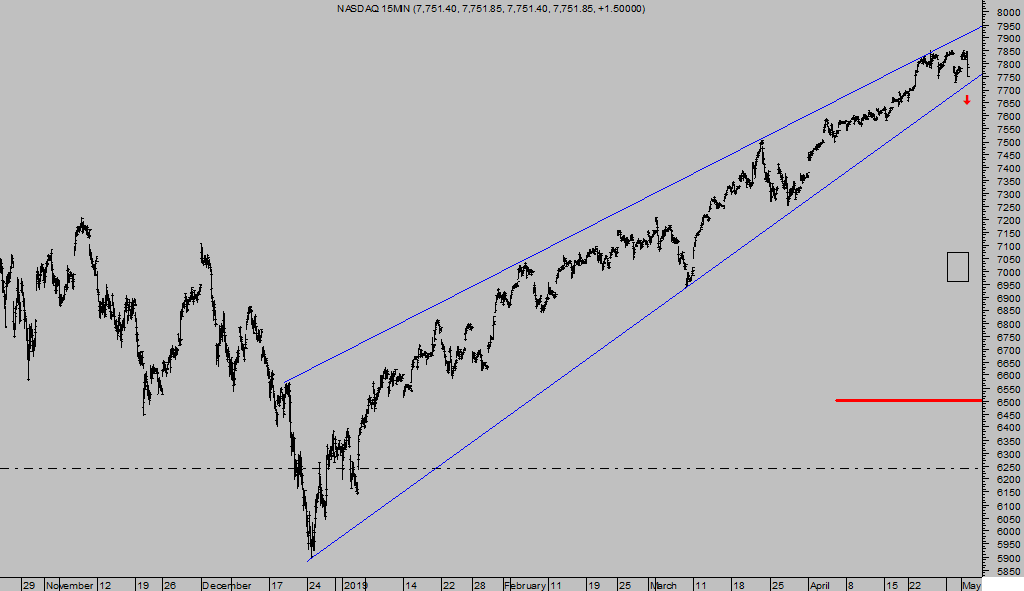

No obstante, las pautas se muestran muy extendidas, las directrices que han sostenido las alzas de los últimos meses se encuentran a escasa distancia de la cotización actual y el contexto general de mercados recomienda cautela, vean:

S&P500, 60 minutos.

NASDAQ-100, 15 minutos.

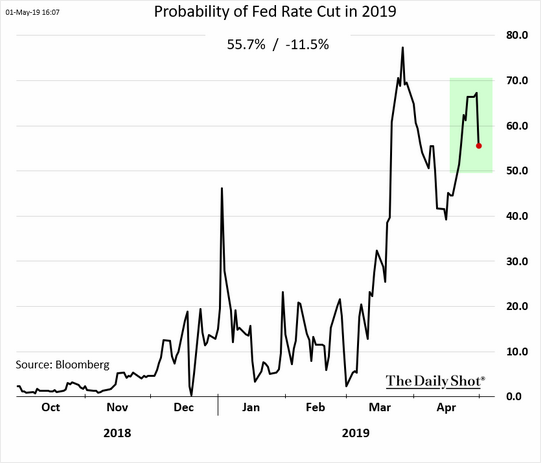

A principio de año, en un ambiente de mercados adverso, las autoridades monetarias cambiaron por completo la predisposición de continuar normalizando las condiciones monetarias sugiriendo el final del proceso de subida de tipos e incluso la posibilidad de rebajarlos. En febrero se reafirmaron y desde entonces los inversores han celebrado la idea.

Los inversores giraron sus perspectivas de tipos al son de los comunicados de la Reserva Federal, pasando de otorgar una probabilidad de bajada de tipos próxima a cero hasta casi el 80% en pocas semanas. Después de la reunión de ayer, la probabilidad de que la FED rebaje tipos este año cayó hasta el 55.7%.

Los apoyos de la Reserva Federal, también en forma verbal, han incentivado las subidas y reducido el temor de los inversores al máximos (vean recientes post explicando la situación del sentimiento y posicionamiento o volatilidad VIX).

El apoyo ha sido fructífero y las alzas históricas, el SP500 ha cotizado durante el transcurso del año en tendencia unidireccional y sin correcciones menores mínimas del 2.5%, registrando sí un nuevo record. No sólo el mercado USA, también el índice Eurostoxx 600 ha encadenado una secuencia de volatilidad históricamente reducida en las últimas sesiones, concretamente, ha transitado 17 sesiones consecutivas con rangos de movimientos inferiores al 0.5%, la más larga desde 1993.

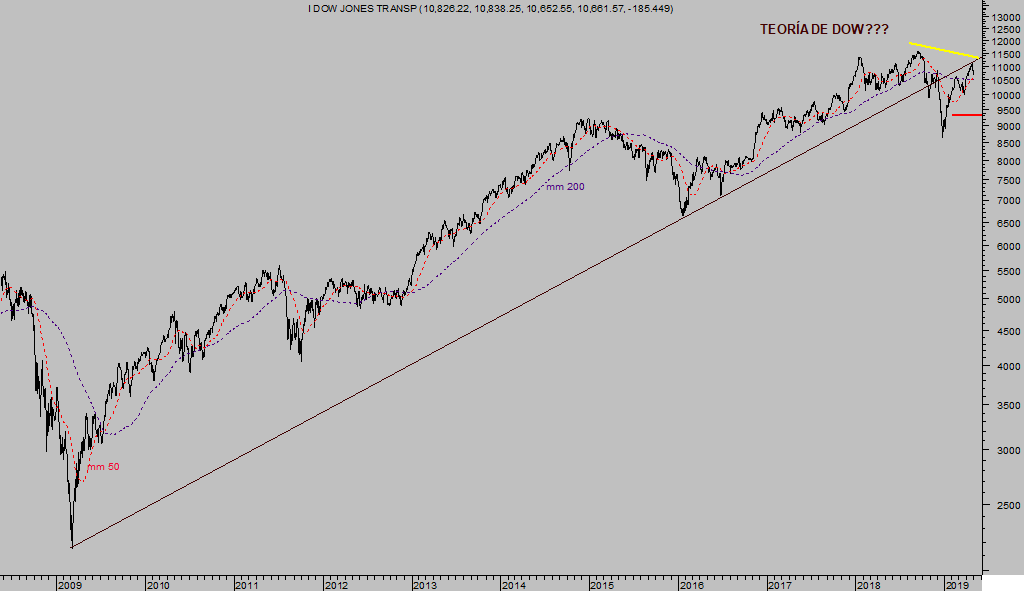

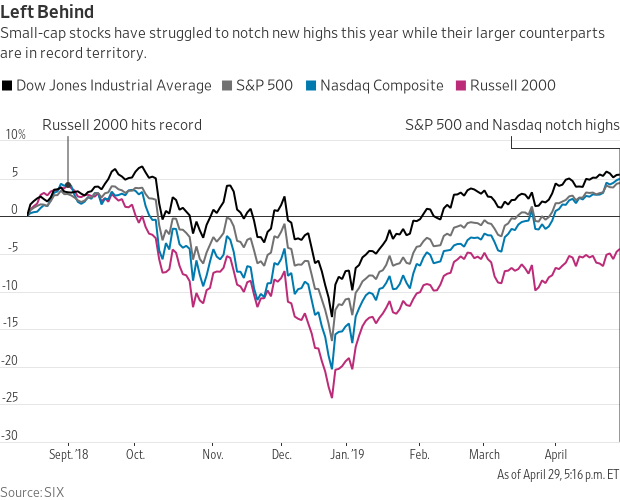

Los índices USA han conquistado nuevos máximos record históricos, aunque todavía faltan por conquistar índices de relevancia como el Dow de Transportes (Teoría de Dow explicada aquí en antreriores posts) o el Russell para confirmar la hazaña.

DOW TRANSPORTES diario.

El Russell-2000, después de haber recuperado un +19% en el transcurso del año, más que el 17% del S&P500, se encuentra aún a un 8.2% de sus máximos de agosto de 2018.

Las tendencias del mercado deben ser confirmadas por el conjunto de índices, por las empresas grandes y pequeñas, para ser creíbles y de momento no está sucediendo.

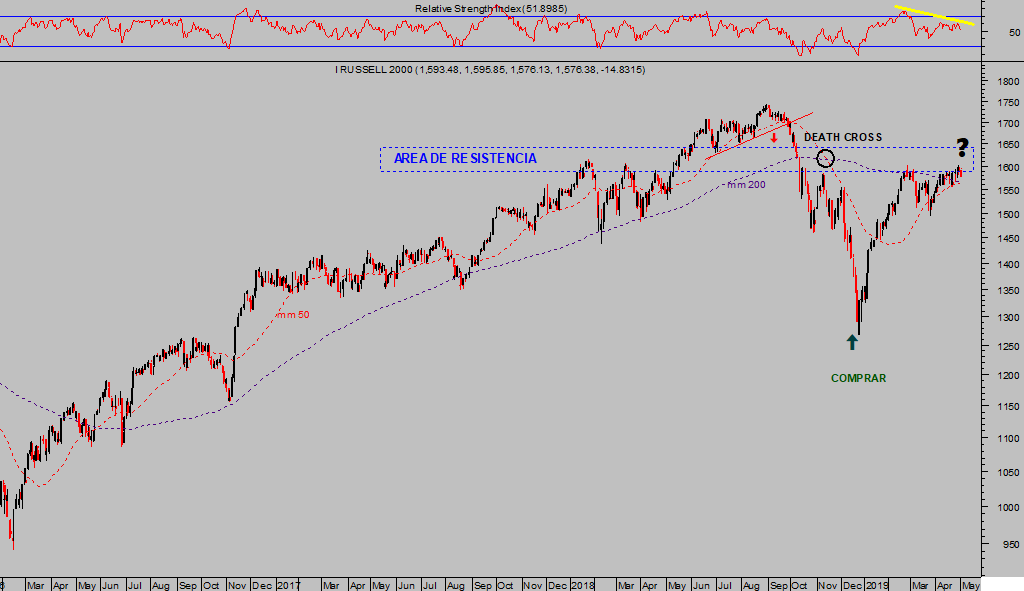

El Russell se ha quedado atrás y presenta dificultades fundamentales y técnicas para continuar ascendiendo. Según las valoraciones actuales los inversores tienen motivos para evitar riesgo y reducir exposición al sector de empresas de pequeña y mediana capitalización, Russell-2000, ya que cotiza con un PER cercano a 36 veces, frente a la media de los últimos 10 años de 28 veces.

Técnicamente… decidan ustedes!

RUSSELL-2000, diario.

La falta de confirmación del Russell, al no conseguir nuevos máximos junto con el S&P500 es un hecho a considerar. La última vez que el Russell cotizaba cerca de un 8% por debajo del SP500 mientras que este conquistaba record históricos, fue en marzo del año 2000 justo en el momento que esos máximos dieron paso a una corrección del 50% en el SP500 o de más del 80% en el Nasdaq..

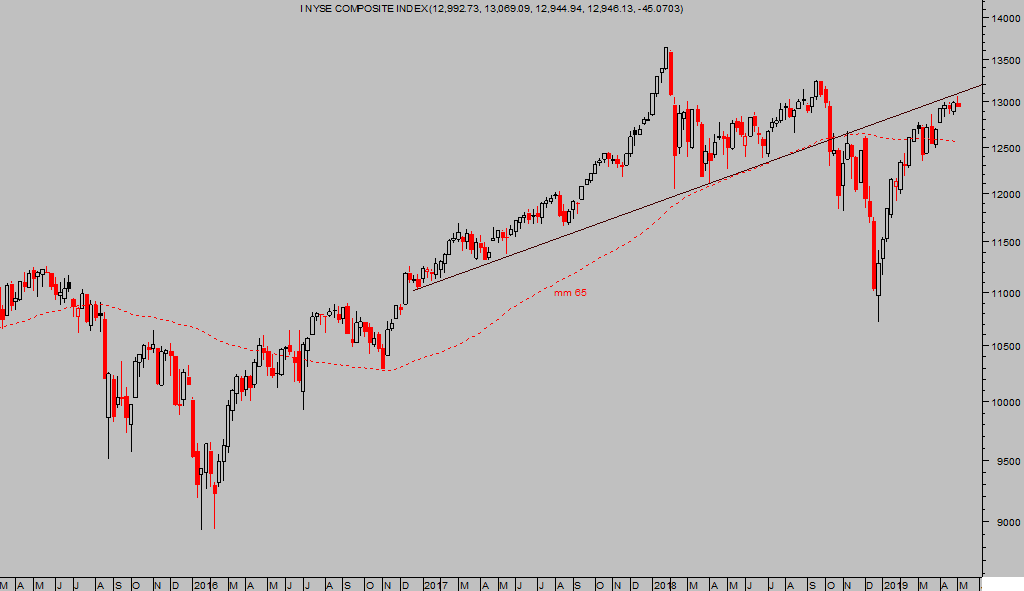

Además del Dow de Transportes o el Russell, el índice de base amplia New York Stock Exchange -NYSE- también presenta divergencias en su comportamiento respecto al del SP500. No ha subido hasta nuevos máximos y la imagen técnica invita a la reflexión.

NYSE diario.

Con la llegada del mes de mayo, ha comenzado la temporalidad estacional menos favorable para las bolsas, recuerden el aforismo bursátil «sell in may and go away» por ser el periodo mayo-octubre el que históricamente ha generado rentabilidad más baja, cero, y el mayor riesgo de experimentar correcciones.

Mantenemos prudencia y gran interés en las estrategias sugeridas para operar en el actual entorno de mercado, estrategias sencillas al alcance de cualquier inversor desarrolladas con riesgo muy bajo y controlado frente a un potencial de rentabilidad favorable.

Antonio Iruzubieta

www.antonioiruzubieta.com – Información en cefauno@gmail.com