Una de las noticias de la semana ha sido que los rendimientos de los bonos alemanes a 10 años (Bund) cayeron por debajo de cero por primera vez en más de dos años. Vamos a hablar un poco de ésto y explicarlo, porque tiene su importancia.

De entre los bonos a 10 años los más conocidos o que más se habla de ellos son el bono de USA (llamado T-Note) el bono de Alemania (llamado Bund) y el bono de Suiza.

Estos bonos cotizan en base 100 en el mercado secundario o de negociación de renta fija y pagan un rendimiento periódico anual que se conoce como cupón. Sirve para calibrar el estado de la economía del país en cuestión y es una inversión que cuenta con la seguridad de tener a un Estado que la respalda.

La idea a tener en cuenta es que cuanto menor es el precio del bono mayor es su rentabilidad, y viceversa. Por tanto, la relación entre el precio y la rentabilidad es inversa.

¿Y por qué si sube la rentabilidad de los bonos es negativo para las Bolsas? Pues porque aumentan los costes de financiación de las empresas y éstas también emiten bonos, por lo que si tienen que pagar una rentabilidad mayor verán reducidos sus beneficios. Además, si los bonos ofrecen una mayor rentabilidad, muchos inversores optarán por salir de la renta variable e invertir en renta fija.

Lo que más influye en el rendimiento de la renta fija es el devenir de los tipos de interés. Por ejemplo, si un inversor desea vender títulos de renta fija antes de su fecha de reembolso, corre el riesgo de los tipos de interés, un riesgo que se incrementa sustancialmente cuanto mayor sea el plazo de reembolso de los títulos. Por tanto, si los tipos de interés aumentan, las nuevas emisiones de renta fija en el mercado primario deberán incrementar sus tipos de emisión y los cambios en el mercado de renta fija ya emitida se reducirán.

Lo mismo sucede, pero a la inversa, en el caso de que bajen las tasas de interés. En este caso, el bono que se tiene sí es un buen negocio a la hora de venderlo, ya que se haría por encima del valor nominal.

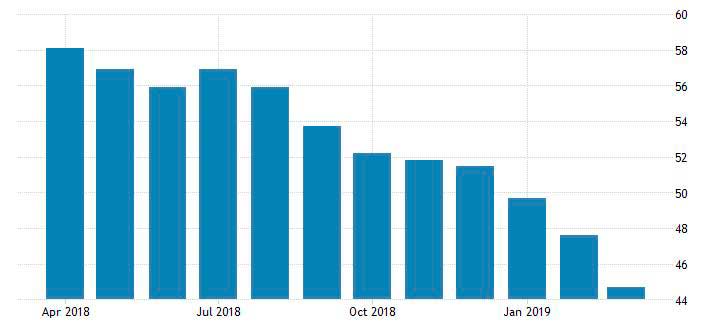

Bien, hasta aquí la breve explicación. Se observa que los rendimientos de los bonos en todo el mundo están cayendo a mínimos de varios años. Tasas similares en Japón cayeron a su nivel más bajo desde el 2016 y los de Australia están a solo tres puntos básicos de un mínimo histórico. ¿Pero por qué cae el rendimientos de los bonos alemanes a 10 año? Pues por una serie de datos que veremos a continuación y que han provocado un aumento en los temores de una llamada japonificación de la región, donde la inflación, el crecimiento y los rendimientos permanecen permanentemente bajos. El dato en concreto es que el PMI manufacturero de Alemania cayó a 44.7 desde 47.6 del mes anterior y muy por debajo de las expectativas del mercado de 48. Es decir, estamos ante el mayor ritmo de contracción en el sector manufacturero desde agosto de 2012. ¿Razones? La incertidumbre con el Brexit y las relaciones comerciales entre Estados Unidos y China, los problemas de la industria automotriz. Es cierto que el consumo interno está de momento salvando la cara, pero el problema es que por primera vez en tres años la industria alemana está destruyendo empleo.

Pero esperen, que Alemania no es el único problema en la zona euro. Francia suma protagonismo y su actividad comercial se desacelera por el deterioro de la demanda, el índice compuesto de PMI cayó a 48,7 desde el anterior 50,4 y la preocupación es que si no hay una reacción su economía podría entrar en recesión en los próximos meses.

Claro, si Alemania y Francia están así, es lógico que el PMI compuesto de la zona euro se debilite (cayó de 51,9 a 51,3) y que el PMI manufacturero siga hundiéndose (de 49,4 a 47,7).

A ser posible hay que evitar ciertas tentaciones a la hora de jugar a ser adivinos con los bonos alemanes, que se lo digan a los hedge funds que esperaban fuertes subidas en los rendimientos, como por ejemplo le sucedió a Hugh Hendry, que se vió obligado a cerrar su fondo de cobertura Eclectica en 2017 tras una apuesta equivocada esperando un aumento en el rendimiento del bono a dos años de Alemania. Incluso Bill Gross tampoco estuvo exento de este tipo de error, ya en abril de 2015 lo reconoció.

El bono a 10 años de USA sigue a la baja y lejos queda ya la preocupación cuando intentó superar la barrera clave del 3% el pasado mes de octubre. Actualmente se encuentran en el nivel más bajo desde enero de 2018.

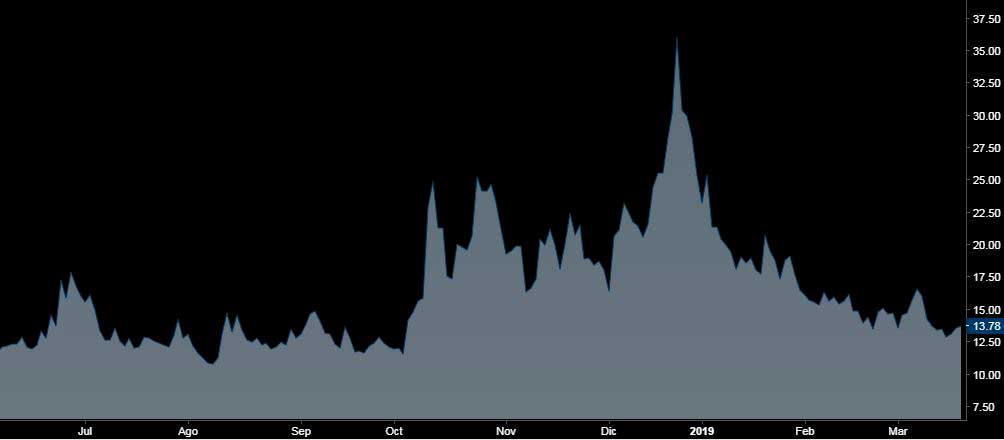

De momento, en la Bolsa, la volatilidad (VIX) sigue baja y por debajo de 20, algo favorable para la renta variable. Y es que los inversores quieren ser optimistas, piensan que finalmente asistiremos a un Brexit ordenado y pactado porque les interesa a ambas partes, y que también tendremos una tregua comercial entre USA y China. Bueno, es un sentimiento y un deseo de los mercados, pero a día de hoy nada más que eso, aunque ya sabemos que los mercados se mueven fundamentalmente por sensaciones y expectativas de sus participantes.

En el siguiente gráfico pueden ver que los inversores están cortos (vendidos) en el VIX (posiciones de futuros).

Gráfico: Bank of America

El sentimiento de los inversores (semanal) queda de la siguiente manera:

- – Alcistas: 37,3% (+4,9% frente a la pasada semana).

- – Neutros: 39,3% (+2,8% frente a la pasada semana).

- – Bajistas: 23,4% (-7,6% frente a la pasada semana).

Ismael de la Cruz

ismaeldelacruz.es

investing.com