«El rally que comenzó (y sigue) en 2009 es el más caro de todos los tiempos… y el más odiado»

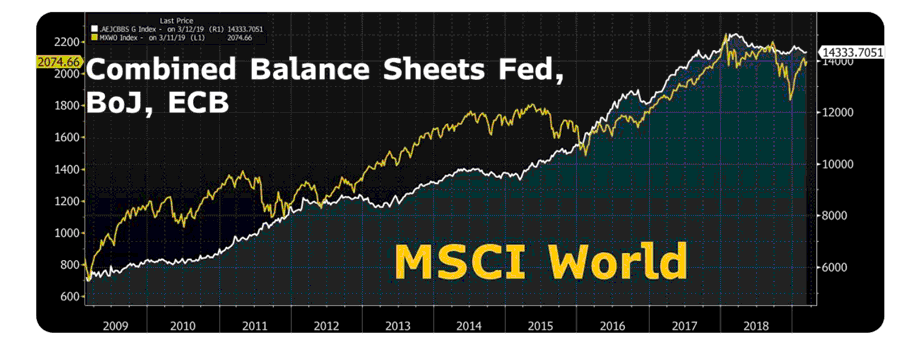

«El rally post-2009 es el más caro de todos los tiempos. La deuda ha aumentado en casi $ 60bn desde GFC, lo que significa que el rebote económico de la última década, que generó un aumento del PIB mundial de $ 20bn y un aumento de $ 52bn en la capitalización de los mercados, se compró a un precio alto. También, este es el mercado alcista más odiado de la historia. Sí, ala actual fase alcista en los mercados desarrollados de renta variable, principalmente el de EE.UU., iniciada en los mínimos de marzo de 2009, se le conoce con el «mercado alcista más odiado de la historia» ¿El motivo? La mayoría de los inversores particulares por incredulidad, unas veces o por miedo, casi siempre, se han mantenido fuera de el mismo la gran parte de estos ascensos. De hecho, a día de hoy el posicionamiento largo del inversor particular en la bolsa sigue por debajo de los promedios históricos. Es más, la salida de dinero de los mercados, vía fondos, ha sido histórica desde octubre del año pasado…»

«Las continuas crisis financieras e inmobiliarias, provocaron que el grado de desconfianza inversora subiera a niveles extremos. Descofianza que no se ha recuperado totalmente. «Las bolsas han muerto para toda una generación», dice un reputado inversor tras la debacle de la crisis sub-prime.

https://www.welt.de/finanzen/plus190211333/Boerse-Die-teuerste-Rallye-aller-Zeiten.html

«Nicolás López de M&G Valores ya realizó una interesante reflexión sobre este mercado: «Se suele decir que los mercados alcistas tienen como trasfondo un “wall of worry (un muro de preocupación). Desde luego durante el mercado alcista que se inició en marzo de 2009 esto ha sido así. Durante mucho tiempo el problema era la escasa confianza en una recuperación económica que se percibía frágil, sostenida por los bancos centrales, pero que en cualquier momento podía recaer en la recesión. Después el temor era que sin el apoyo de los bancos centrales la subida de la bolsa se revelaría algo artificial y se derrumbaría. Ahora estamos más bien en la fase de que “ya ha subido mucho, está cara y el ciclo está maduro”…»

«Pero si las cosas siguen con el comportamiento del primer tramo del año, en 2019, el S&P 500 va camino de completar 11 años consecutivos con ganancias, superando ya, con creces, el anterior récord de 1991-1999. La fuerte corrección de cierre del año pasado ya ha sido neutralizada y recuperada. El índice de volatilidad VIX ha vuelto a la cueva del oso a dormir. Como es habitual estos datos pueden interpretarse en sentido contrario, como un indicio de que el mercado está en modo burbuja a punto de estallar, pero lo cierto es que el rally se ha apoyado en unos buenos datos económicos y una aceleración de los beneficios empresariales ¿Cuánto durará?…»

Moisés Romero

La Carta de la Bolsa