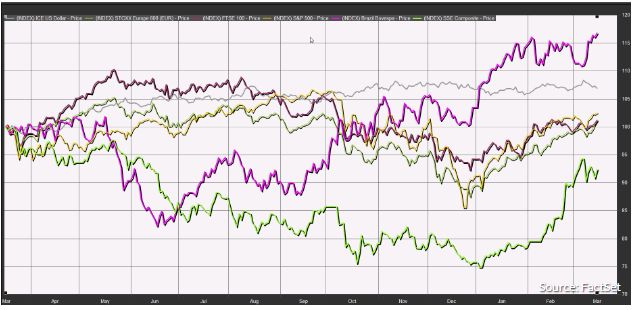

Los principales mercados mundiales están disfrutando de un boom en los primeros tres meses de 2019, respaldado al menos en parte por los bancos centrales de los países desarrollados que han expresado su renuencia a eliminar las políticas monetarias de dinero barato que se han convertido en una característica de las economías globales después de Crisis financiera 2008-2009. De hecho, el índice Stoxx Europe 600 ha subido un 12.9% en lo que va de año, el principal indicador de acciones de Brasil, el Índice BOVESPA ha subido 12.8% en 2019, mientras que una medida más amplia del comportamiento de las acciones del mercado, el iShares MSCI de Mercados Emergentes ha avanzado un 10.3% (Vea el gráfico a continuación, que presenta el comportamiento de los principales índices de referencia de las acciones en los últimos 12 meses en el dólar estadounidense).

Mientras tanto, el Índice Compuesto de Shanghai de China, mientras los ministros de finanzas chinos han estado luchando contra una desaceleración económica y una persistente lucha arancelaria con EE.UU., ha aumentado un 21.2% en los primeros tres meses del año. Ese es el mejor comportamiento de principios de año, las primeras 48 sesiones, desde el 18 de marzo de 2009, según Dow Jones Market Data.

Los índices de referencia de las acciones de los Estados Unidos han dejado de lado un mal final 2018, para rebotar con fuerza desde principios de año.

El índice S&P 500 ha subido el 12.6% en lo que va del año, mientras que el índice compuesto Nasdaq, cargado de tecnología, ha repuntado un 15,9%.

Todo esto proporciona una configuración interesante para la reunión de dos días de la Reserva Federal programada para el 19-20 de marzo.

Según los datos del Grupo CME, los inversores creen que existe una mayor posibilidad de que el banco central de Jerome Powell termine recortando las tasas durante el próximo año que aumentarlas. Y en medio de más señales de que la lentitud en el extranjero está comenzando a filtrarse en los EE.UU., junto con el conflicto comercial aún no resuelto, los inversores apuestan a que la Fed continuará teniendo paciencia con su política monetaria, fomentando un entorno potencialmente optimista para los activos percibidos como de mayor riesgo.

La reunión del banco central de los EE.UU. se produce justo después de que el Banco Central Europeo anunciara hace una semana planes para un nuevo lote de préstamos a largo plazo baratos para instituciones financieras y redujera su perspectiva de crecimiento económico en la eurozona, un reconocimiento de la lenta expansión de la región.

«La Fed está en modo pausa y no esperamos ningún cambio importante en la Política de la Fed esta semana», dijo Ryan Detrick, estratega de mercado de LPL Financial. «Pero nos preguntamos si seguirán el liderazgo de Europa y las menores expectativas de PIB a medida que continúe la desaceleración global».

La mayoría de los datos del primer trimestre no ha sido buenos, sino que son un indicativo de una desaceleración, una razón importante por la que la Fed ha rechazado su postura de ajuste monetario.

La postura más acomodaticia del banco central proporciona un escenario saludable para las acciones, incluso si las ganancias corporativas comienzan a decepcionar en términos comparativos.

Sin embargo, el comportamiento de las acciones en el futuro también podría depender del dólar estadounidense y de cómo reaccione a la Reserva Federal.

Un Powell más moderado ha dado como resultado un dólar más débil.

El estratega del Deutsche Bank Michael Hsueh, en una nota de investigación fechada el 11 de marzo, dijo que este entorno también podría ser bueno no solo para las acciones, sino también para el oro.

«El retraso colectivo en la normalización monetaria sugiere que la tendencia debería ser alcista para el oro, ya que el riesgo de un choque de ajuste de la política parece remoto», escribió.

Los futuros del oro han ganado alrededor de un 1.6% en lo que va del año. Un dólar más débil también puede dar alas a los productos básicos a precios en la divisa, ya que los hace más baratos para compradores que utilizan otras unidades monetarias.

Carlos Montero

La Carta de la Bolsa