Qué es neutralidad a los ojos de la FED? Neutralidad monetaria es un concepto cambiante en función de distintas variables como la tasa de crecimiento de PIB, de inflación, empleo o condiciones financieras.

Hasta hace unas semanas, el tipo de interés considerado neutral estaba situado alrededor del 3.5% y la FED argumentaba en favor de continuar subiendo tipos durante este año 2019.

Los modelos basados en el concepto NAIRU (acrónimo derivado de la expresión inglesa Non-Accelerating Inflation Rate of Unemployment, o en castellano Tasa de desempleo no aceleradora de la inflación) apuntaban a una neutralidad de tipos entorno a ese nivel.

Sin embargo, la relación entre paro e inflación es inestable y considerando la coyuntura de desaceleración económica, la reunión del FOMC de enero trasladó al mercado una alteración en sus perspectivas, desde subir tipos al menos 2 veces en 2019 a la novedad de ir analizando la situación económica desde una perspectiva “paciente” en lo referido a tipos.

El presidente de la FED de Nueva York, John Williams opina que el actual nivel de tipos de interés es el idóneo y coincide con el nivel de neutralidad buscado por las autoridades, dice estar justamente en el 2.4% (?¿).

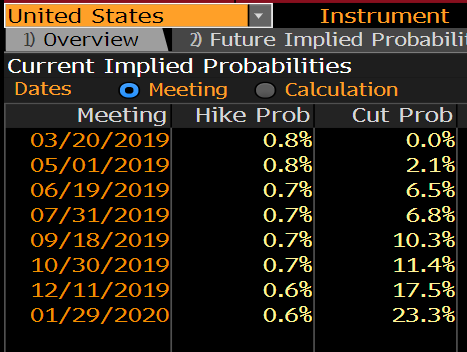

La postura “paciente” adoptada por la FED ha calado entre los inversores, el mercado ya no espera subidas de tipos para este año. La postura de la FED seguirá dependiente de la evolución de la inflación y empleo (mandato dual data-dependiente).

El mercado no sólo descuenta extremadamente baja la probabilidad de subidas de tipos en 2019 sino que además ya apuesta tímidamente, con un 23% de probabilidad, que la FED recortará tipos en 2020.

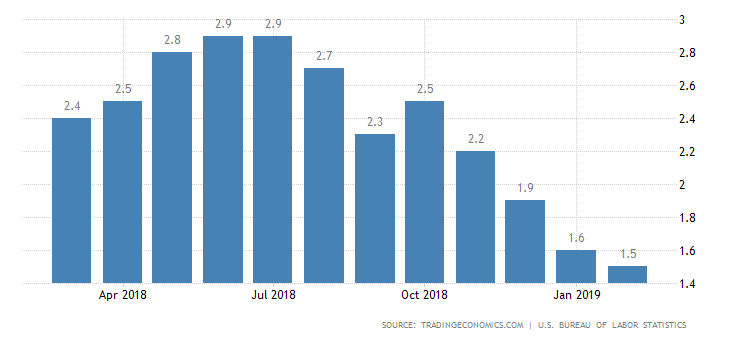

Ayer se publicaron los datos de inflación de febrero, +0.2%, en línea con las estimaciones de consenso. La tasa interanual continúa bajando, situada en el 1.5% y empujada por la caída del precio de cuidados de salud, vehículos usados, gasolinas, ropa o electricidad. El IPC interanual no había estado tan bajo desde septiembre de 2016.

IPC interanual, USA.

El dato de inflación de febrero y caída de la tasa interanual confirma el techo de inflación alcanzado el pasado año y explica la postura de la FED para mantener los tipos inalterados. Bajo un escenario de presión de la inflación, vía salarios por ejemplo, la FED se vería obligada a tomar alguna decisión compleja, subir tipos, particularmente para los mercados.

No obstante, la inflación actual y perspectivas permiten que los tipos puedan mantenerse bajos e incluso descender más, aunque bajo la amenaza de que el techo de ciclos inflacionistas en el pasado no ha sido un buen augurio.

El pico final de inflación en anteriores ciclos se produjo entre un año y escasos meses antes de que la economía entrase en recesión.

Sin embargo, la recuperación del precio de la energía junto con el aumento de los salarios (+3.4% interanual y en máximos desde 2009 como explicaba el post del lunes) pronto harán visible su impacto sobre la inflación, previsiblemente, y cabe esperar cierta presión de precios en próximos meses, ¿será suficiente para romper la tendencia desde máximos de 2018?.

Esta es una cuestión clave para las posibilidades de política monetaria y, en su caso, para confirmar el augurio de la relación antes mencionada entre el techo de inflación y recesiones USA.

Respecto al volumen “neutral” del balance de la FED, las aspiraciones iniciales de las autoridades consistieron en reducir el tamaño al menos hasta alcanzar los $3.5 Billones, fundamentalmente deshaciendo las posiciones en deuda con garantía hipotecaria -MBS-.

Las necesidades de financiación del Tesoro USA, a tenor de las proyecciones de aumento del déficit, obligarán a la FED a regresar al tablero acumulando de nuevo títulos soberanos. Por tanto, tampoco está claro que vayan a conseguir sus planes de reducción del balance, de neutralidad.

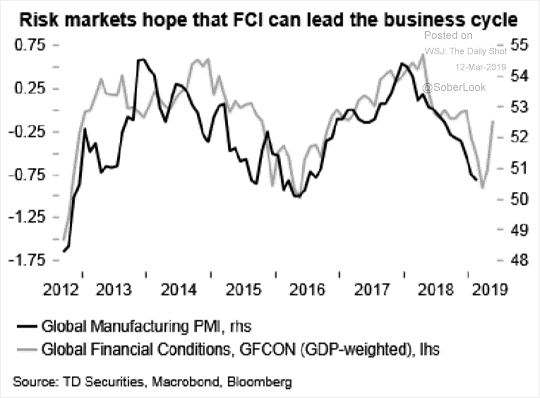

Expertos y también autoridades confían en que la fuerte relajación de condiciones monetarias de las últimas semanas favorezcan el crecimiento económico, observen la correlación entre el índice de condiciones financieras global y el índice de manufacturas global PMI.

El giro en 180º de la postura de la FED hace dos meses ha mejorado las condiciones de financiación USA además de haber sido un fuerte argumento detrás de la fuerte subida de las cotizaciones y relajación del sentimiento negativo que mantenían los inversores.

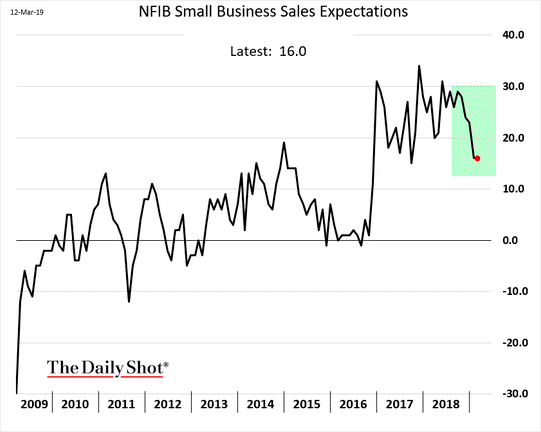

Sentimiento también deteriorado entre los pequeños y medianos empresarios, que a pesar de la recuperación de los mercados ha continuado cayendo, tanto como sus expectativas de ventas, de planes de contratación de nuevos empleados o de compensación.

EXPECTATIVA VENTAS DE PYMES USA

Es necesaria, imprescindible, la mejora de las condiciones de las PYMES, de ingresos y beneficios, aunque sólo sea con el fin de que puedan continuar atendiendo el servicio de la disparatada deuda que han acumulado durante esta década de dinero fácil y casi gratuito.

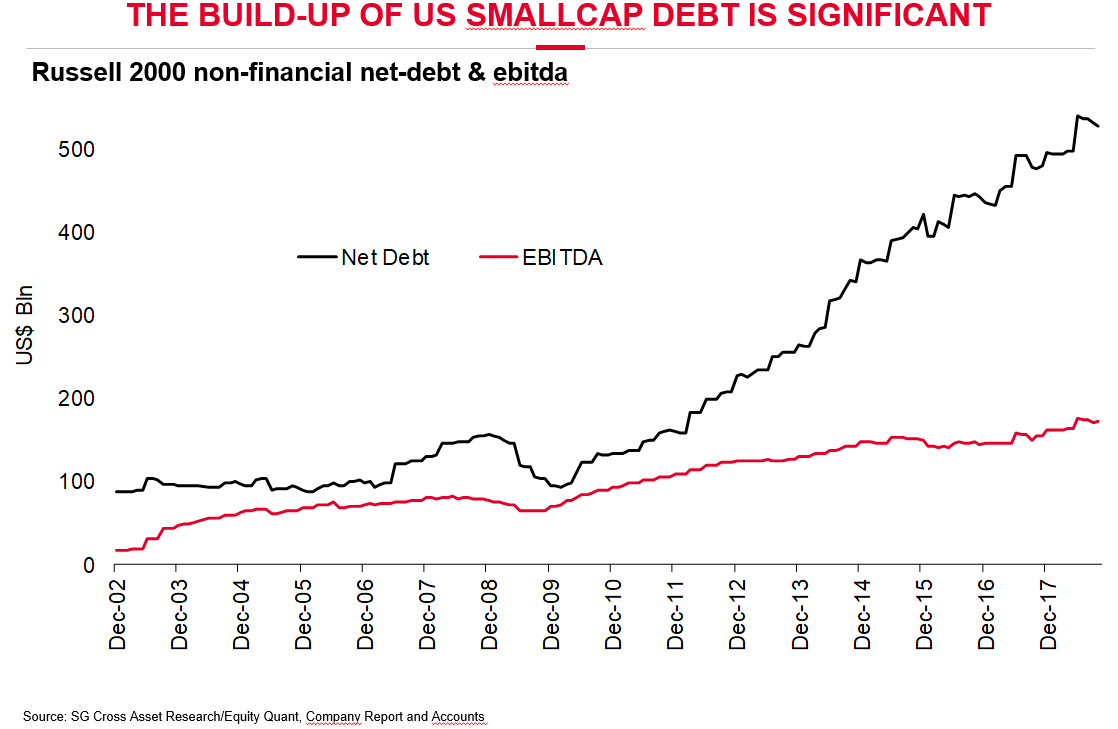

DEUDA-EBITDA: RUSSELL 2000. USA

Recordemos que la crisis subprime comenzó a detonar en pequeños rincones del sector hipotecario y se irradió al conjunto del sistema en cuestión de semanas. La concesión de crédito a pequeñas y medianas empresas presenta una imagen de riesgo inquietante, gracias a la política de dinero-para-todos o QE.

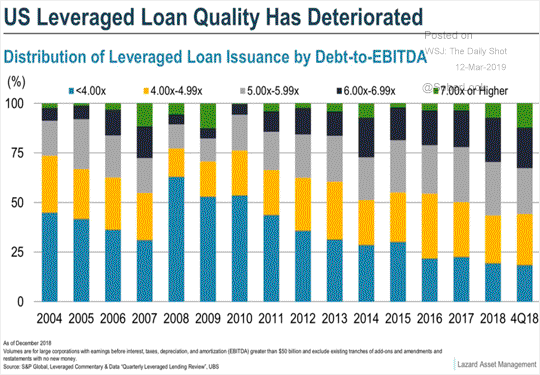

La situación de deuda se ha desbordado y ahora agravada por el deterioro de su calidad, supone un foco de infección preocupante. Observen la evolución de la calidad de los préstamo apalancados:

Llegados a este punto, con las bolsas extendidas y el fantasma de la recesión acechando, aunque dificilmente comenzaría antes de los próximos 12-15 meses, el riesgo es un factor a considerar muy cuidadosamente.

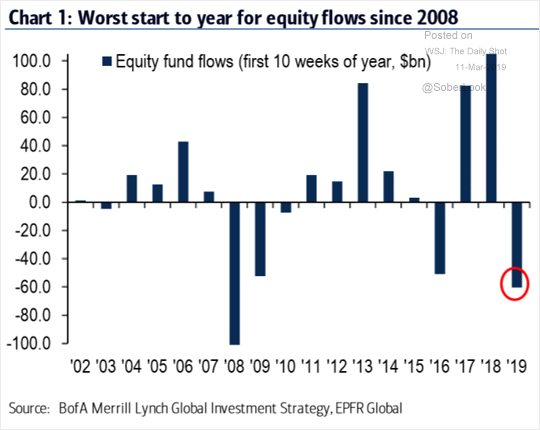

El comportamiento de los inversores más experimentados, recogido por el Índice “Smart Money” (expuesto y explicado en post de ayer) situado en contexto con el comportamiento general de los inversores desde inicio de año, recogido en el gráfico siguiente, es un combinado de gran interés.

Explica el porqué de la potencia del rally y también aporta información sobre probabilidades de comportamiento futuro de las bolsas (reservado suscriptores)

Las bolsas se mantienen sostenidas en zona de máximos, de acuerdo con las previsiones comentadas en post recientes en parte basadas en la estacionalidad y típico sesgo alcista por operación maquillaje o “window dressing”, presente en las bolsas durante las semanas de vencimiento trimestral de derivados, que se celebra este próximo viernes.

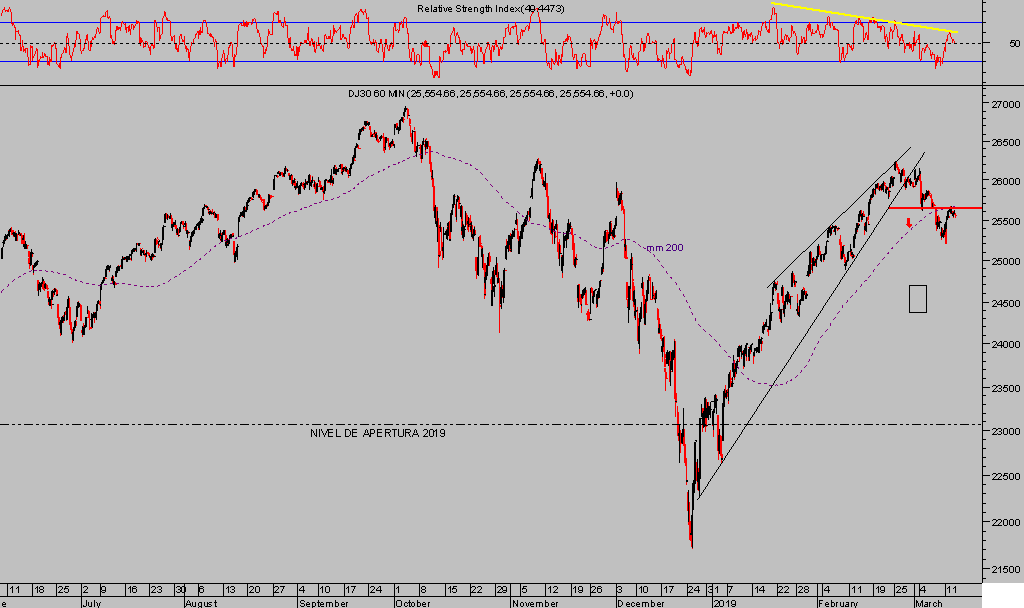

Ayer los índices USA cerraron en tono dispar, el Dow cayendo un -0.38% y el Nasdaq o S&P500 arriba un +0.44% y 0.30% respectivamente.

DOW JONES, 60 minutos.

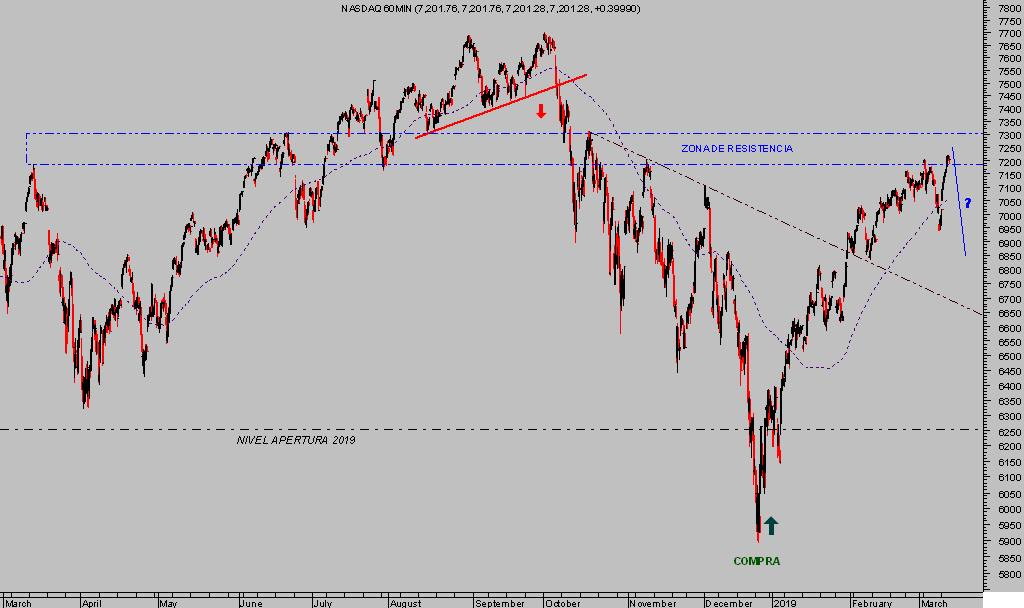

NASDAQ-100, 60 minutos.

Los mercados europeos también cuentan con el sesgo típico de los vencimientos trimestrales de derivados y presentan un comportamiento de gran interés, también influido por el interminable conflicto Brexit a escasos días de su activación según el artículo 50.

Existen dudas respecto a si finalmente se activará, si será un Brexit duro o convenientemente negociado, si se solicitará extensión, cómo quedará el asunto sobre la frontera con Irlanda, el estatus de Escocia…

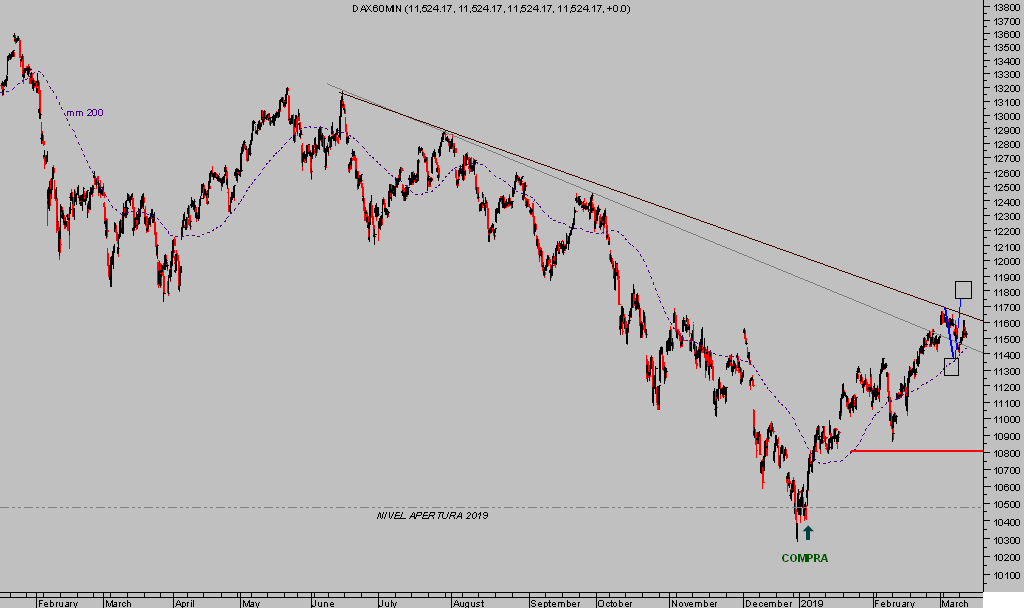

DAX-30, 60 minutos.

El entorno bursátil y en general de mercados financieros ha entrado en fase de riesgo; vienen curvas de corto plazo y gran interés tanto operativo como analítico.

Interesados

Antonio Iruzubieta

www.antonioiruzubieta.com – Información en cefauno@gmail.com