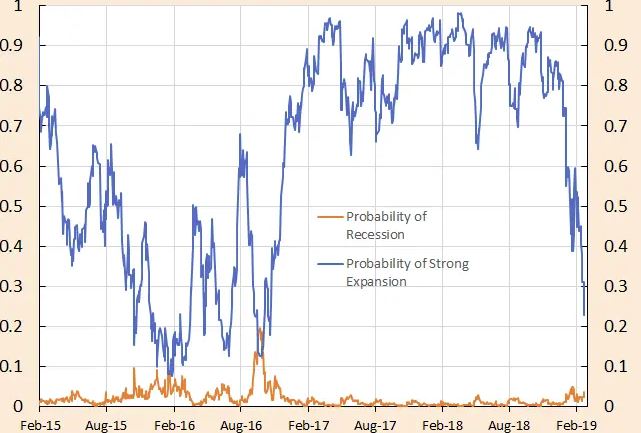

Los mercados financieros han experimentado una recuperación este año pese que las tasas de crecimiento de las economías a nivel mundial no muestran los mejores números con el sector manufacturero débil y en muchos casos en niveles del año 2012. Pese a ello y los focos de incertidumbre vigentes, parece que los inversores no ven todavía como muy real el riesgo de recesión en Estados Unidos. En honor a la verdad, hay que decir que todavía el crecimiento es lo suficientemente válido como para afirmar que el riesgo de recesión en los próximos 12 meses es muy bajo (los datos del jueves mostraron que la economía de Estados Unidos se desaceleró menos de lo esperado en el cuarto trimestre). En el siguiente gráfico pueden ver las probabilidades de recesión y de expansión en Estados Unidos.

Gráfico: Financial Times

El sondeo de Reuters acerca de qué hará Wall Street este año arroja el siguiente resultado: el S&P 500 finalizará el ejercicio en 2.900 puntos. Aún así, el pronóstico de la encuesta ha bajado desde noviembre, cuando los encuestados dijeron que el índice alcanzaría los 2.975 puntos para finales de año.

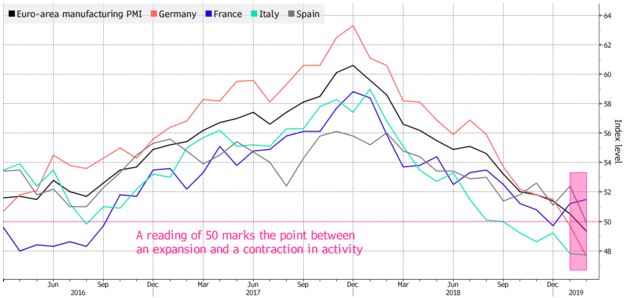

En la Eurozona el tema es algo más delicado y la probabilidad de una recesión ha comenzado a aumentar. La llamada recesión «técnica», en la que el crecimiento cae por debajo de cero durante dos trimestres, ahora se estima en un 25% de probabilidad.

Gráfico: Financial Times

El dato de las fábricas de la zona euro no ayudó precisamente y asistimos a la mayor caída de pedidos en casi seis años en medio de la creciente preocupación por los aranceles comerciales y el Brexit.

Gráfico: IHS Markit

Italia sigue siendo uno de los dolores de cabeza de la Comisión Europea, no en vano ya entró oficialmente en recesión. Pero la cosa está lejos de resolverse favorablemente. Y es que la enorme deuda pública que atesora y la debilidad de la productividad son riesgos que podrían terminar afectando a otros países de la región (la Comisión Europea se cuidó mucho de no usar el término «contagio» para evitar más temores). El caso es que la deuda/PIB se mantendrá por encima del 130% este año y claro, hablamos de la la tercera mayor economía de la región del euro, por lo que no es un tema baladí. Por si fuera poco, el sentimiento económico se hundió en febrero y la agencia Fitch mantuvo su perspectiva negativa alertando de que el elevado nivel de deuda representa un enorme riesgo. Como dato histórico, decir que fue en 1992 la primera vez que superó el umbral del 100% y desde ese año hasta hoy solamente en 2007 bajó del 100% (por los pelos, ya que fue 99,7%). La prima de riesgo refleja la situación en la que se encuentra el país, subiendo más de 50 puntos desde el inicio del año.

En este difícil escenario en el que se encuentra la Unión Europea, es normal que las expectativas de que el Banco Central Europeo suba los tipos de interés este año se reduzcan (se prevé que la primera alza de las tasas se produzca en la segunda mitad del 2020).

El optimismo entre los inversores no decae, de hecho los últimos datos semanales son los siguientes:

- – Alcistas: 41,6% (sube +2,3% respecto la semana pasada). La media histórica es +38,5%.

- – Neutros: 38,4% (sube +3,1% respecto la semana pasada). La media histórica es +31%.

- – Bajistas: 20% (cae -5,4% respecto la semana pasada). La media histórica es +30,5%.

En lo referente al mercado de materias primas, dos apuntes sobre el oro y el petróleo:

- * Goldman Sachs cree que el oro se colocará en 1.375 dólares de aquí al verano y en 1.425 dólares a final de año.

- * En Wall Street esperan que los precios del petróleo sigan subiendo a medida que los recortes de producción y las sanciones estadounidenses sobre Irán y Venezuela hayan causado una escasez de refinerías. Es probable que el mercado del petróleo continúe ajustándose significativamente en marzo y abril, si bien los precios podrían negociarse en un rango de cotización de 70-75 dólares por barril, pero esto resultaría fugaz y podría luego caer a 60-65 dólares.

Ismael de la Cruz

ismaeldelacruz.es

expansion.com