En lo que va de año el Dow Jones sube un 8,8% y el S&P 500, un 9%. Por delante se sitúa el Nasdaq con un ascenso del 11,1%, un índice que en los tres últimos meses se dejó un 17,5%, firmando su peor trimestre en diez años, pero que desde el rebote desde el pasado 24 de diciembre escala un 19,1%, situándose a las puertas de entrar en tendencia alcista (los dogmas exigen un 20%).

Esta recuperación solo es comparable con la que experimenta el Russell 2000 que en el mismo periodo avanza un 19,8%, mientras el Dow Jones y el S&P 500 recuperan un 16%. Las causas hay que buscarlas en las negociaciones en materia comercial entre China y Estados Unidos, así como en la moderación del mensaje por parte de la Reserva Federal en lo referente a subidas de tipos de interés. En Europa todo está siendo más relajado, siendo el índice que más sube desde mínimos el Mib italiano que repunta un 10,7%.

El presente mes de febrero se presenta más complicado que enero, ya que la alegría que impulsó a las acciones se disipa bajo una nube de acontecimientos negativos.El principal desencadenante de los últimos recortes fueron las nuevas dudas sobre un acuerdo comercial antes del 1 de marzo. Pero también las preocupaciones europeas se están agravando (la recesión de Italia, la desaceleración de Alemania, la incertidumbre del Brexit). De hecho, la Comisión Europea recortó los pronósticos para las principales economías de la región del euro.

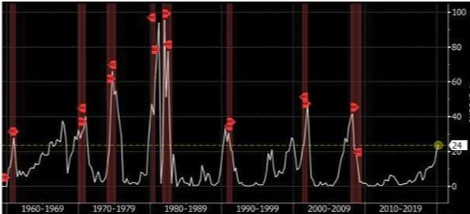

Si bien es cierto que el crecimiento económico a nivel mundial se está viendo afectado de manera más significativa de lo que muchos anticipaba, el indicador de probabilidad de recesión del Banco de la Reserva Federal de Nueva York para predecir la posibilidad de una contracción en los próximos 12 meses, alcanzó su nivel más alto desde 2008, el 24 por ciento. Se trata de una subida, pero sigue siendo un guarismo relativamente bajo.

Gráfico: Washington Post

Fuera del mercado de acciones, decir que la deuda alemana en solo un mes ha visto caer su rentabilidad del 0,28% al 0,087%, niveles no vistos desde octubre del 2016. El rendimiento del bono alemán a 10 años se está acercando a cero, alcanzando su nivel más bajo desde noviembre de 2016, y podría tener consecuencias para las acciones y para los bancos. Recordemos que cuando caen las rentabilidades sube el precios del Bund (se mueven de manera inversa) y también que suele ser considerado un activo refugio.

¿Y qué nos ha dejado la semana en cuanto al sentimiento de los inversores? Pues el porcentaje de inversores individuales que describen su perspectiva a corto plazo como neutral se encuentra en su nivel más alto en casi seis meses. La última encuesta de AAII también muestra una caída en el optimismo y una ligera disminución en el pesimismo.

- – El sentimiento alcista (expectativas de que las acciones subirán en los próximos 6 meses), cayó en 5.9 puntos a 31.8%. Se mantiene por debajo de su promedio histórico del 38,5% por 18ª vez en 21 semanas.

- – El sentimiento neutral (expectativas de que las acciones se mantendrán sin cambios durante los próximos 6 meses) cayó 6.5 puntos a 36.5%. El sentimiento es el más alto el 1 de agosto de 2018 (38.8%). El promedio histórico es de 31%.

- – El sentimiento bajista (expectativas de que las acciones caerán en los próximos 6 meses) cae 0.6 puntos a 31.8%. El pesimismo está por encima de su promedio histórico del 30,5% por 19ª vez en 21 semanas.

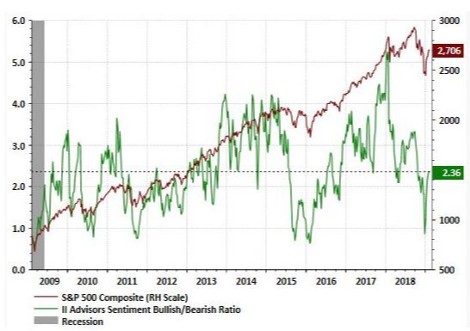

Pero aquí no acaba la cosa, también existen más barómetros, como el sentimiento de los escritores de boletines, que ha mejorado desde el pasado mes de diciembre. La relación entre el sentimiento alcista y el sentimiento bajista ha aumentado a 2.36 desde el 0.86 en diciembre.

Gráfico: Horan Capital

Y por último, el índice Fear & Greed publicado por CNN Business que pueden ver a continuación.

Gráfico: CNN Business

Y para terminar, un flash crash que se ha producido esta mañana. El franco suizo se desplomó casi un 1 por ciento al inicio del comercio asiático debido a la escasa liquidez causada por la festividad en Japón. El franco suizo bajó al nivel más bajo desde noviembre, en cuestión de minutos, antes de revertir repentinamente el movimiento. El viaje de ida y vuelta creó un rango de negociación de casi 110 pipos, aproximadamente el doble del promedio diario de este año de 56 pipos. El movimiento fue más pequeño que el latigazo que vio al yen saltar casi un 8 por ciento frente al dólar australiano el 3 de enero.