El encuentro de dirigentes internacionales en Davos ha pasado sin grandes titulares, un evento cargado de ideas e ilusiones pero falto de medidas concretas, al que acuden los grandes gestores de fondos y Hedge para encontrarse con los más notables CEOs del mundo, quienes van a su vez buscando encontrarse con lo más granado de la política y banca internacional y todos bajo la mirada de un batallón de periodistas en busca de titulares para sus medios.

Las declaraciones y noticias abundan, los discursos de la élite declaran buenas intenciones que se filtran a los medios, junto cn los típicos chascarrillos, para conocimiento de la gente de a pie.

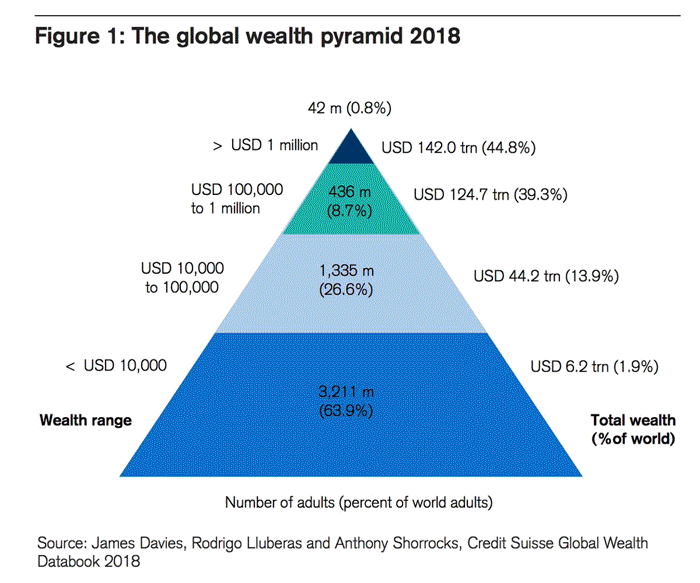

Paradójica situación, la gente corriente interesada por las opiniones, no tanto soluciones y medidas constructivas, de una élite cada vez más adinerada que adopta políticas cada vez más orientadas a continuar generando riqueza y poder pero que aumentan la desigualdad desproporcionadamente.

Élites que visten de filantropía sus simposios pero que su misión es defender su privilegiada posición más que disminuir la desigualdad y la pobreza globales. Vean la pirámide de riqueza global:

Llegaron a Davos alrededor de 1.500 Jets privados desplazando a miles de personas que se sentaron para hablar entre otras cuestiones del cambio climático. Compartir Jets o viajar en líneas regulares para reducir contaminación no estaba en el orden del día.

Un gran influyente mundial pero ausente en Davos, como es el presidente de la Reserva Federal Jerome Powell, terminó siendo protagonista. Centró la atención de los asistentes, banqueros, empresarios y autoridades monetarias del mundo tratando de dilucidar el significado real de los discursos de Powell y la dirección de las políticas de la FED.

La hegemonía de Estados Unidos en el mundo y la influencia de la política monetaria sobre cada país quedaron nuevamente patentes. El Dólar es moneda por excelencia en el intercambio comercial y financiero, también de reserva y multitud de países se endeudan en dólar de forma que cualquier decisión de política monetaria USA es irradiada al resto, incidiendo en mayor o menor medida.

La desaceleración económica global preocupa y las decisiones de política monetaria americanas son críticas, relevantes y de incidencia mayor, además también influyen directamente sobre los mercados financieros USA y los exteriores también.

Las bolsas mundiales se mueven en tandem, generalmente suben y bajan todas de manera cada vez más coordinada o correlacionada aunque con distinta fuerza.

Durante la semana de Davos han recuperado cerca de $600.000 millones, ignorando los datos y signos de ralentización económica en USA y globales o las rebajas de beneficios empresariales y recorte de sus estimaciones.

Los miembros de la FED se encuentran en discusiones sobre la posibilidad de mantener en balance activos durante más tiempo del previsto, es decir, estarían sopesando la idea de aplazar la dieta de adelgazamiento del balance (contracción cuantitativa) iniciada dos años atrás y que a día de hoy discurre a un ritmo próximo a los $50.000 millones al mes.

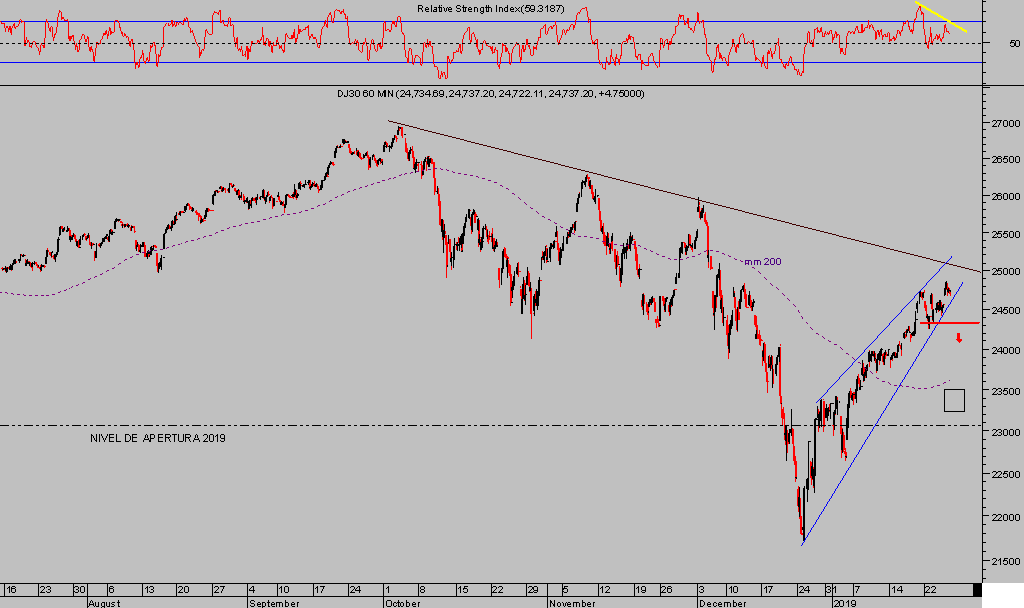

La noticia comenzó a pulular por los mercados el viernes y fue un importante catalizador de compras y alzas de las cotizaciones, los índices cerraron la sesión arriba, el Nasdaq un +1.29%, el S&P500 ganó un +0.85% y el Dow Jones un más tímido +0.75%.

DOW JONES 60 minutos.

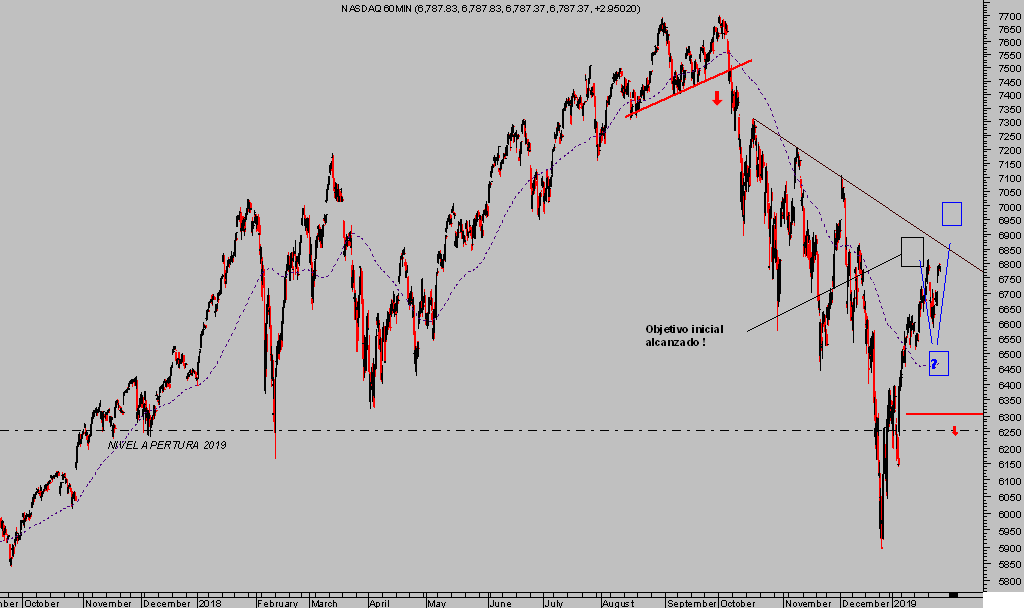

El tecnológico Nasdaq recuperó posiciones el viernes después de la esperada corrección con que inició la semana y subió hacia la zona de máximos del rally de enero.

La pauta de fin de mes podría apoyar las lecturas técnicas que defienden continuidad del rally y aupar las cotizaciones ligeramente durante unas sesiones más, hacia la zona señalada en el gráfico siguiente.

NASDAQ-100, 60 minutos.

El entorno técnico fuerte de corto plazo, es delicado y aunque el rally podría extenderse algo más, la idea de comprar en estos niveles comienza a no compensar ante el creciente riesgo de corrección.

Además del factor estacional y pauta de fin de mes, otro factor en favor de la esperada extensión del rally es el final de la temporada de presentación de resultados USA. Esta semana se publicarán multitud de resultados y por tanto finaliza el periodo durante el que las empresas tienen prohibido realizar compras de autocartera.

Así, pronto se podría reanudar la compra y aumento de demanda de acciones que tanto ha sostenido al mercado en la última década. Se estima que las empresas han comprado alrededor de 4.8 billones -trillion- de dólares en 10 años.

El Shutdown ha finalizado y Trump dice haber cedido por responsabilidad y compromiso con la ciudadanía (?¿?), los trabajadores públicos regresan al trabajo y pronto cobrarán lo atrasado, aunque el impacto en PIB de un mes de administración cerrada no pasará desapercibido y el consenso apunta a una pérdida de dos décimas de PIB para este primer trimestre.

El cierre de la administración ha mantenido cerradas las oficinas estadísticas que ofrecen los datos macro y por tanto no tenemos información sobre la evolución de macromagnitudes en diciembre.

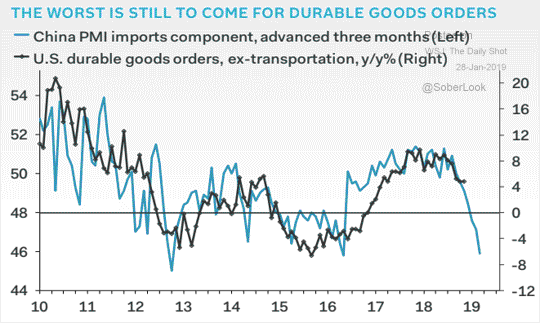

Los Datos de Pedidos de Bienes Duraderos son reflejo de la actividad de la economía pero no se han publicado desde noviembre. A falta de datos actualizados, miramos la correlación entre los pedidos y la importación china de componentes, un testigo fiable que anticipa la salud de los datos que pronto tendrán que ser publicados, se trata de un mal augurio:

El conflicto USA-China continúa abierto, habrá una reunión de alto nivel en Washington este miércoles con las autoridades chinas pero no se esperan grandes avances, considerando las palabras del Secretario de Comercio americano, Wilbur Ross, el pasado viernes:

- “The US is still ‘miles and miles’ from a trade deal with China”

Mantenemos las estrategias sugeridas hace semanas, observando su fuerte apreciación y con la mirada en las zonas de resistencia a las que se aproximan. Vean por ejemplo, el caso de Micron technology -MU- arriba casi un 30% desde la compra pero acerándose a referencias de control de precios de medio plazo. Hemos elevado ligeramente la zona de protección asegurando una rentabilidad mínima muy interesante.

MU diario.

Mantenemos abiertas el resto de estrategias USA, con excelentes resultados, así como las europeas comentadas en mayor detalle (reservado en atención a suscriptores) en post del viernes.

Para finalizar, el sector metales continúa recuperando terreno y también favoreciendo las estrategias abiertas, que mantenemos bien en positivo y bajo vigilancia.

GLD, semana.

BARRICK GOLD, semana.

Próximamente analizaremos evolución y posibilidades técnicas del sector.

Antonio Iruzubieta

www.antonioiruzubieta.com – Información en cefauno@gmail.com