El ambiente económico de deterioro y previsiones para el futuro ajustadas a la baja han sido argumentos de peso que justifican el descenso del precio del crudo desde los máximos alcanzados el pasado verano alrededor de los $80 por barril hasta los mínimos registrados el día de nochebuena en $42.36 por barril, una corrección del 44%..

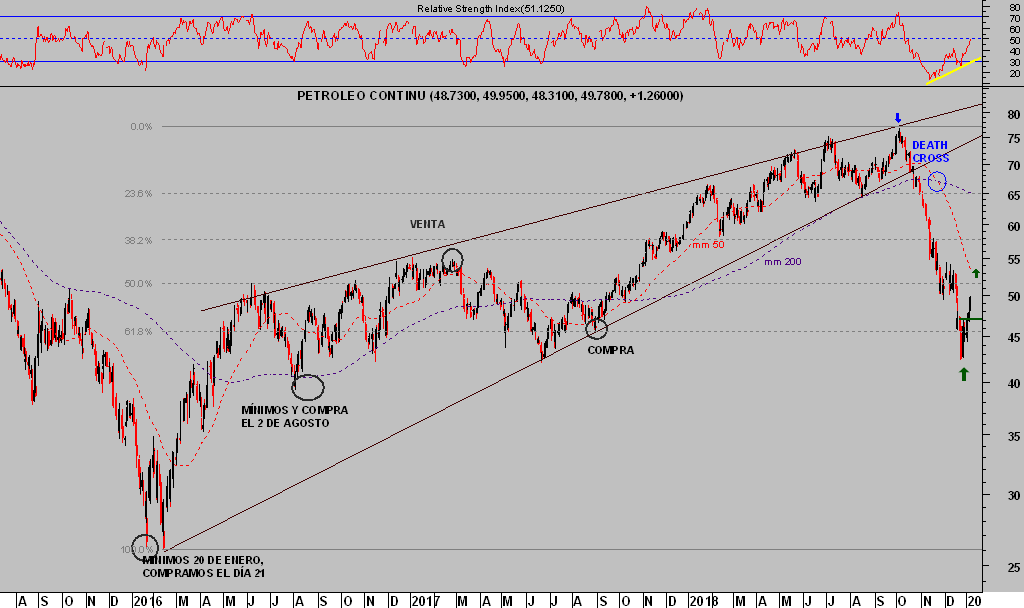

WEST TEXAS, diario.

La proyectada caída de la demanda, derivada del menor ímpetu económico global, combinada con oferta creciente, gracias al fracking USA que permite extraer casi 11 millones de barriles diarios, explicarían el ajuste del precio del crudo.

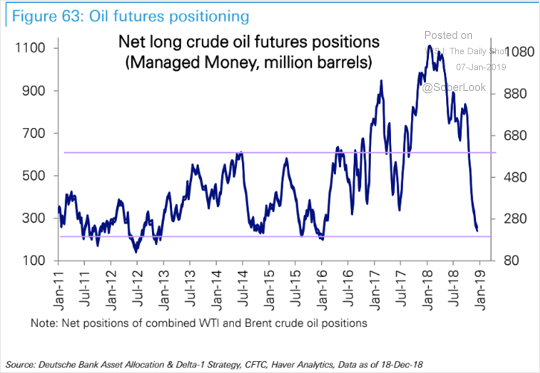

Aunque factores técnicos y más concretos de mercado, como el posicionamiento de los inversores en niveles record de optimismo aportaron también su granito.

La figura técnica de medio plazo desplegada por el precio del crudo entre enero de 2016 y octubre de 2018 es típica -cuña ascendente- y la corrección proporcional a estas pautas suele terminar originando caídas de al menos el 50% de todo el ascenso de precio conseguido durante el ascenso de la pauta. En este caso el descenso ha corregido cerca del 70%.

Durante el pasado año analizamos el crudo en numerosos post, advirtiendo la posibilidad de asistir a un fuerte descenso de precios y objetivos apuntando al (Fibo) 50% antes mencionado.

Insistiendo también en el análisis de evolución del posicionamiento COT, en niveles extremadamente alcistas. En definitiva, el mensaje de fondo sugería observar los últimos coletazos del ascenso del precio del crudo desde la Teoría de Opinión Contraria.

El análisis combinado de pauta, técnicos y posicionamiento de los inversores ofrece conclusiones realmente útiles y muy en sintonía con el comportamiento subsiguiente del mercado.

Observen el extremo alcanzado por el posicionamiento de los inversores, según Commitment of Traders -COT- el pasado verano y el rápido ajuste protagonizado en sólo un trimestre,

Ahora, una vez corregida la pauta, incluso más allá del típico 50%, y observando la aversión al riesgo recobrada por los inversores, es de nuevo momento de gran interés para agudizar análisis buscando giro de precios, confirmaciones técnicas y oportunidades para el desarrollo de estrategias, reservadas para suscriptores. Estrategias como la recomendada hace unos días para comprar una de las empresas del sector energético USA preferida por el gurú Warren Buffet, Phillips 66, cuyo comportamiento desde la sugerencia está siendo muy positivo y en el peor escenario generará una rentabilidad positiva mínima cercana al 4%.

PSX diario.

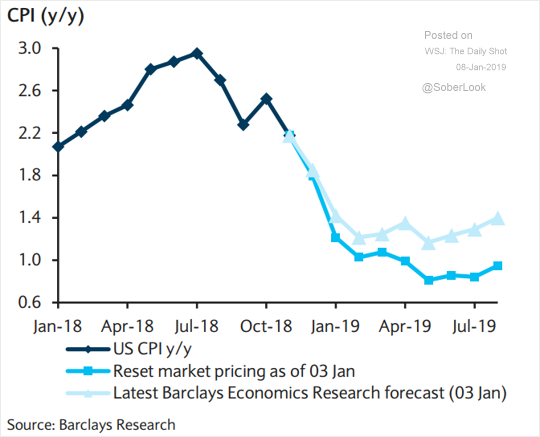

La fuerte caída del precio de la energía supone un alivio para el bolsillo del consumidor, motivo por el cual se ha producido cierta mejora del consumo en las últimas semanas. Además es un importante freno para el crecimiento de la inflación.

Según los expertos la incidencia de la caída del crudo en inflación no pasará desapercibida, más bien se atisba contundente. Vean estimaciones de analistas de Barclays Research:

La inflación y expectativas son factores determinantes tanto para las decisiones de política monetaria como para la de los expertos inversores y por tanto para la cotización de numerosos activos financieros.

El crudo es un factor de peso y aunque no el único que indice en la evolución de precios, sí ha sido uno de los que más inflación ha originado en el pasado.

En general, distintos factores de la economía entre los que cabe mencionar la demografía, la precaria productividad, el exceso de deuda o la revolución tecnológica son de carácter eminentemente desinflacionista.

Gracias a la caída del crudo la FED dispone de margen para detener el proceso de subida de tipos, para evitar la inminente inversión de la curva de tipos de interés USA y en definitiva para permitirse un tiempo en modo “esperar y ver” antes de volver a actuar moviendo tipos.

De otra forma, si la inflación hubiera repuntado y las expectativas señalasen alzas adicionales, las posibilidades de las autoridades monetarias quedarían muy reducidas para detener la subida de tipos y el endurecimiento monetario enviaría a la economía a la recesión con mayor rapidez.

Llegados al momento actual del ciclo económico y de crédito, el impacto de las decisiones de política monetaria no es baladí, como tampoco su impacto sobre los mercados financieros, según analistas de Morgan Stanley.

Su analista jefe, Michael Wilson, afirmó el lunes en una nota a clientes que dada la pausa esperada en el proceso de subida de tipos, ahora espera una subida del S&P500 próxima al 8% en el año 2019, para cerrar en las inmediaciones de los 2.750 puntos, ¿optimista?. Por si acaso, el rango de precios con el que trabaja Morgan Stanley para este año es realmente amplio y oscila entre los 2.400 y 3.000 puntos respectivamente.

El nivel de posicionamiento de los Hedge Funds, como del conjunto de operadores, se ha desplomado hacia lecturas de pesimismo considerables, no vistas desde 2016, pero todavía no han alcanzado referencias extremas, las típicas que suelen acompañar o coincidir con suelos fiables de mercado.

El sentimiento de los inversores, vía encuestas, también se ha deprimido mucho pero tampoco ha alcanzado niveles extremo, aún.

La potente caída de las cotizaciones desde el pasado verano ha causado un daño técnico notable y muy significativo en lecturas de gráficos de largo plazo, de consecuencias (reservado suscriptores).

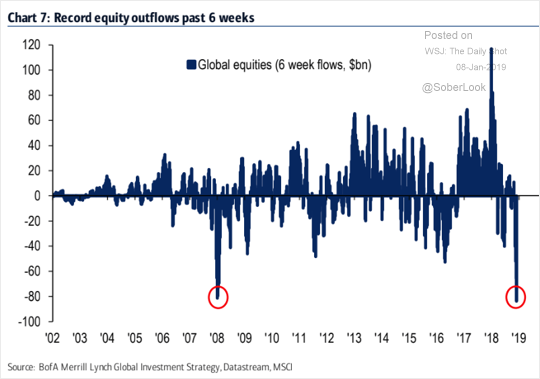

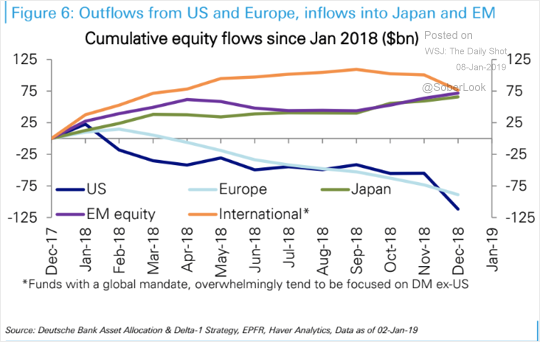

El flujo de fondos hacia la renta variable global en 2018 fue realmente vendedor, hasta niveles no vistos desde la pasada crisis

El agregado de flujos globales negativo de 2018 fue debido a la fuerte retirada de inversores tanto de las bolsas USA como de las europeas, dinero que salió hacia otros destinos particularmente la bolsa japonesa o emergentes.

Ayer las bolsas recuperaron terreno de nuevo, cerraron arriba alrededor de un punto porcentual, continuando con el rebote técnico iniciado desde los mínimos del pasado día 26 de diciembre.

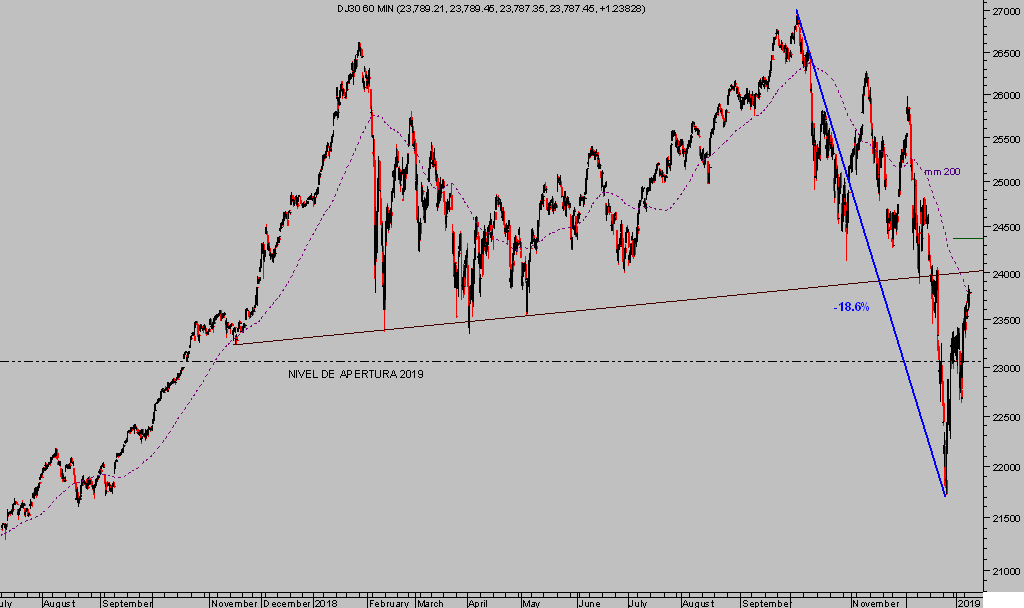

DOW JONES, 60 minutos.

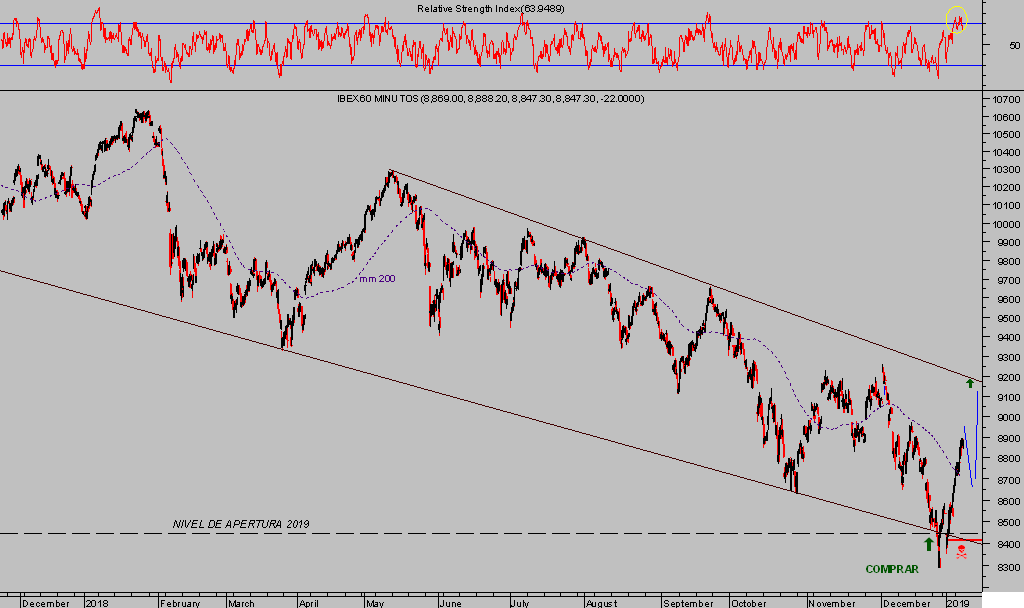

El rebote desde mínimos se ha producido verticalmente y, sin apenas respiro, ha recorrido casi 2.200 puntos o un 10%. La zona alcanzada se presenta técnicamente delicada, no es previsible la continuidad del repunte de precios sin antes batallar con las importantes referencias técnicas de resistencia, sin ¿retroceder para tomar impulso?.

El mercado europeo ha desplegado similar pauta de rebote en las últimas sesiones y si bien el escenario más probable para medio plazo es interesante, el de más corto podría defraudar expectativas.

IBEX-35, 60 minutos.

Antonio Iruzubieta

www.antonioiruzubieta.com – Información en cefauno@gmail.com