No están llegando precisamente buenas noticias ni a Europa ni a Estados unidos, hecho que acrecienta la desconfianza y los temores de los inversores.

Las palabras que emanaron de algunos miembros de tres Bancos Centrales (FED, BCE, BoE) añadieron más leña al fuego en cuanto a incrementar la incertidumbre entre los inversores:

- – FED: Robert Kaplan decía que la autoridad monetaria podría tomarse un respiro en su proceso de normalización durante el año que viene. Por su parte, Neel Kashkari afirmaba que la entidad podría interrumpir su proceso de normalización para ver cómo evoluciona la economía.

- – BCE: Weidmann comentaba que los bancos centrales deben reaccionar con políticas expansivas cuando la economía está en recesión y con políticas restrictivas cuando la economía se expande.

- – BoE: Michael Saunders señalaba que el Banco de Inglaterra tendrá que subir los tipos de interés más rápido de lo esperado por el mercado.

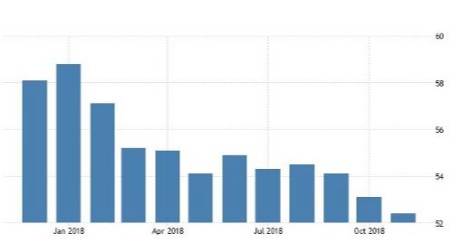

Los últimos datos macro en el Viejo Continente no son demasiado favorables. El índice PMI Compuesto de la actividad total de la zona euro, que mide la actividad empresarial de las empresas europeas, cayó en setiembre hasta los 52,4 puntos, lo que supone su menor nivel desde diciembre de 2014.

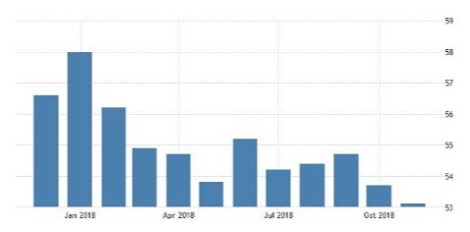

El PMI del sector servicios cayó a mínimos de 25 meses

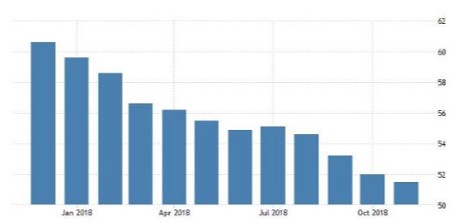

El PMI manufacturero se hundió a mínimos de 65 meses

La actividad comercial creció a su ritmo más débil de casi cuatro años en noviembre. Se podría decir que el sector manufacturero es el eslabón débil y las exportaciones son cada vez más bajas, básicamente por la caída de las ventas de automóviles.

Alemania sigue preocupando. Las exportaciones fueron más débiles de lo esperado y es el principal impulsor de la primera contracción económica trimestral de Alemania desde 2015. las exportaciones cayeron un 0,9% en el trimestre, mientras que las importaciones aumentaron un 1,3%. El crecimiento del sector privado alemán cae a su nivel más bajo en cuatro años. La leve disminución en el producto interno bruto en comparación con el trimestre anterior se debió principalmente a la evolución del comercio exterior.

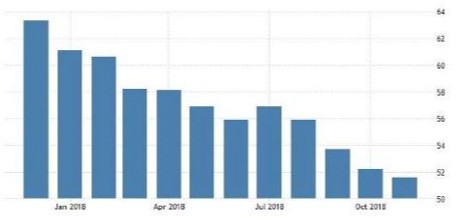

Pero en USA la cosa tampoco salió demasiado favorable. Los PMIs salieron por debajo de las previsiones y peores que en octubre. El PMI Manufacturero 55,4 frente al anterior 55,7, el PMI servicios 54,4 frente al anterior 54,8.

En China la cosa tampoco va de color de rosa. El producto interno bruto creció un 6,5% interanual en el trimestre de septiembre, su trimestre de crecimiento más lento desde el año 2009, y Beijing ha tratado de alentar a los bancos comerciales para impulsar los préstamos a empresas privadas y tomar medidas para aliviar los problemas de financiación de las empresas. Se espera que el crecimiento económico se desacelere a 6.3% en 2019.

El informe de la encuesta de sentimiento de la Asociación Americana de Inversores Individuales arrojaba los siguientes resultados:

– Alcistas: 25,3% (un -9,8% respecto la semana pasada).

– Neutros: 27,6% (-1,3% respecto la pasada semana).

– Bajistas: 47,1% (+11,2% respecto la pasada semana).

Thomson Reuters and Horan Capital Advisors

El tema de Italia sigue siendo la principal preocupación para los inversores europeos. El Gobierno quiere aumentar los préstamos el próximo año para cumplir con las promesas electorales de reducir la edad de jubilación, proporcionar un ingreso universal y algunos recortes de impuestos. Su fundamento es que el incremento del consumo acelerará el crecimiento económico, hecho que la Comisión no comparte. Italia tiene una relación deuda/ PIB muy elevado (131,2%) y se teme que un mayor endeudamiento pueda desencadenar otra crisis de deuda soberana como la que inició Grecia en 2010 y que casi destruye el euro. Es por ello que la UE no lo va a permitir y se abrió la veda para la apertura de un procedimiento sancionador por exceso de déficit. Ahora serán los ministros del Ecofin los que deban adoptar una decisión en la reunión de los días 3 y 4 de diciembre. Si los Estados miembros están de acuerdo con las conclusiones de la Comisión se preparará el procedimiento y se hará una recomendación a Italia para que corrija su déficit. Si se oponen, las sanciones económicas podrían ser duras.

El otro tema candente, el Brexit, también trae cola. Si nos ceñimos a España, las empresas tienen un stock de inversiones directas de 30.276 millones de euros y dentro del Ibex 35, las compañías con una mayor exposición son Banco Santander, Sabadell, Telefónica, Iberdrola, Ferrovial, IAG y Aena. Y no olvidemos que con el Brexit hemos asistido a una fuerte caída de la libra esterlina (que sería mayor aun si no tenemos un acuerdo de divorcio), hecho que mengua los beneficios obtenidos en Reino Unido por las cotizadas españolas.

¿Y qué dicen en USA? Según el índice de probabilidad de recesión, las probabilidades de que su economía entre en una recesión el próximo año son del 15%, aunque el tema de las predicciones nunca fue un logro. Un estudio realizado en 2014 por Prakash Loungani encontró que ninguna de las 49 recesiones sufridas en todo el mundo había sido pronosticada el año anterior. Solo 2 de las 60 recesiones se habían anticipado un año antes.

Ismael de la Cruz

ismaeldelacruz.es