La economía italiana continúa en desaceleración y aumentando el riesgo de credibilidad y de la deuda, la evolución en el tercer trimestre fue frágil, la peor desde que verano de 2012 en el fragor de la gran crisis de deuda europea el Sr Draghi tuvo que salir a escena en defensa de la estabilidad del Euro y la UE empleando la famosa frase “whatever it takes“.

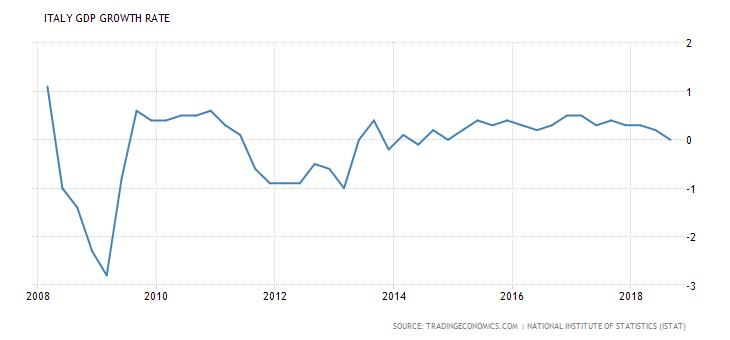

La economía italiana consiguió un crecimiento CERO en el tercer trimestre de este año, el de mayor afluencia de turismo pero se vio contrarrestado por la fuerte debilidad del sector industrial, el de mayor peso.

PIB TRIMESTRAL, ITALIA.

En tasa interanual la economía aún avanza al 0,8%, pero la tendencia de los últimos trimestres camina hacia el enfriamiento y cualquier traspiés conducirá a la economía a la temida recesión.

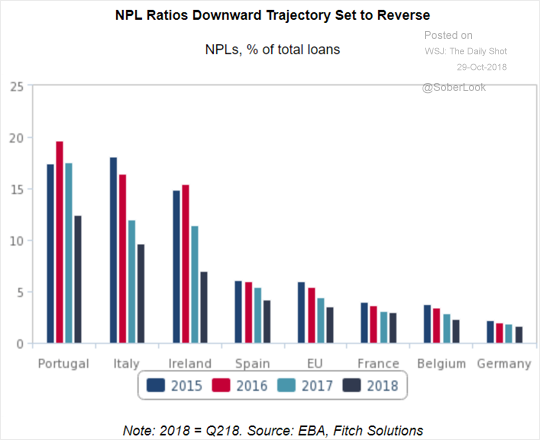

La ralentización económica agrava los problemas de deuda y dependencia de la financiación de un ratio Deuda-PIB del 132%, lo que a su vez también eleva la tensión sobre la vulnerabilidad del sistema bancario y reafirma a Moody´s en su decisión, recién aprobada, de recortar el rating a una docena de entidades bancarias italianas.

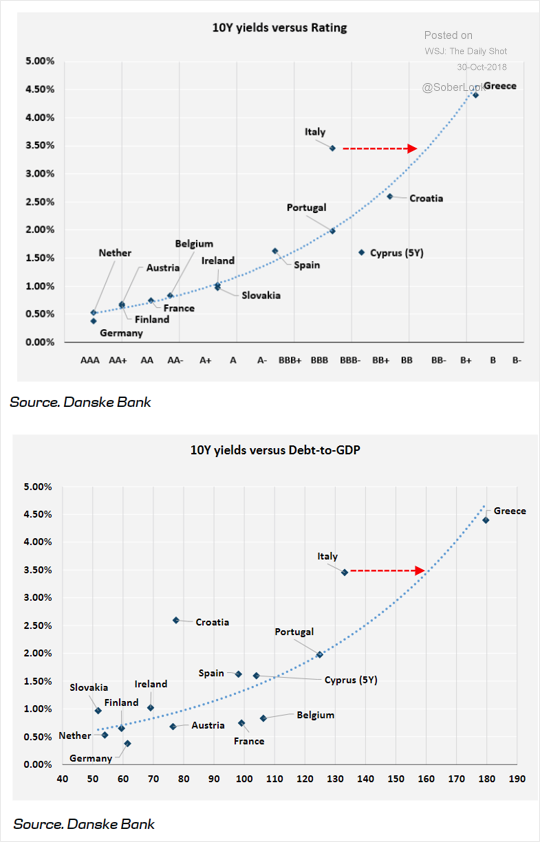

El rating de la deuda soberana también ha sido ligeramente rebajado por la agencia de calificación y ahora se encuentra a sólo un nivel de ser considerado Bono Basura… y eso se paga, especialmente en un país cuyo volumen de deuda soberana es cercano a 2.4 Billones de euros y el coste de financiación más caro de Europa, sólo detrás de Grecia.

El parón económico que se produce coincidiendo con la disputa entre el gobierno italiano y la Comisión Europea a cuenta de los presupuestos de 2019. Un parón que podría configurar la excusa perfecta para convencer a Europa de la necesidad de aplicar políticas de estímulo de demanda, aunque la UE valora necesario que los gobernantes no pongan en duda la pertenencia ni la intencionalidad de cumplimiento de las normas establecidas para todos los miembros.

Veremos!, aunque el gobierno italiano debería preocuparse por reconducir las conversaciones con Europa hacia términos de entendimiento mutuo, un encarecimiento adicional de la deuda italiana sería letal para el sistema bancario, cuya morosidad se va moderando pero es aún disparada.

El coste de la deuda italiana a crecido notablemente, desde el 1.2% de 2016 hasta el 3.36% que ha tenido que pagar el Tesoro en la última emisión de deuda a 10 años, y aún se encuentra en niveles demasiado bajos y desconectados de la realidad. No parece conveniente enfrentarse a la UE, el BCE es quien compra y mantiene bajos los tipos, también quien puede dejar de hacerlo.

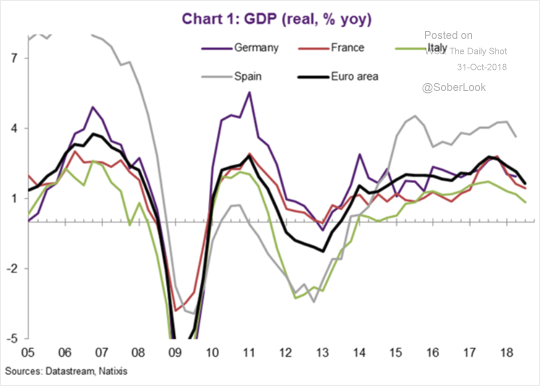

El crecimiento CERO del PIB italiano ha contribuido también a la ralentización del PIB europeo, el crecimiento de dos décimas del PIB no solo es que cayera a mínimos de cuatro años, sino que se quedó a la mitad de lo esperado.

PIB EUROPA.

La culpa no es sólo de Italia, la economía de los 4 grandes países miembros también sufre la globalización económica en versión enfriada:

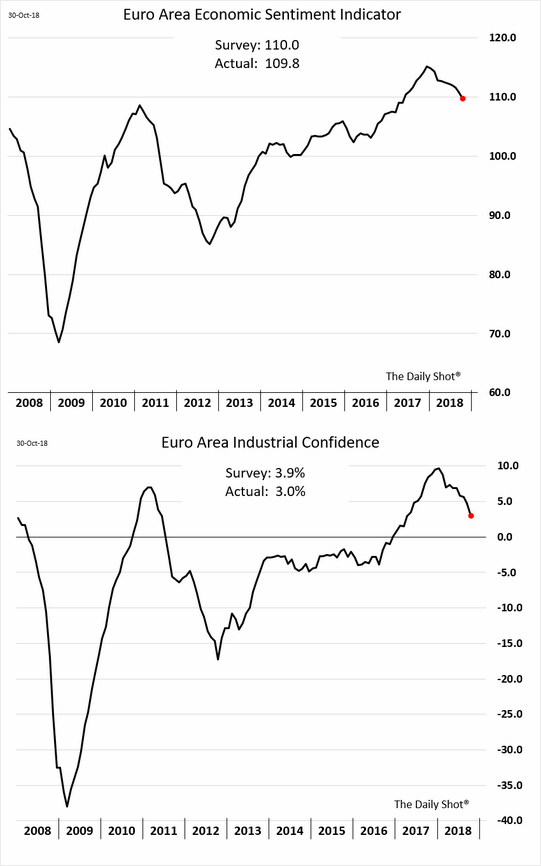

Además. la encuesta de sentimiento económico de la zona euro mantiene tendencia a la baja.

La desaceleración de Europa está afectando a la confianza, más si cabe por tratarse de un problema global que afecta sincronizadamente al resto de economías.

USA crece fuerte pero perdiendo inercia. China también y acaba de publicar datos de actividad manufacturera (índice PMI manufacturero en 50.2) que advierten riesgo inminente de contracción. En Japón, las expectativas de crecimiento e inflación han decepcionado y el BOJ no ha podido modificar su postura ultra expansiva, la política monetaria continúa sin cambios a pesar de mantener tipos CERO desde hace 20 años o de que el balance alcance el 98% del PIB.

La desaceleración económica sincronizada es una realidad, avanza lenta pero no necesariamente debe culminar con una recesión profunda, al menos no de momento. No obstante, si incide en las previsiones de futuro que el mercado, los expertos e inversores, utiliza en sus proyecciones de valoración. Mal asunto para el comportamiento esperado de las bolsas en el medio y largo plazo.

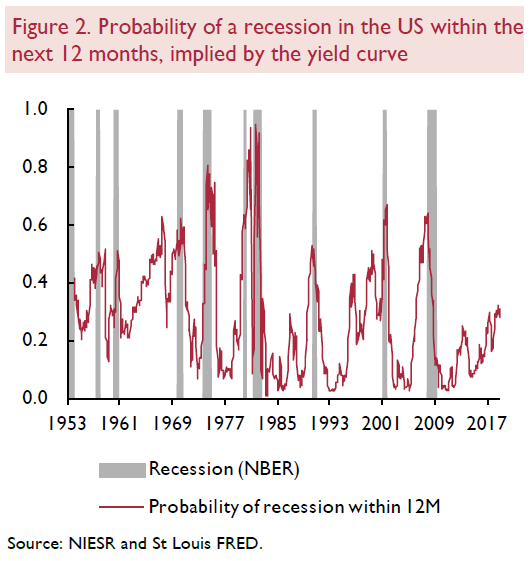

La probabilidad de recesión en USA durante los próximos 12 meses es aún baja pero la tendencia del indicador de probabilidades es un elemento a vigilar de cerca.

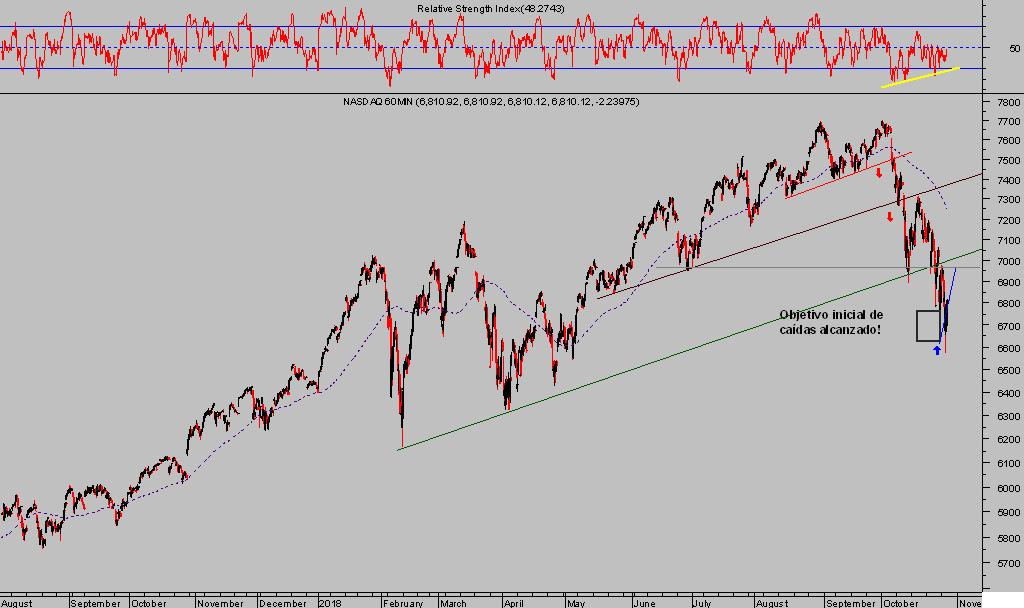

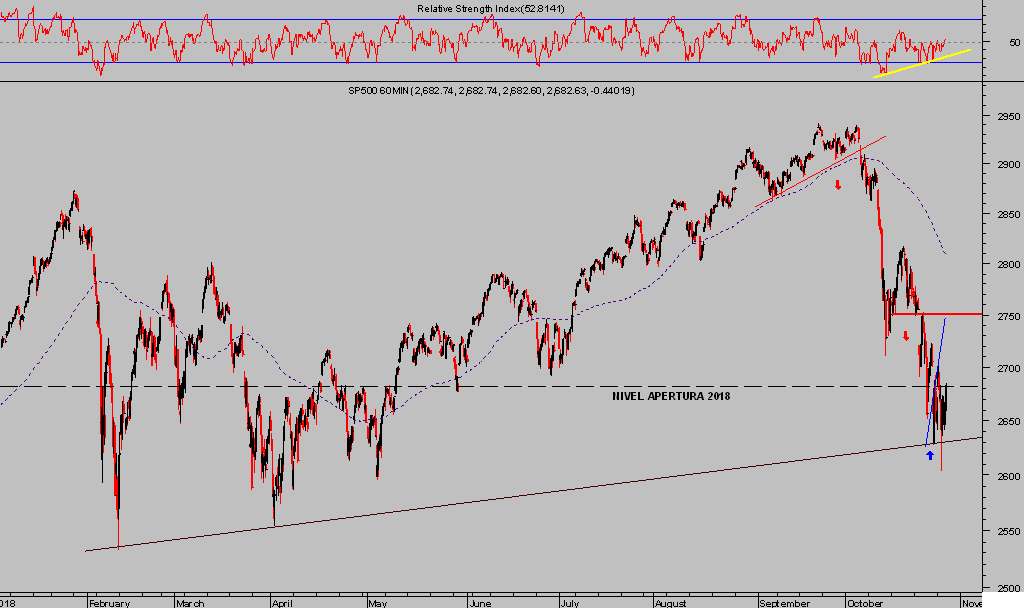

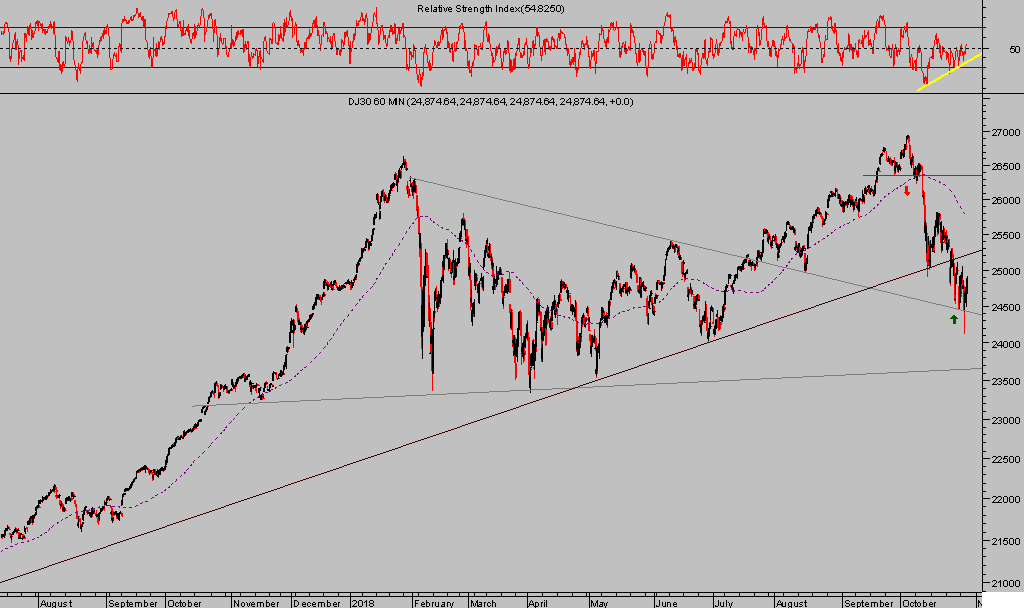

Las bolsas consiguieron reaccionar ayer al alza, en atención a la pauta de fin de mes y otros factores de carácter técnico y de pauta de cotizaciones que también anticipaban rebote tal como exponía en posts del viernes y lunes pasado.

Las bolsas USA rebotaron con fuerza, el Nasdaq arriba un +1.58%, el S&P500 un +1.57% y el Dow Jones +1.77%

NASDAQ-100, 60 minutos.

S&P500, 60 minutos.

DOW JONES, 60 minutos.

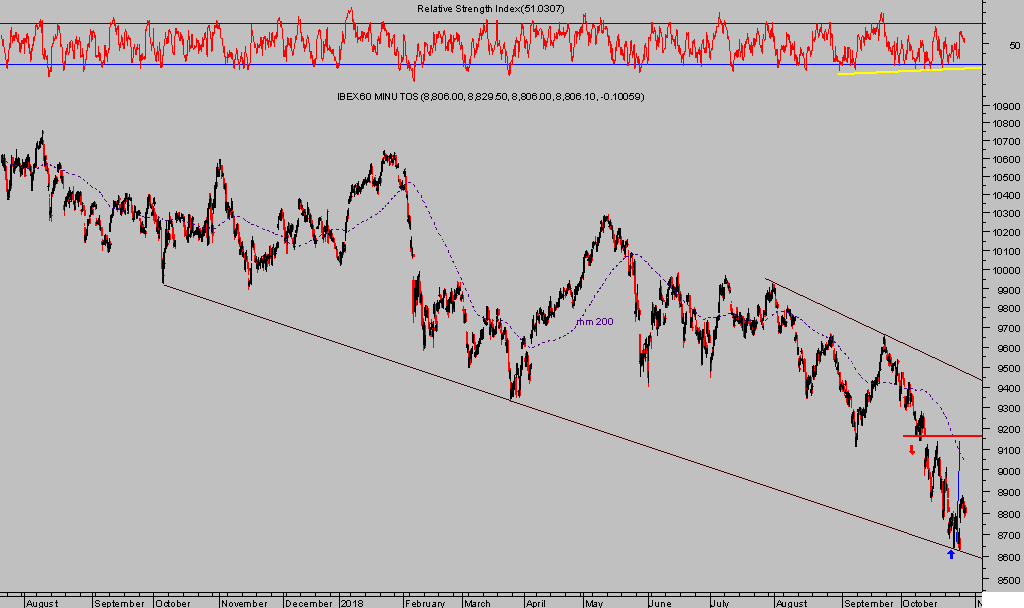

El rebote técnico del mercado europeo está siendo algo más vibrante que el USA, las caídas previas habían sido bastante más duras también, y las estrategias sugeridas a suscriptores para aprovecharlo se comportan muy favorablemente.

IBEX-35, 60 minutos

Las previsiones de las bolsas para el muy corto plazo han quedado en situación de dependencia de los resultados de las elecciones mid term USA así como de la reunión Trump-Xi Jinping sobre la guerra comercial.

El post de ayer expone una batería de datos de mercado y técnicos o testigos de sentimiento y posicionamiento que anticipan con una probabilidad elevada.

Antonio Iruzubieta

www.antonioiruzubieta.com – Información en cefauno@gmail.com