La economía global continúa en expansión, aunque con signos de desaceleración, artificial gentileza de gobiernos de distintos países aún confiados en su capacidad para contraer deudas y en la labor de los bancos centrales para mantener las economías a flote, unos gobernantes acostumbrados a una falta de disciplina fiscal que es crónica y ha convertido en normal un problema estructural.

El déficit y aumento sistemático de las deudas es un problema estructural y que afecta al crecimiento de largo plazo pero, de momento, al estar los bancos centrales comprando por detrás algunas consecuencias se pueden manejar. Otras no.

Colocan las emisiones de deuda en el mercado sin problemas, nunca falta demanda a cualquier precio, no se escenifican las exigencias de los inversores en bonos, mantienen bajos los tipos de interés, artificialmente claro. Por el lado contrario, la deuda merma la capacidad de crecimiento económico de largo plazo, detrae fondos para el pago de intereses que deberían ir destinados a fines productivos y además, cuando se manipula la formación de su precio distorsiona la identificación y valoración de riesgos y del conjunto de mercados financieros.

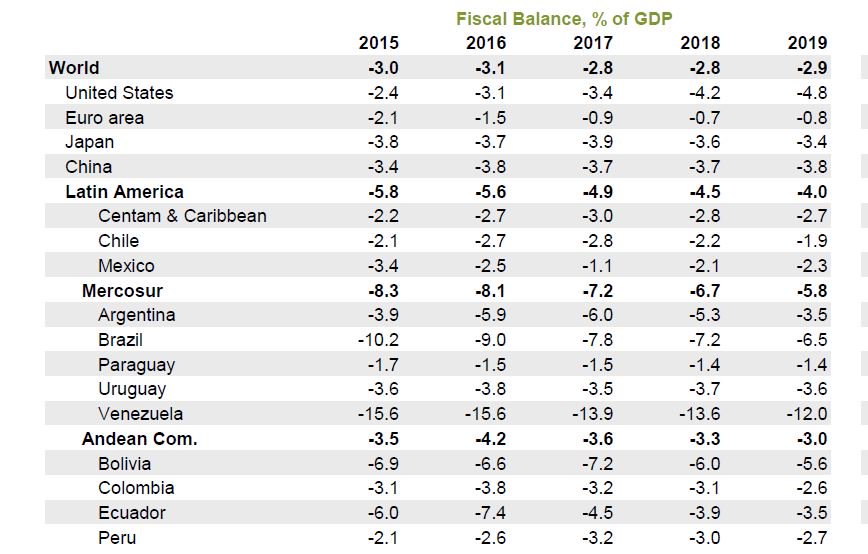

Incluso con las economías creciendo, las balanzas fiscales serán más desfavorables el año próximo, el déficit global aumentará una décima hasta el 2.9% y el americano será uno de las peores del mundo desarrollado, subirá un mínimo de 6 décimas hasta el 4.8%.

A tenor de la coyuntura económica, las previsiones presupuestarias pueden fallar por la parte menos deseada, menor crecimiento económico que inevitablemente trasladará mayor desajuste por menores ingresos fiscales y, por tanto, aumento del déficit.

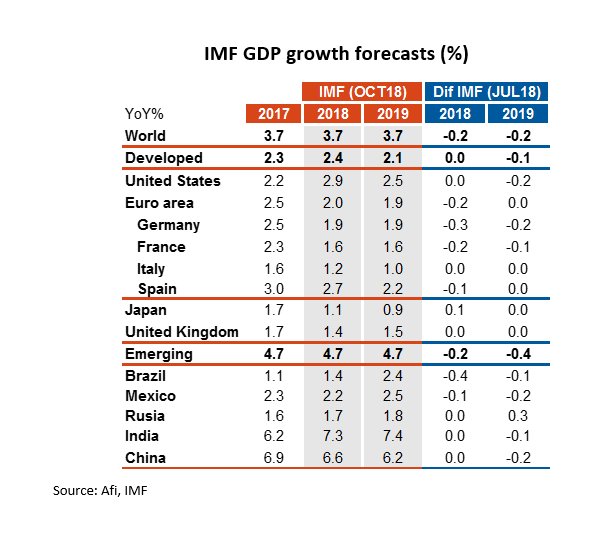

Las previsiones de los expertos apuntan a una desaceleración económica, ayer confirmada por las proyecciones de crecimiento del FMI, nuevamente ajustadas a la baja respecto de las previas de julio pasado.

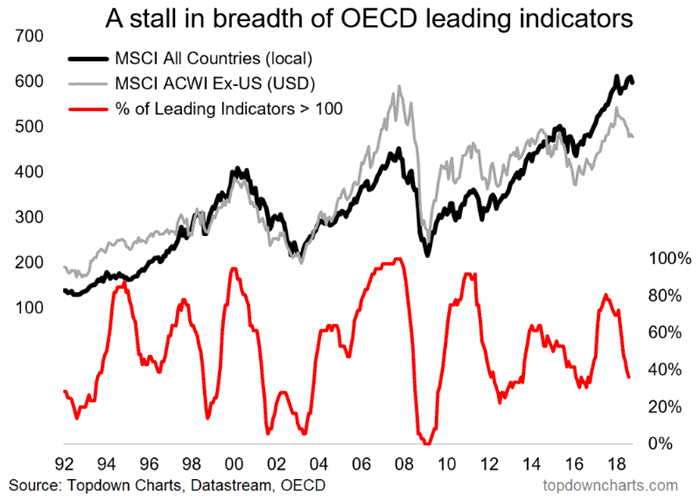

El indicador compuesto de indicadores adelantados de las principales economías, de la OCDE, se ha girado claramente a la baja:

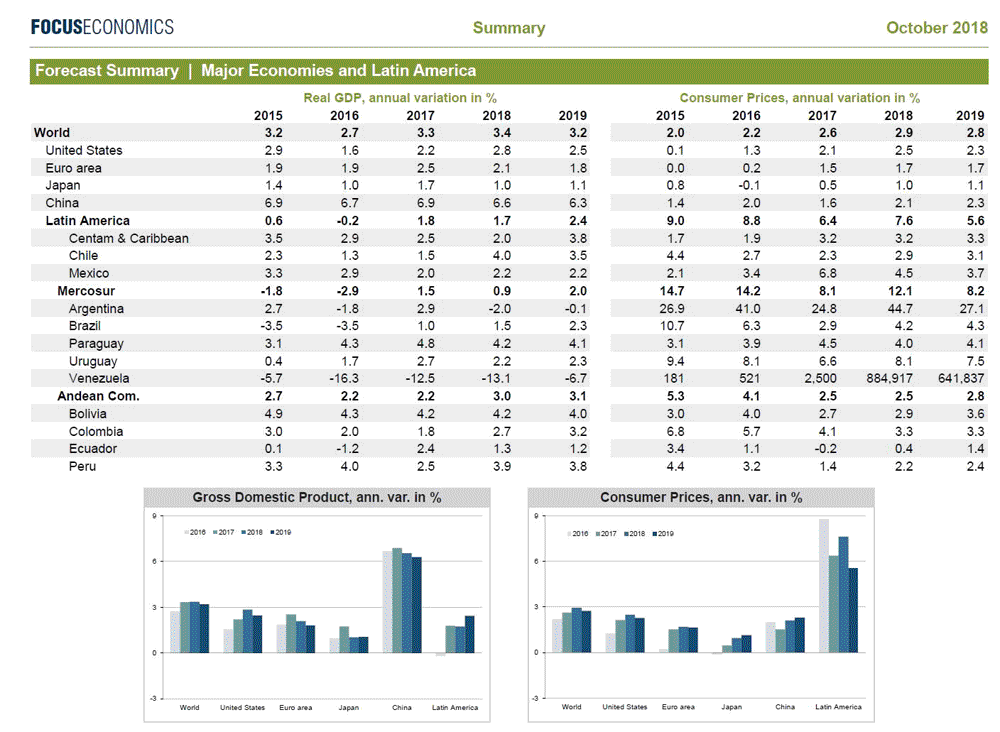

Firmas de análisis independiente, como FocusEconomics, dibujan un panorama económico algo más negativo que el FMI, como suele ocurrir cuando las noticias son negativas pero las divulga una institución:

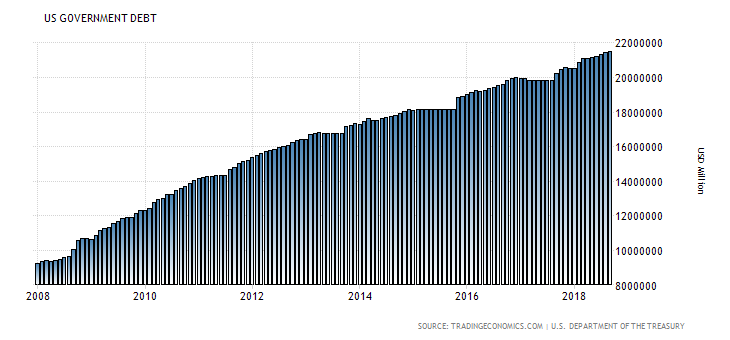

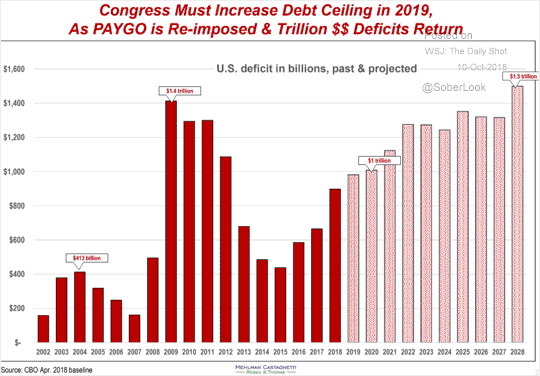

La deuda USA es de $21.516.058 millones, o 21.5 trillion, un 105.4% del PIB, el déficit esperado para el actual año fiscal de $1 Billón -trillion- y cualquier enfriamiento de la economía, no digamos recesión, desbarataría las anteriores previsiones pasando a un escenario realmente adverso.

DEUDA USA

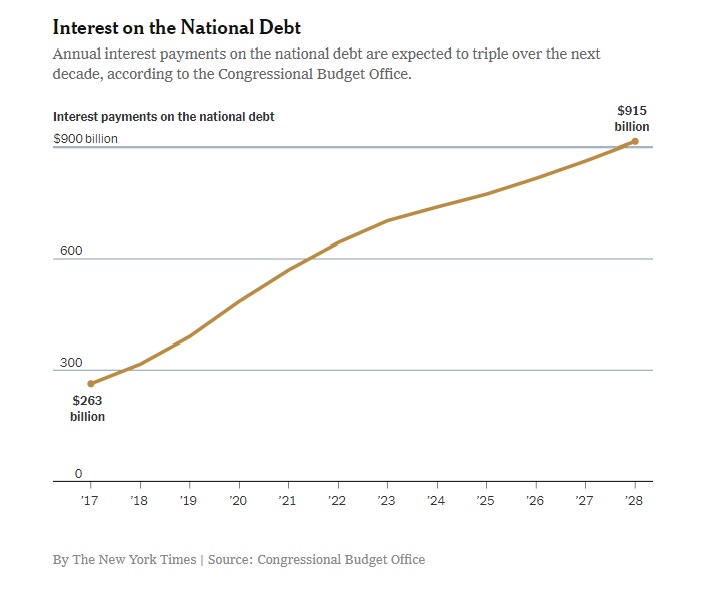

Así las cosas, la subida de tipos de interés USA en marcha, el tipo a 10 años en el 3.25%, supone un fuerte encarecimiento de la factura de intereses. Según el CBO -Congressional Budget Office- el coste de intereses subirá el año próximo al menos un 50% respecto a 2017, hasta los $390.000 millones. Pero las previsiones a futuro calculadas por el CBO son vertiginosas, vean:

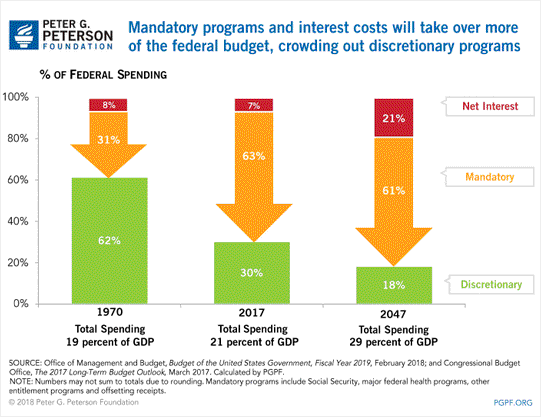

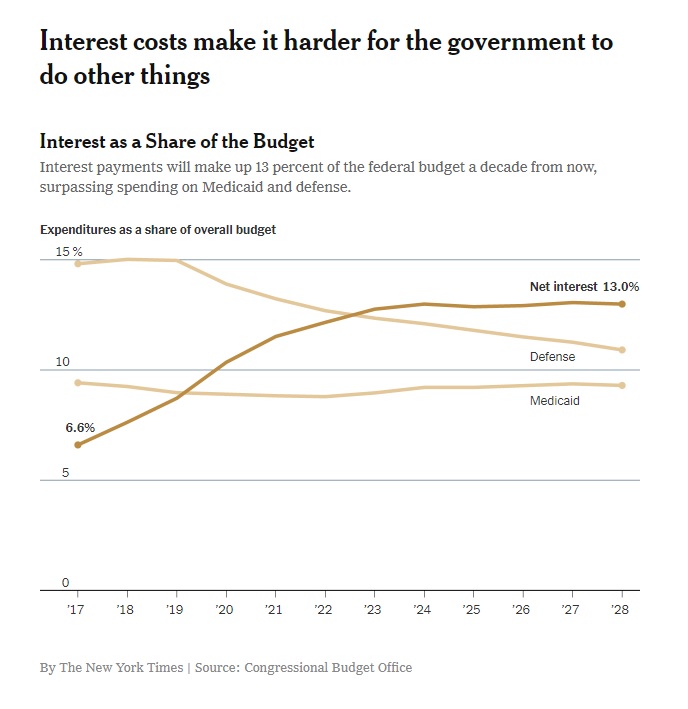

En la medida que suben los déficit, crecen las deudas y ahora también los tipos de interés, se dispara el gasto en intereses y la administración dispondrá de menos recursos para atender gastos corrientes, inversiones, de salud o sociales.

De hecho, en 2020 USA gastará más en intereses de la deuda que en otros programas de primera importancia como salud, también defensa, de acuerdo con análisis del Committee for a Responsible Federal Budget:

La administración Trump consiguió, a través de triquiñuelas, concederse una ampliación temporal para la revisión del techo de deuda, pero no eterna y aunque hoy parece asunto menor y casi olvidado, es crucial y en pocos meses estaremos hablando de los peligros de choque en las negociaciones para elevar el techo de deuda.

El congreso estará obligado a elevar de nuevo el techo de deuda si quiere mantener abierta la administración, en cuanto a pagos se refiere, y muy particularmente ahora que reinstauran el sistema PAYGO (pay as you go).

Riesgo “Shutdown”, cierre de la administración o suspensión selectiva de pagos por falta de recursos, en el horizonte!.

Vean las proyecciones de déficit USA

Observando el panorama es comprensible, que no justificable, que el Sr. Trump muestre quejas en público e incluso trate de interferir en las decisiones de política monetaria, buscando dispersar culpabilidad y echar balones fuera, el martes aprovechó una entrevista para recordar su descontento con las subidas de tipos del Sr Powell:

- “The Fed is doing what they think is necessary but I don’t like what they are doing because we have inflation really in check”

- “You don’t see that inflation coming back”

- “Now at some point it will, I just don’t think it’s necessary to go as fast”

La corrección de las bolsas, ayer intensa, era necesaria y esperada también por el Sr Trump, quien ayer afirmó su postura aprovechando para arremeter de nuevo contra la FED:

- “Actually, it’s a correction that we’ve been waiting for, for a long time. But I really disagree with what the Fed is doing, OK?”

- “The Fed is making a mistake. They’re so tight. I think the Fed has gone crazy,”

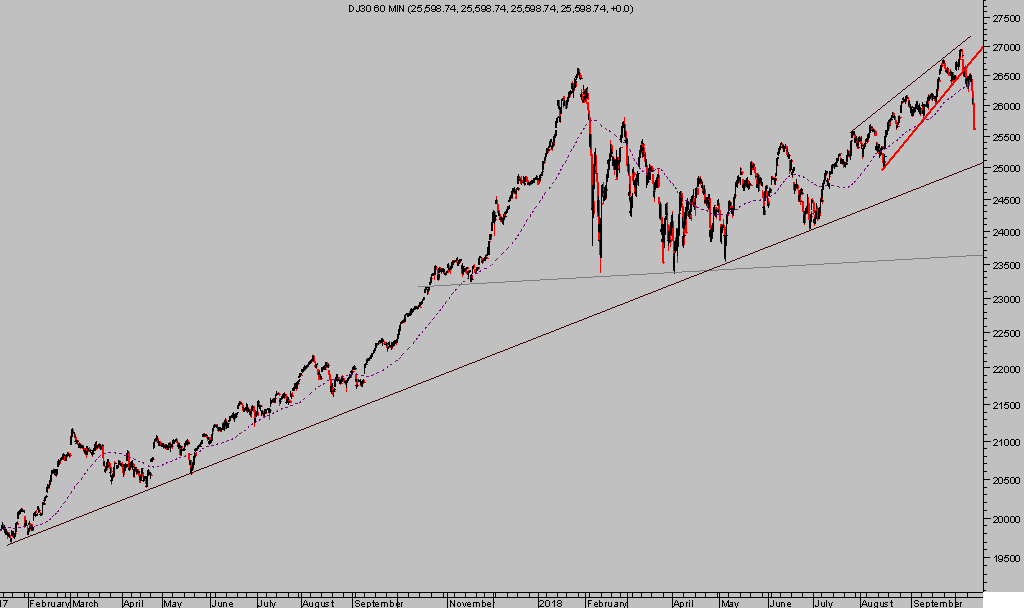

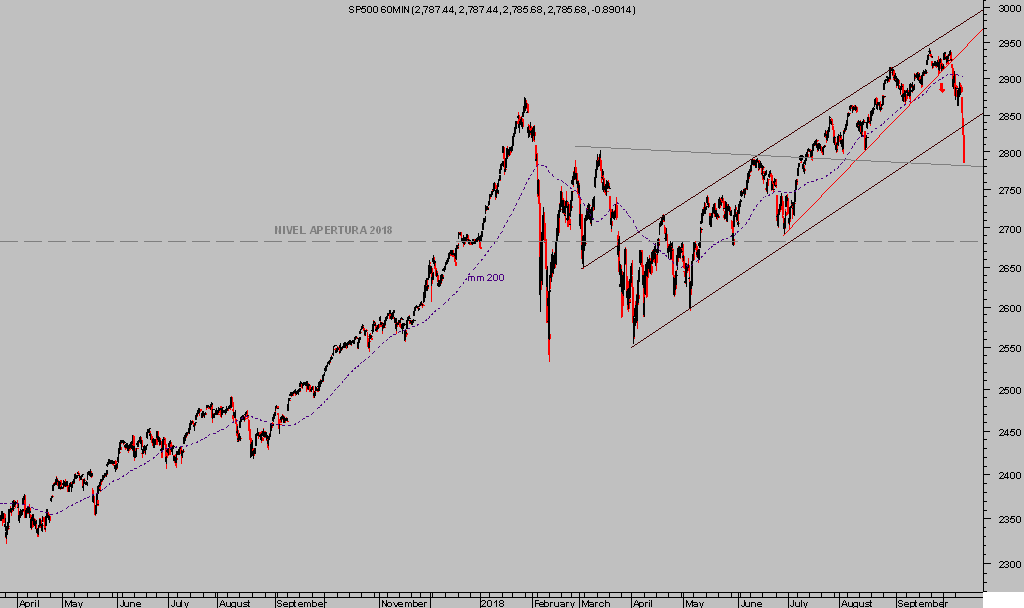

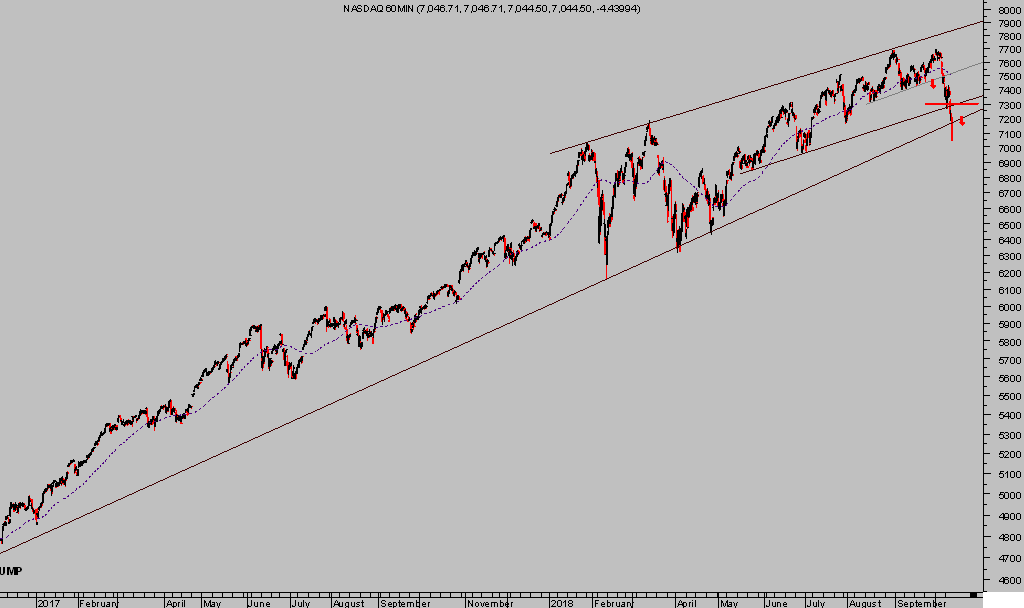

Ayer las bolsas USA se despeñaron literalmente a la baja tras perder referencias de control técnico, tal como venimos advirtiendo, afirmando la posibilidad del ¿octubre rojo? comentada en recientes posts.

La oleada de ventas de ayer fue masiva, el Nasdaq cedió un durísimo -4.2%, el S&P500 cayó un -3.29% y el Dow Jones un -3.15%, vean gráficos:

DOW JONES, 60 minutos.

S&P500, 60 minutos.

Los datos internos del mercado reflejan que la caída de los índices vino acompañada por la mayoría de valores que los componen y subida del volumen de contratación, al contrario que las subidas precedentes, gran convicción en las decisiones de venta.

NASDAQ, 60 minutos

Convicción o quizá más bien prisas derivadas de un mercado aupado gracias a un apalancamiento disparado e históricamente alto. El post del martes explica la incidencia y respuesta de los inversores ante correcciones en mercados hiper apalancados.

La estrategia sugerida para aprovechar caídas de los índices, gráfico siguiente, avanzaba de manera favorable desde su activación la semana pasada y ayer resultó muy positivamente afectada por la contundencia de la caída de las cotizaciones.

SDS diario

Por otra parte, ayer fue activada la estrategia sugerida para participar del escenario más probable y esperado en el mercado de bonos USA.

Las estrategias en mercados de metales preciosos avanzan también muy favorablemente y el escenario continúa optimista para próximas semanas. De entre las posiciones sugeridas, la más ventajosa en la empresa minera líder global, Barrick Gold -ABX-, que acumula un 11% desde nuestra compra el pasado 17 de septiembre.

Un interesante aspecto que anima a mantener la confianza en estas estrategias durante este octubre rojo es que la fuerte caída de las bolsas está pasando desapercibida entre las mineras, finalizaron la sesión de ayer también en verde.

Continuamos en modo vigilante ante la marcha de acontecimientos, con especial atención en la evolución y posibilidades de activos castigados y técnicamente interesantes como Banco Santander o BBVA.

Antonio Iruzubieta

www.antonioiruzubieta.com – Información en cefauno@gmail.com