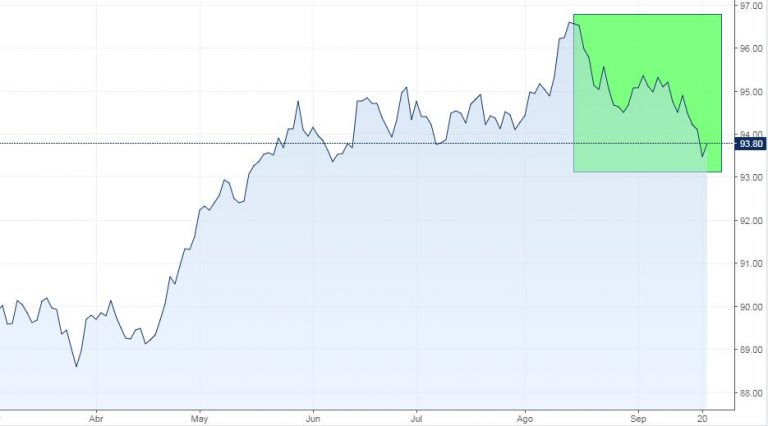

Hay un hecho que no se le ha dado la notoriedad ni publicidad suficiente en los medios y que se lo merece sin duda alguna. Se trata de que los bonos del Tesoro USA, desde los años 80, no presentaban primas de rendimiento interesantes frente a los bonos germanos. Y todo ésto no ha terminado de calar hondo en el dólar para que siga al alza, produciéndose una descorrelación curiosa.

Las causas que han animado a los bonos este mes han sido las perspectivas de ajuste monetario del Banco Central, el aumento de la inflación y el estado de las economías.

El diferencial a 10 años entre los bonos USA y los bonos alemanes supera los 2,6 puntos porcentuales y se acerca al tope que se produjo en los años 70 y en los 80 cuando la inflación norteamericana promedió 3 puntos porcentuales más que la alemana.

El balón de oxígeno que está actuando en el billete verde (las divisas emergentes estaban pidiendo a gritos una tregua, ya que el derrumbe de estas monedas frente al dólar provoca que la deuda de éstos países se incremente al estar denominada en dólares) se debe a que los inversores vuelven a apostar por activos de riesgo, regresando a la renta variable en detrimento del dólar que estuvo en buena parte actuando como activo refugio. Es más, como prueba de este razonamiento tendríamos, por ejemplo, que el yen japonés, otra divisa tradicionalmente considerada activo refugio, ha sido la única moneda de entre las importantes que se depreció frente al dólar este mes.

Esto es debido a una serie de razones:

- China reitera que no depreciará el yuan.

- Gestores de fondos creen que es buen momento para regresar poco a poco a mercados como Turquía y Argentina.

- Se sigue pensando que China y USA finalmente llegarán a un acuerdo y se suavizará la actual guerra comercial de aranceles. Incluso las elecciones del 6 de noviembre en EE.UU podrían hacer que Trump reconsiderase su postura vigente en este tema.

El caso es que como consecuencia han salido beneficiados el euro y la libra esterlina, de hecho en los últimos días los hedge funds estaban aumentando sus apuestas alcistas en la divisa comunitaria. Pero no hay motivos para preocuparse, en definitiva la debilidad reciente del dólar frente a las monedas del Viejo Continente podría explicarse por la normalización de la política monetaria de los Bancos Centrales, y los inversores están tomando posiciones, simplemente eso.

Respecto a la pretendida injerencia de Trump en las decisiones de la Reserva Federal y el devenir del dólar, el presidente asustó a los inversores en julio cuando criticó a la FED por endurecer la política monetaria. El agosto dijo que la entidad debería ser más complaciente con las tasas de interés. Y es que Trump ha hecho que la reducción de los déficits comerciales de los Estados Unidos sea una prioridad y la combinación del aumento de las tasas de interés y el fortalecimiento del dólar plantean riesgos para el crecimiento de las exportaciones.

De todas maneras, Trump no es el único mandatario que intenta influir en las decisiones de Bancos Centrales, recientemente ya vimos que Erdogan en Turquía no quería ni por asomo que el Banco turco subiera los tipos. Es más, miembros del gobierno del presidente Putin están molestos por la decisión del Banco Central ruso de aumentar las tasas de interés hace unos días y antes de esta decisión, el principal asesor económico del Kremlin calificó el ajuste monetario como “altamente indeseable”, incluso Putin reprendió a los legisladores por no reaccionar más rápidamente ante el colapso de la moneda que devastaba la economía.

Los responsables políticos acompañaron la decisión de tasas de la semana pasada con un fuerte aumento en sus pronósticos de crecimiento de precios, proyectando que superará el objetivo del 4 por ciento y alcanzará entre 5 y 5,5 por ciento a finales de 2019.

Ismael de la Cruz

ismaeldelacruz.es