La política monetaria ha sido el principal resorte para sostener el sistema financiero en los últimos años, para impulsar el ciclo económico expansivo más artificial de la historia y la base sobre la que distintos gobiernos se han permitido crear los monstruos de deuda hoy existentes. De la continuidad de sus políticas ultra expansivas, así como de la confianza de los agentes en sus capacidades, depende también el futuro.

El sostenimiento artificial y tan prolongado de las economías, sistemas bancarios y mercados ha originado efectos no deseados, desequilibrios estructurales, aumentos masivos de deuda, sobre valoración de activos, distorsiones de mercado, falsa confianza y falsa evaluación y asunción despreocupada de riesgos, represión financiera, etcétera…

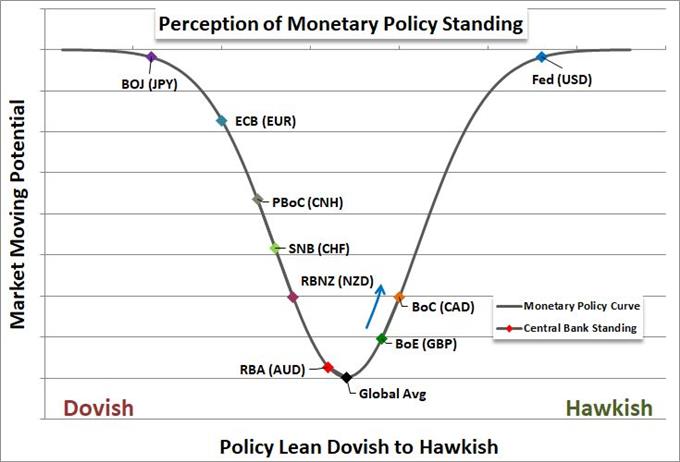

Vean la percepción sobre la posición actual de los principales bancos centrales del mundo.

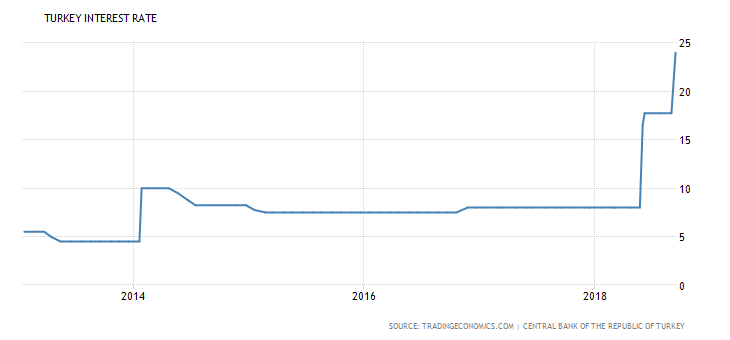

Ante la imparable caída de la moneda turca, abajo un 40% en el año, y la fortaleza de la inflación, +18%, ayer el Banco Central de Turquía decidió elevar los tipos de interés de forma muy contundente tratando de estabilizar la situación y los mercados de cambios.

Las autoridades monetarias subieron los tipos de interés 625 puntos básicos, desde el 17.75% hasta el 24%, una medida muy potente y el doble de lo estimado por los expertos…

…que originó el rebote alcista de la Lira y supuso también un alivio para las acciones del BBVA (dueño de casi el 50% del banco turco Garanti) que repuntaron con fuerza alcista para cerrar la sesión subiendo por encima del 4% ( BBVA genera allí el 11% del beneficio).

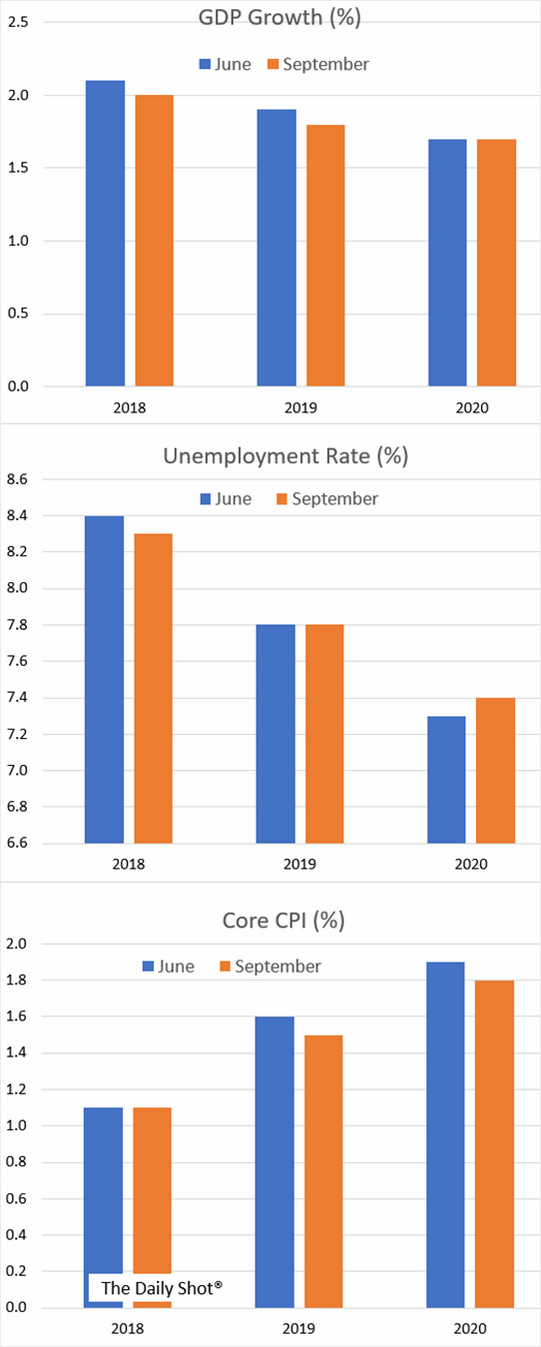

También ayer, el Banco Central Europeo celebró reunión del consejo y no defraudó. Reconociendo la ralentización económica, ajustó a la baja las previsiones de crecimiento de PIB realizadas en junio en una décima, para este año hasta el 2% y otra para el siguiente hasta 1.8%, advirtiendo sobre el enfriamiento económico global y señalando los riesgos derivados de la escalada proteccionista.

Vean las actualizaciones realizadas por el servicio de estudios del BCE sobre la evolución del PIB, empleo e inflación en la Eurozona durante este año y los dos próximos, comparadas con las del pasado mes de junio:

Draghi recordó la cercanía al fin del programa QE, que ahora crece a ritmo de €30.000 millones/mes, el próximo mes lo hará a 15.000 millones de euros al mes y previsiblemente terminará en diciembre cuando la relación entre el balance del banco y el PIB europeo ronde el 43%.

También, el Sr Draghi lanzó un mensaje de calma para los mercados, afirmando que los tipos de interés permanecerán en modo ZIRP, cero, al menos hasta verano de 2019 y más allá si fuese necesario:

- “at least through the summer of 2019, and in any case for as long as necessary”.

No será Draghi quien inicie el proceso de subidas de tipos, su mandato vence en octubre de 2019 y con los datos, tendencias y previsiones de hoy no parece probable. La ralentización económica, inestabilidad financiera y vulnerabilidad del sistema bancario, unidas a la caída de previsiones de inflación desaconsejarían actuar.

Observen la caída en previsiones de inflación otorgadas por el mercado:

Además, habrá que evaluar los acontecimientos en los mercados de deuda europeos, muy particularmente de Italia y Grecia pero también de España ahora que la inversión se está marchando, a partir del mes de enero cuando, si, efectivamente concluye el programa de compra de activos o QE.

En Estados Unidos, las autoridades monetarias -FED- celebran la reunión de su Comité de Mercados Abiertos los días 25 y 26 de este mes, con toda probabilidad subirán tipos de interés, el mercado otorga una probabilidad del 98%, máxime después del contenido del Libro Beige publicado este pasado miércoles:

- “Labor markets are tightening in most of the country and not just in high-skilled jobs. Lack of qualified workers is starting to constrain production. Companies are dangling benefits to attract employees.

- Input costs are rising faster than selling prices, suggesting tighter margins and somewhat limited pricing power.

- Trade/tariffs continue to be a concern.”

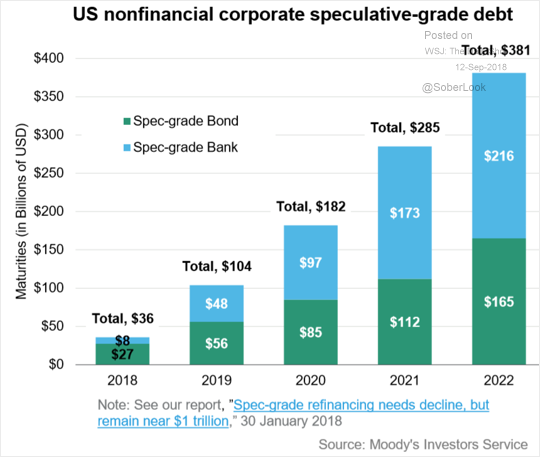

Las subidas de tipos suponen una pesadilla para tantos agentes económicos, gobierno, empresas y particulares, que necesitarán reservar más dinero, o refinanciarse, para atender el coste de unas deudas que han disparado hasta niveles record.

La deuda corporativa USA, por ejemplo, ha alcanzado niveles máximos históricos y continúa creciendo pero se acercan las fechas de devolución. Aunque el calendario de vencimientos y necesidades de refinanciación es bastante exigente, es también gradual y no se espera resulte complicado de atender al menos hasta el año 2020, después veremos!.

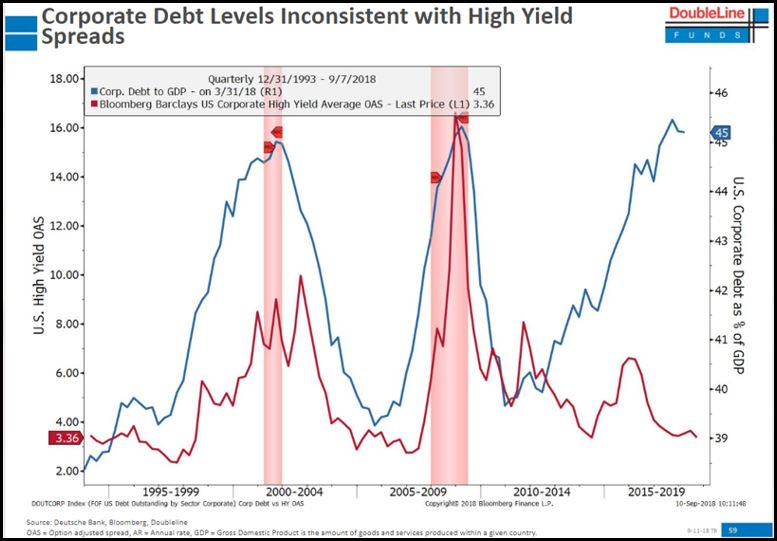

Veremos, no sólo por lo abultado de los vencimientos, también porque la fuerte divergencia entre el volumen de deuda corporativa respecto al PIB y los diferenciales de deuda High Yield es insostenible en el tiempo y se verá afectada en la medida que avance la normalización monetaria USA.

Es decir, el coste de la deuda y el acceso a refinanciaciones será gradualmente más caro y complicado para las empresas. El gráfico siguiente lo muestra y, además, alerta de que el fin del ciclo de crédito está cerca.

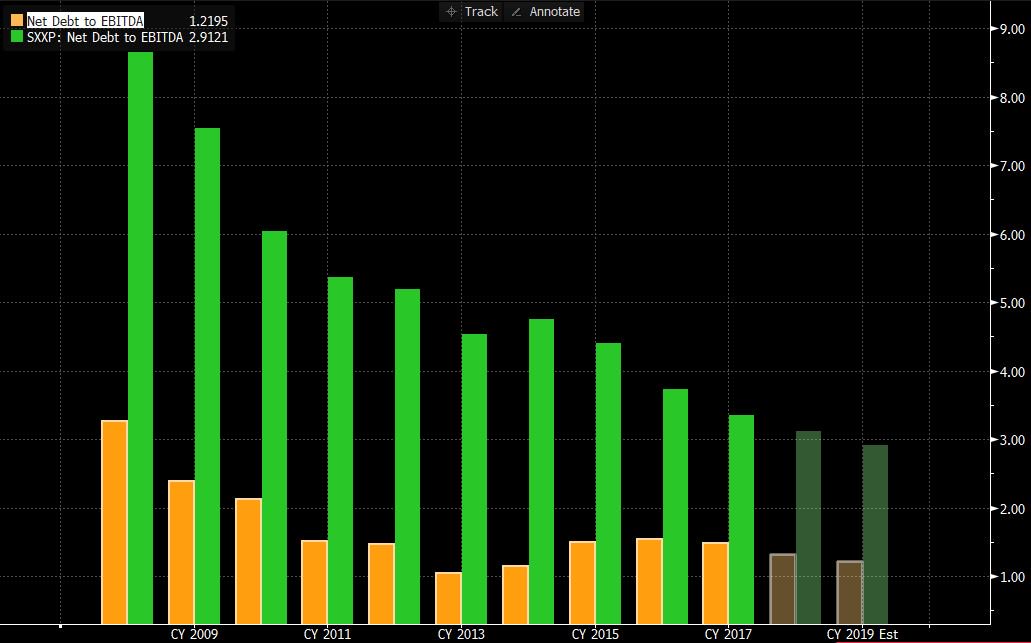

En Europa la situación es más comprometida aún, observen la relación de deuda neta EBITDA de las empresas del S&P500 (en amarillo) frente a las del Eurostoxx 600 (verde). Aunque, de momento, el riesgo de alzas tipos y del coste de financiación se aplaza al menos un año.

La dependencia del sistema económico financiero a las políticas de los bancos centrales es históricamente alta, continuarán apuntalando, pero sus posibilidades no son infinitas y avanzarán intensificando los desequilibrios y erosionando cada vez más la confianza de la gente.

Algunos, como los insiders de las empresas USA han comenzado a perder confianza en las posibilidades alcistas de sus compañías en bolsa y acumulan varios meses de ventas netas (mientras que con la otra mano ordenan aumentar autocartera para las empresas que les emplean). En agosto han aumentado las compras de autocartera pero vendido más acciones de sus carteras personales, vean:

Las bolsas se acercan a la semana de vencimiento trimestral de derivados, tradicionalmente alcista gentileza de la manipulación o window dressing típico en esas fechas.

En atención a esta pauta de comportamiento inducido, las bolsas ayer se mantuvieron en verde durante toda la sesión, como estaba previsto, tanto los índices europeos como los americanos.

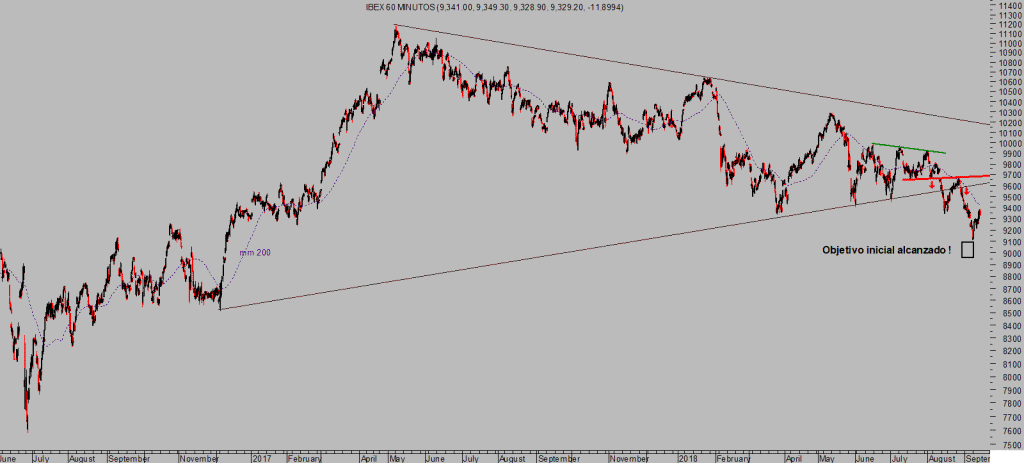

IBEX-35, 60 minutos

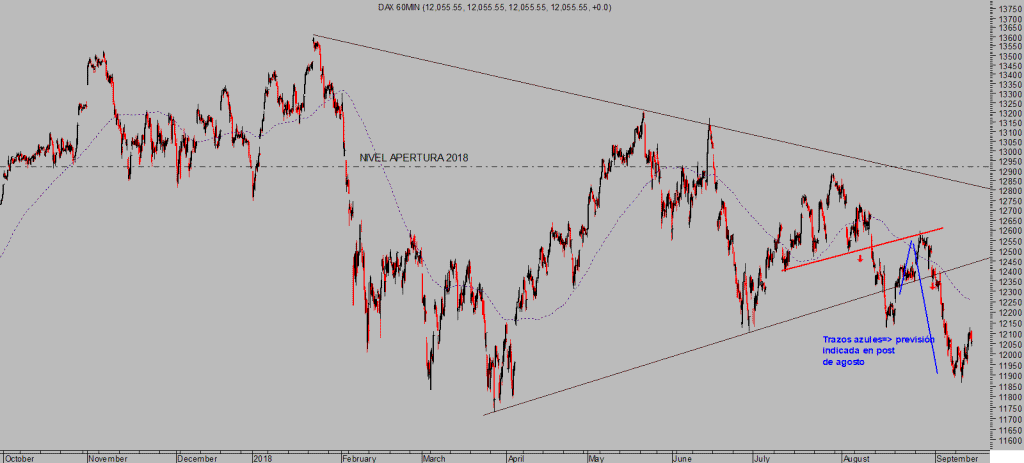

DAX 60 minutos.

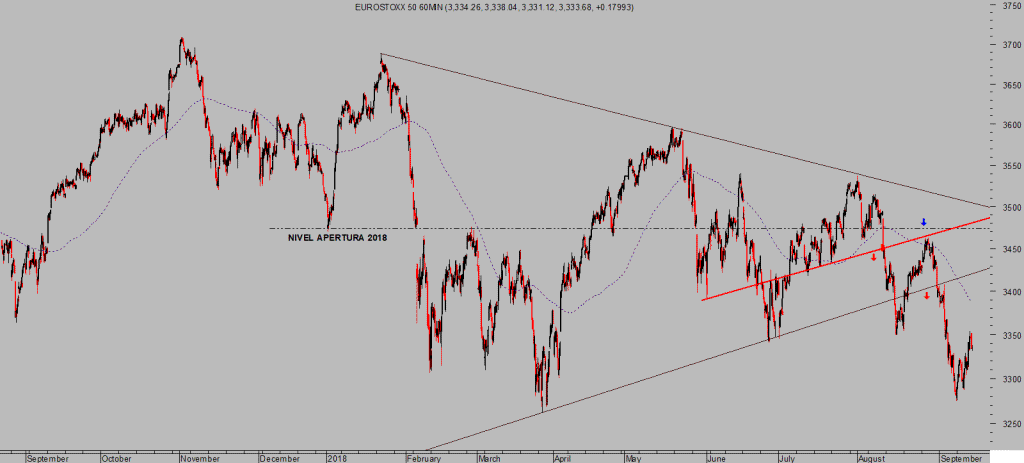

EUROSTOXX-50, 60 minutos

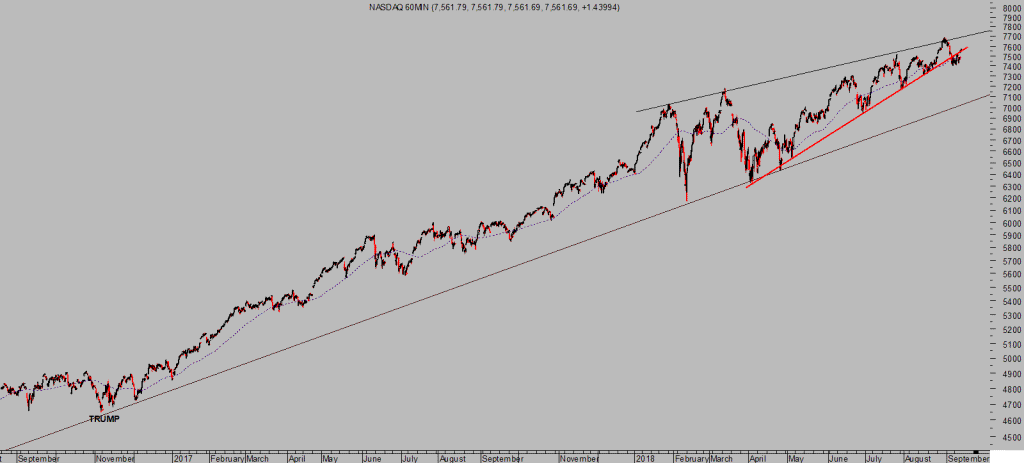

NASDAQ-100, 60 minutos.

La situación de mercados es realmente importante para el desarrollo de medio plazo, la estructura técnica de las pautas de diferentes índices, así como la de indicadores y osciladores, la estacionalidad o el posicionamiento sugieren (reservado suscriptores) estrechar la atención.

No sólo sobre la evolución de los índices, los metales también despiertan el interés, tal como explicamos con mayor detalle, estrategias de actuación incluidas, en post de ayer.

Antonio Iruzubieta

www.antonioiruzubieta.com – Información en cefauno@gmail.com