Ojo avizor y prohibido echarse la siesta a partir de ahora. Cuando el líder de algún país de la Eurozona se muestra díscolo, populista doméstico y rebelde con las normas europeas, recuerden al Sr Varoufakis o incluso al Sr. Zapatero, el entramado institucional europeo responde de manera silente dejando de apoyar sus activos hasta que eventualmente se ven obligados a regresar al redil. El fuerte repunte de los bonos italianos tras las declaraciones de su vicepresidente, responde al mismo patrón y de ahí la inmediata puesta en escena del ministro de economía. La fragilidad de la banca en Italia es crítica (arrastra un tercio de toda la morosidad de la banca europea) no es desafortunadamente un caso aislado en Europa.

Los bancos españoles, por ejemplo, están en mejor situación pero existen distintos motivos, explicados en post de ayer junto con ideas de inversión, para mantener gran prudencia. También en Alemania, cuyo principal banco Deutsche Bank ha pasado de ser uno de los gigantes mundiales en 2007 a convertirse en un foco de problemas, muy infecciosos, para el conjunto del sistema. Hoy cotiza un 88% por debajo de sus máximos de 2007, es decir, su capitalización se ha diezmado.

La economía italiana avanza prácticamente estancada y su gobierno, como el resto de agentes económicos, abusando de la facilidad de acceso a la deuda para sobrevivir, de forma tal que el ratio Deuda-PIB supera el 130%. El futuro fiscal se atisba realmente peligroso.

La subida reciente de los tipos de interés y de la prima de riesgo italianos en un momento como el actual en el que la protección del BCE es total, supone una advertencia para inversores.

PIB ITALIA

La presencia del BCE es esencial para la supervivencia de la banca y Tesoro italianos y el hecho de que los inversores huyan y originen alzas de la rentabilidad de la deuda hasta el 3.2% (Bono a 10 años) mientras el BCE sigue monitorizando estrechamente la situación es un detalle para la reflexión.

El gobierno actual es más un problema que solución, además la fragilidad del sistema bancario se agrava ahora que los balances de las entidades también sufren la caída del precio de los títulos de deuda del gobierno en sus carteras, son factores que empañan enormemente las posibilidades futuras y capacidad del gobierno para atender sus compromisos de deuda en tiempo y forma.

Las declaraciones recientes del vicepresidente italiano Di Maio, anunciando incumplir las normas y compromisos financieros de la UE han supuesto un importante sobre coste a la financiación en Italia.

Poco después de las reacciones de los inversores, vendiendo deuda y presionando la rentabilidad del Bono-10 años hasta el 3.2%, situando la prima de riesgo en 278 puntos básicos, el ministro de Economía, Giovanni Tria, compareció para desdecirse y afirmar su compromiso de cumplir con el déficit en 2019, tratando de calmar a los mercados.

El gobierno italiano pretende incluir en los presupuestos de 2019 promesas electorales de los dos socios de gobierno, el Movimiento 5 Estrellas y la Liga Norte, ambos extremos opuestos de la extrema derecha y ultra izquierda. Entre las promesas estaría implantar la renta mínima o recortar impuestos a los autónomos.

Los dos partidos quieren elaborar políticas populistas y de aumento del gasto pero no han detallado un plan concreto de ingresos y necesidades de financiación. Goldman Sachs ha estimado que si se pusieran en marcha todas las promesas electorales, el déficit fiscal se dispararía hasta el 7,4% de PIB.

En principio, mientras el BCE continúe operando de ángel de la guarda con la política expansiva y comprando activos tóxicos y dudosos para mantener la sensación de estabilidad, no habría motivos para esperar una debacle de mercados.

Pero los desequilibrios se amontonan.

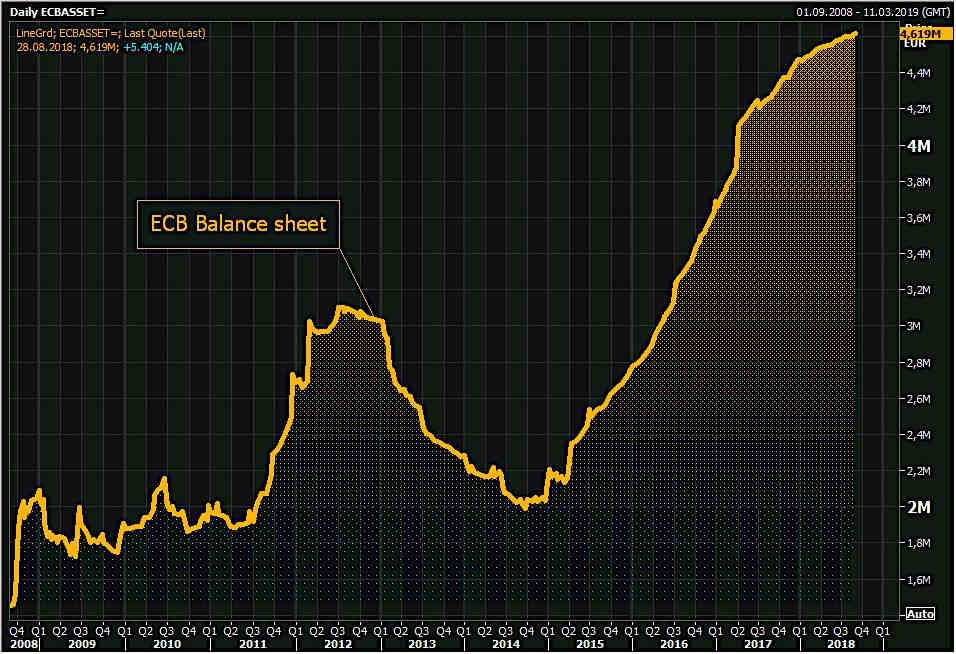

De hecho, la inestabilidad ha invitado a los miembros del BCE a aumentar el balance en las últimas semanas hasta alcanzar nuevos máximos en 4.619,4 billones de euros, equivalente al 41.3% del PIB de la Eurozona, cerca del doble del 20% que supone el balance de la FED respecto del PIB americano.

Los mercados europeos eran la gran apuesta de los expertos y gestores a principios de año, frente a la americana que recomendaban infraponderar, pero la recomendación de consenso está siendo, de momento, errónea.

Las bolsas europeas, medidas a través del índice Eurostoxx-50, cotizaban a principio de año en una zona técnica de importancia mayor para su estructura de medio y largo plazo y la mayoría de inversores apostaba por ruptura de directriz técnica de largo plazo y fuertes alzas.

EUROSTOXX-50, semana

No pudo ser. El mercado europeo ha consumido meses cotizando por debajo de su referencia de control técnico, en rango lateral estrecho y sin progresar, decepcionando a los inversores mientras que la coyuntura económica ha devenido por el camino del enfriamiento.

Las previsiones para las bolsas europeas, IBEX, DAX Eurotoxx, son de gran importancia e interés, con escenarios de tendencia y objetivos detallados en post de ayer.

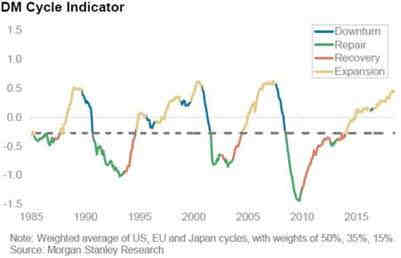

Las desaceleración económica global y previsiones, particularmente en los mercados desarrollados indican elevada probabilidad de estar en proceso de cambio de ciclo y a las puertas de adentrarse en la fase bajista, según análisis de Morgan Stanley y tal como muestra su modelo, vean:

La moderación del crecimiento económico es un hecho que puede prolongarse en el tiempo aunque gracias a la asistencia de los bancos centrales, evitar la temida recesión.

Las autoridades monetarias previsiblemente continuarán con sus políticas de reflación de activos para evitar un crash bursátil o el pinchazo de la burbuja existente en los mercados de bonos.

Las recesiones económicas suelen ser consecuencia de los crash de los mercados financieros, no al revés.

Pero en momentos de pánico inversor, ventas masivas y caída fuerte de las cotizaciones, incluso las autoridades se han mostrado incapaces en el pasado de detener la sangría. ¿Será esta vez diferente?.

Antonio Iruzubieta

www.antonioiruzubieta.com – Información en cefauno@gmail.com