Las fuertes caídas de Twitter y Facebook la semana pasada originaron pérdidas multimillonarias, no para Zuckerberg que vendió hace semanas un generoso paquete de acciones tal como informaba el post del pasado 13 del mes corriente, cercanas a los 160.000 millones de dólares.

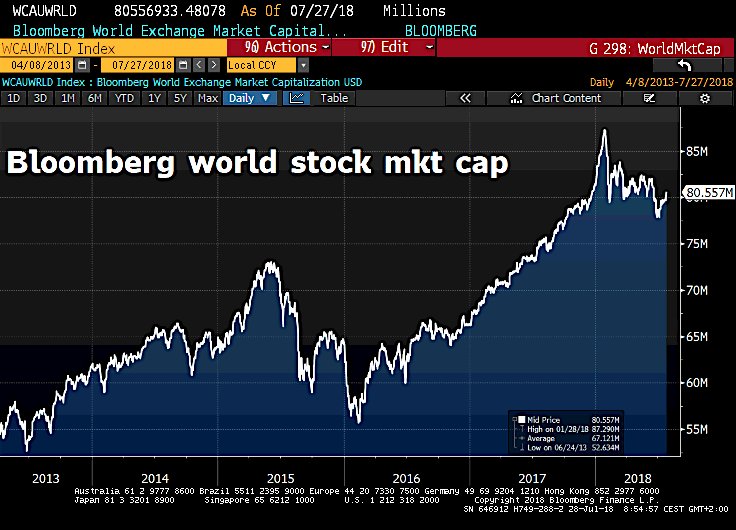

Sin embargo, la capitalización global de mercados sumó $820.000 millones en la semana, animada por la tregua comercial EU-USA.

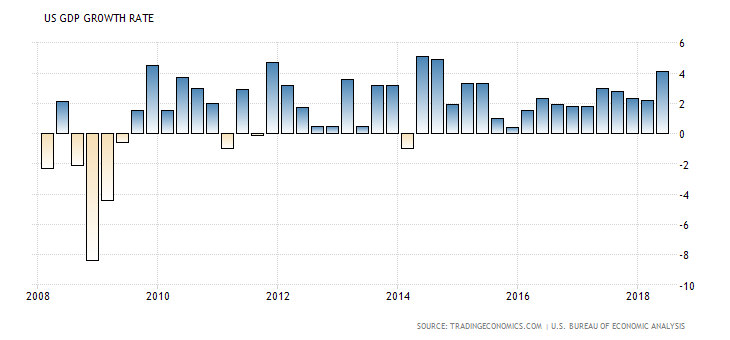

La economía de Estados Unidos creció un +4.1% en el segundo trimestre del año, ligeramente por debajo de lo esperado aunque un crecimiento en todo caso robusto. El post del viernes anticipaba algunos detalles sobre las partidas concretas del PIB de especial interés que impulsarían la tasa de PIB.

PIB TRIMESTRAL, USA

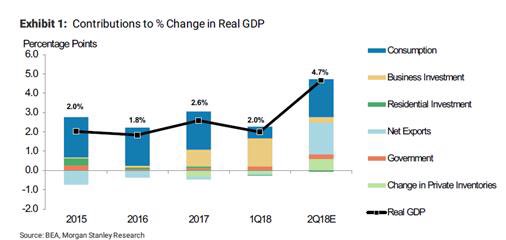

Finalmente, el incremento en los gastos en defensa y el sector exterior (gracias a la demanda de soja anticipada por la entrada en vigor de aranceles) fueron los factores que mayor empuje sumaron al PIB, también el consumo interno ha aportado su participación.

Sin los dos primeros, el crecimiento del PIB habría quedado en la mitad. Considerando el carácter puntual de ambos y los beneficios de la reforma fiscal también pasajeros, se observa un PIB vulnerable y estas tasas de crecimiento serán muy difícil de sostener en el tiempo. Más aún si cabe en un entorno de contracción monetaria, subida de tipos de interés o de enfrentamientos comerciales.

No olvidemos que el dato de PIB publicado el viernes es preliminar y sujeto a revisiones que generalmente son a la baja.

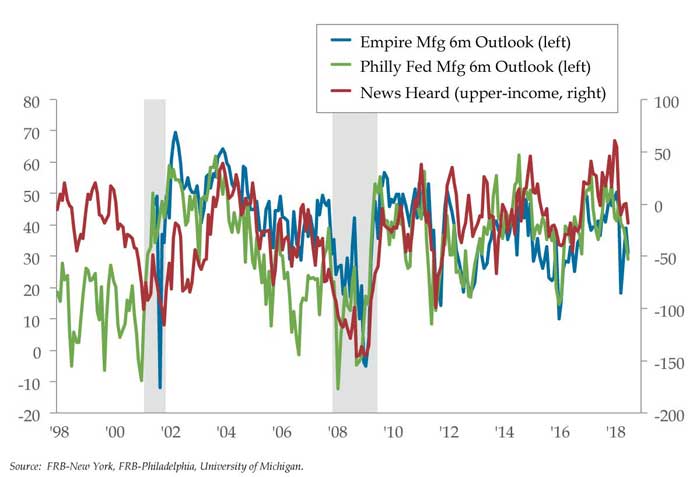

Algunas pistas sobre el futuro de la economía?. Por una parte, la demanda doméstica real (consumo más inversión fija) han crecido al un ritmo del 4.3% en el pasado trimestre y es un comportamiento que suele anticipar un siguiente trimestre de economía sostenida. Pero por el contrario, los distintos macro adelantados estarían anticipando debilidad, aunque a 6 meses vista.

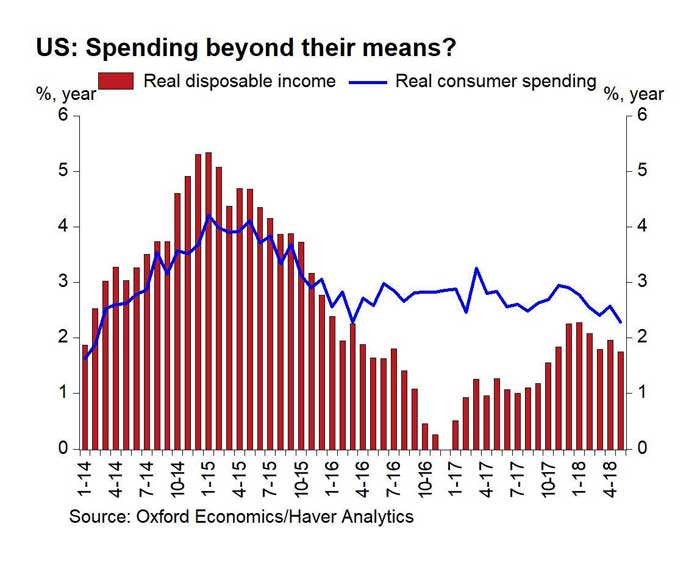

El consumo interno aporta casi un 70% al PIB USA y el estancamiento que sufren los salarios desde principios de siglo obliga a muchos ciudadanos a recurrir a la deuda (créditos, tarjetas, préstamos rápidos…) para conseguir llegar a fin de mes o para adquirir bienes duraderos o para atender imprevistos. Una fuente de demanda y, por tanto, de PIB poco sostenible.

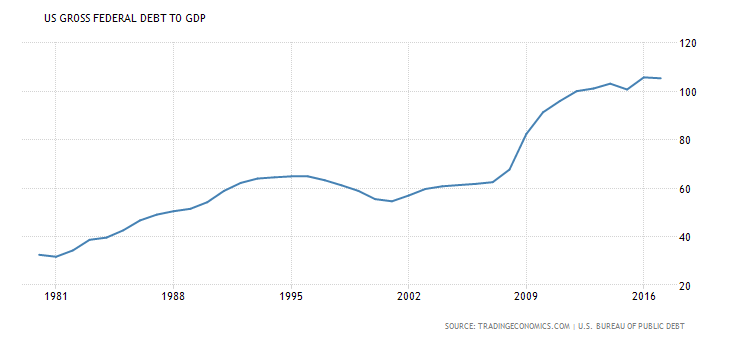

La dependencia de la deuda continúa siendo demasiado alta tanto para los ciudadanos como para empresas o el Estado…

RATIO DEUDA-PIB, USA

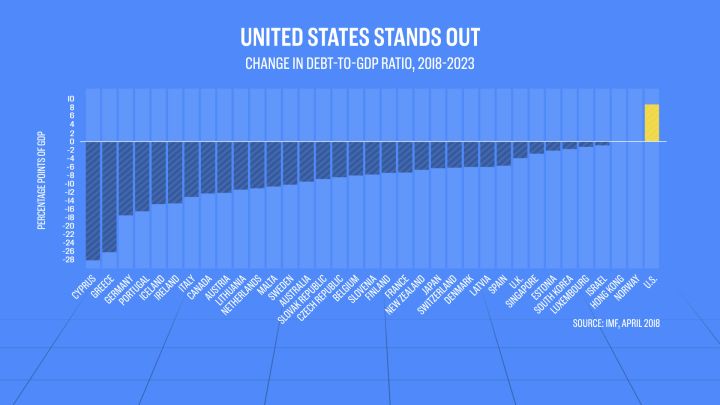

Es precisamente USA el país que peor comportamiento del ratio Deuda-PIB presenta entre distintas economías.

Así, la subida de tipos contiene mayores riesgos y mayor lastre para el futuro económico. Además, la posición internacional de USA como país refugio para la inversión es cada vez menos atractiva y el Dólar está siendo paulatinamente menos deseado y menos acumulado por los países que tradicionalmente han mantenido fuertes niveles de moneda USA en sus reservas.

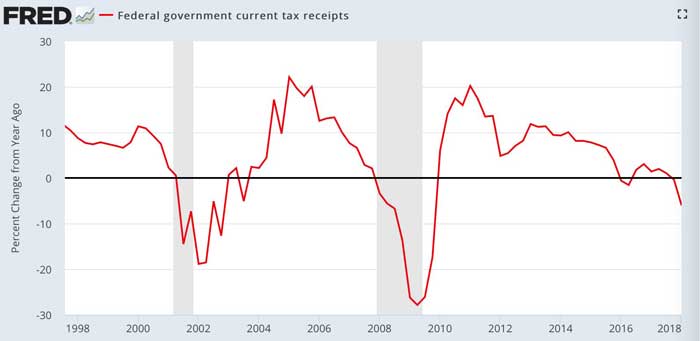

El momento de falta de interés y demanda de títulos de deuda USA es muy inadecuado, ahora que los gastos continúan avanzando a paso de gigante sin un ritmo de ingresos proporcional, más bien al contrario, la reforma fiscal está desplomando la recaudación de impuestos del Estado USA:

Al margen del aparente acercamiento Trump-Putin, el líder ruso continúa más cerca de China y critica sin ambages la política comercial USA contra China. Aunque, en unjuego de malabares y mentiras, afirma que “sanctions undermine USD as a reserve currency”, sugiriendo que podría ser suplantado por el Yuan chino, pero también dice que de momento Rusia no está abandonando el Dólar. Falso.

La economía USA perderá fuerza gradualmente, según estimaciones de consenso, y la recaudación del Estado continuará cayendo, asegurando mayor déficit que obligará al Tesoro a emitir más deuda en un entorno de demanda decreciente. Recordemos que el déficit USA pronto alcanzará la barrera histórica de UN Billón de dólares.

Por otra parte, la tasa subyacente del PCE -Core Personal Consumption Expenditure-, la medida de infñación seguida por la FED ha alcanzado el umbral del 2% y cabe esperar cierta presión de precios en próximos meses. Así, la FED podrá continuar con su plan de alzas de tipos pero sopesando el alcance de la ralentización económica proyectada. Si sube los tipos, el coste de financiación será mayor. Si no puede continuar subiendo tipos por razón de una economía debilitada, los mercados observarán un escenario de incertidumbre que tendrán que terminar cotizando.

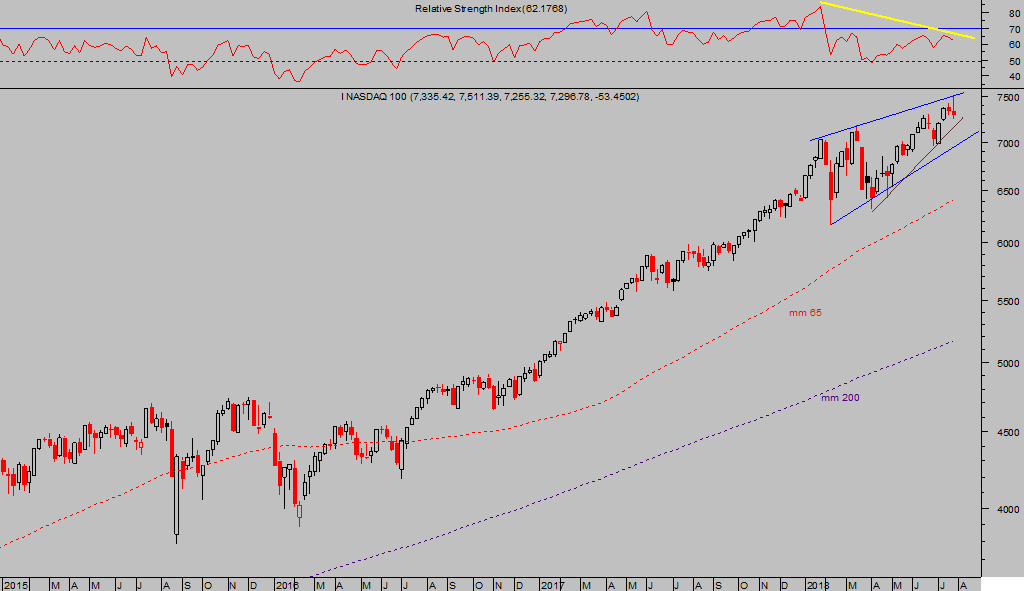

NASDAQ-100 semana

En espera de unos acontecimientos relevantes para los mercados esta semana, como la reunión del FOMC -Comité de Mercados Abiertos- de la Reserva Federal que previsiblemente se saldará sin cambios en política monetaria ni subida de tipos, o como la publicación de los datos de paro el viernes, las bolsas sufrieron el viernes un proceso de fuertes ventas lideradas por el sector tecnológico que cerró a la baja un -1.46%.

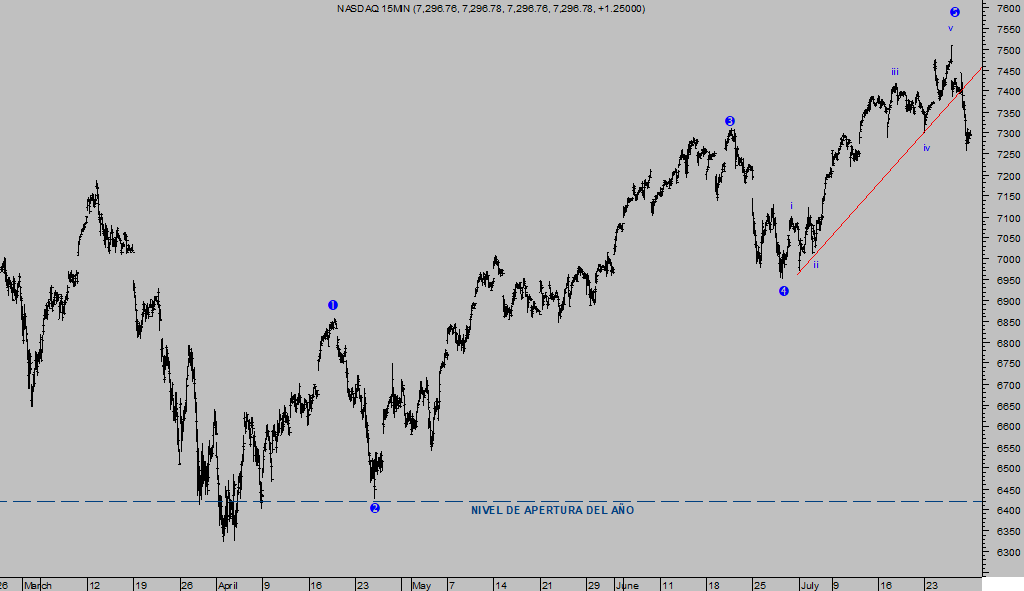

NASDAQ-100, 15 minutos

El varapalo de Twitter, a la baja un 20% el viernes tras publicar resultados por debajo de expectativas, seguido de muy similar reacción de Facebook por el mismo motivo el miércoles, ambos decepcionando un sentimiento y expectativas demasiado optimistas, han coincidido con un momento de agotamiento pauta y final de recuento de Onda de Elliott del índice, tal como se observa en el gráfico anterior.

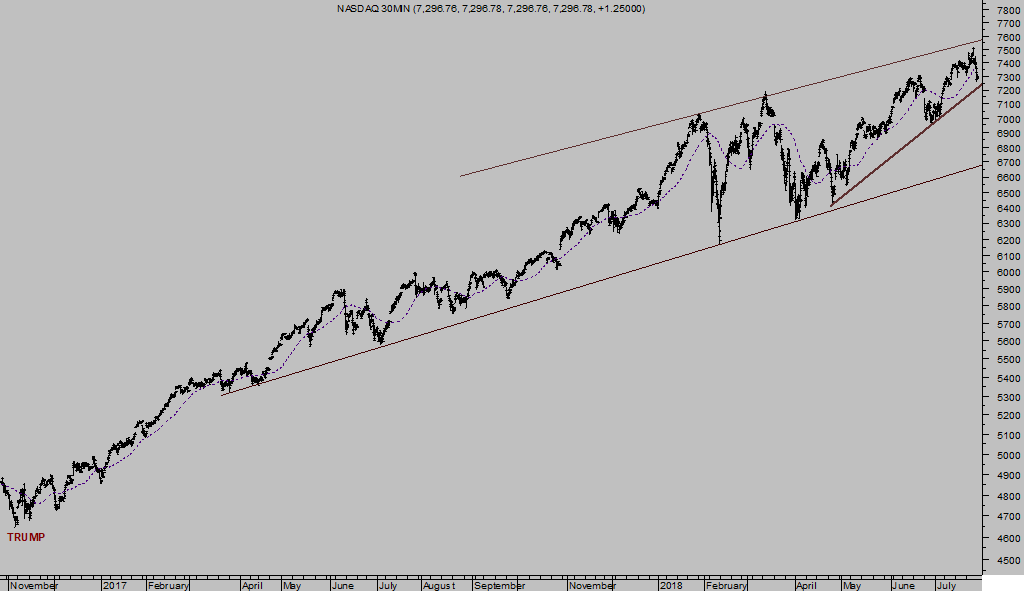

NASDAQ-100, 30 minutos

Mantenemos las estrategias recientemente sugeridas buscando aprovechar el escenario técnico más probable de las bolsas para próximas semanas.

También para el sector metales, últimamente esquivo en sus intentos por la formación de suelo técnico de precios y denostado por unos inversores que acumulan pérdidas superiores al 10% en el año, tal como anticipábamos desde finales del pasado año, a tenor del análisis de pauta combinado con los datos de posicionamiento -COT- y estacionalidad. La situación de fondo es hoy opuesta.

Antonio Iruzubieta

www.antonioiruzubieta.com – Información en cefauno@gmail.com