El acercamiento de Trump a Rusia es un evento novedoso aunque explicable bajo la idea de Estado de George Washinton quien reconoció que USA no es un socio fiel:

- “It is our true policy to steer clear of permanent alliances with any portion of the foreign world.”

Considerando el historial de relaciones entre ambos países, el acercamiento Trump-Putin quizá sea fruto de intereses personales del presidente USA, pero en general aún poco explorado por las posibilidades de tener importantes consecuencias en los mercados internacionales, de la energía. Por tanto, en ambas economías al ser eminentemente productoras de crudo y gas.

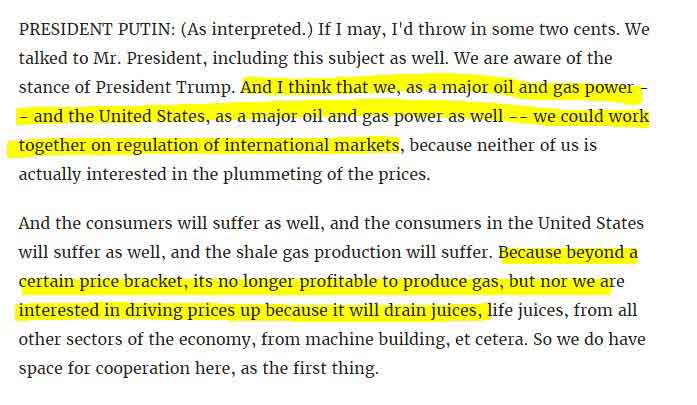

Las conversaciones no públicas, según se sospecha, tratarían la posibilidad de construir un nuevo orden energético global, una nueva OPEP, en la que a ninguno de los dos actores beneficia tener los precios bajos, todo lo contrario, y podrían colaborar en el mantenimiento de la oferta y precios elevados a pesar de las intenciones de otros productores con intereses encontrados con USA.

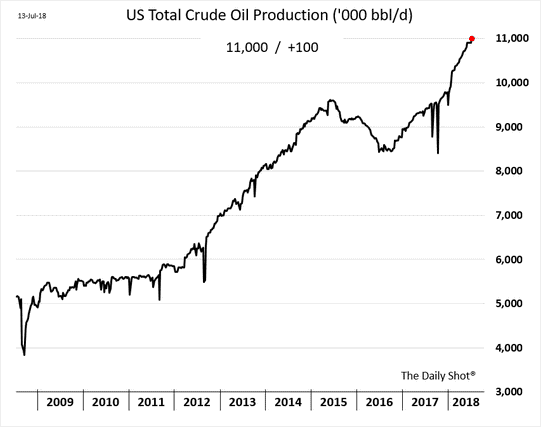

De momento, USA ha propulsado la producción diaria de crudo hasta máximos históricos al alcanzar la impresionante cifra de 11 millones de barriles por día. USA eliminó hace unos meses la norma que prohibía la exportación de energía y ahora también vende allende fronteras.

Recordemos que hace unos años Arabia Saudí promovió la ampliación masiva de oferta para tirar los precios del crudo tratando de laminar a la industria del Fracking USA y hundir las ambiciones americanas de convertirse en auto suficiente y gran productor de crudo.

La respuesta de USA fue actuar como garante de financiación a sus compañías para soportar su industria y evitar quiebras descontroladas. Una ofensiva saudí de oferta de crudo que fue esquivada por el dinero QE, hasta la fecha con éxito.

Observen el siguiente extracto de la nota de prensa emitida ayer por el Sr Putin:

El acercamiento Trump-Putin es reciente y no ha variado la predisposición de Rusia respecto de su decisión de reducir al máximo las reservas en dólar y, por tanto, de deuda USA. A fin de cuentas, Rusia sigue en una posición más cercana a China que a Estados Unidos, al margen de eventuales pactos energéticos.

El Kremlin ha dejado de ser uno de los principales tenedores de deuda USA después de haber vendido cerca de $15.000 millones en bonos USA desde mayo.

Ante un mercado energético sostenido, precios del gas, crudo, gasolinas también reticentes a caer, las posibilidades de aumento de la inflación crecen y así las necesidades de ajustes en política monetaria, en un momento delicado.

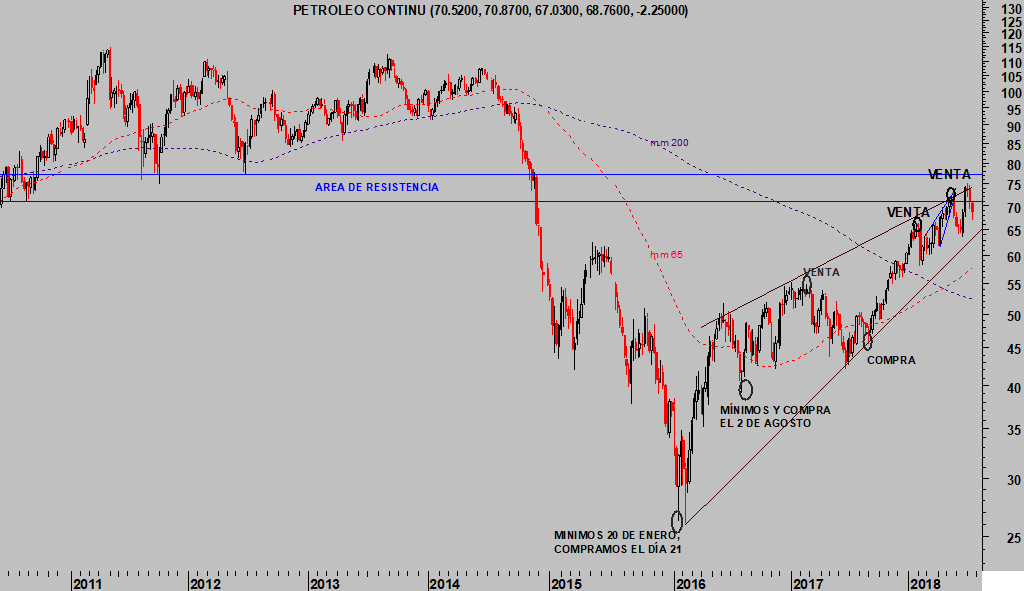

No obstante, las previsiones del crudo West Texas para el más corto plazo son poco halagüeñas:

WEST TEXAS, semana

La economía podría estar registrando ahora su mejor momento pero perdiendo momentum y los mercados así lo anticipan con un aplanamiento total de la curva de tipos.

El presidente de la FED de Minneapolis, Neel Kashkari, ha afirmado que el mercado de bonos presenta una situación de tipos que sugiere prudencia a la hora de subir tipos:

- “bond-market yield levels suggest there is little reason to raise rates much further, invert the yield curve, put the brakes on the economy and risk that it does, in fact, trigger a recession.”

No obstante, el Sr.Ben Bernanke, expresidente de la FED y promotor de la política QE y deudas disparadas, sólo observa signos económicos bastante positivos y además estima que la curva de tipos no debe ser interpretada como un único indicador de manera religiosa (?¿):

- “Everything we see about the near-term outlook for the economy is quite strong,”

- “The yield curve is one indicator, but you wouldn’t want to religiously consider that being the only indicator” .

Bernanke afirmaba en 2007 que el subprime era un problema contenido y no se trasladaría a los mercados, mucho menos a la economía.

Después, decía que “un banco central inteligente sabría cómo aislar los efectos negativos de desplomes bursátiles”.

Finalmente que habría que afrontar los riesgos morales derivados de manipular el sistema financiero a su antojo: “As we try to make the financial system safer, we must inevitably confront the problem of moral hazard“.

Hay quien, no sin razón, opina que sólo es conveniente confiar en algo cuando las autoridades se empeñan en negar su existencia.

La evolución de los tipos de interés de corto plazo USA es un indicador para la reflexión, en cualquier caso, ante el ingente volumen de deuda viva.

Si además, los tipos a largo no han acompañado en las alzas, el bono a 10 años ofrece un 2.85% y el 30 años un 2.98%, es porque los expertos anticipan debilidad económica.

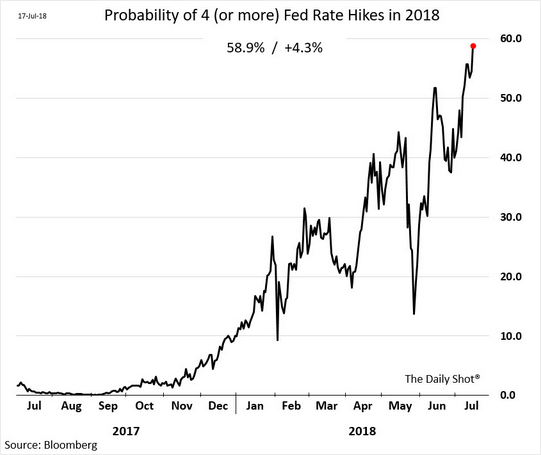

A pesar de lo cual, la FED opta por creer que la economía avanzará a buen ritmo y continuara normalizando la política y subiendo tipos. Su hoja de ruta o “forward guidance” de 3 ó 4 subidas de tipos este año continúa vigente y el mercado descuenta un total de 4 subidas con una probabilidad del 60%, en máximos de los últimos 12 meses. Brotes de inflación imprevistos hoy por los expertos y por la FED, (acuerdo energético USA-Rusia?) obligarían a subir los tipos con mayor determinación e invertir completamente la curva de tipos

La política monetaria ha perdido efectividad y puede ir perdiendo también la confianza de los mercados para convertirse en una preocupación. La deuda ha dejado de ser un aliciente y situada en registros en máximos record de la historia presenta una incidencia cada día menor en el crecimiento económico. La Ley de retornos decrecientes es un hecho, por cada dólar de deuda creada, se generan 44 céntimos de dólar de PIB.

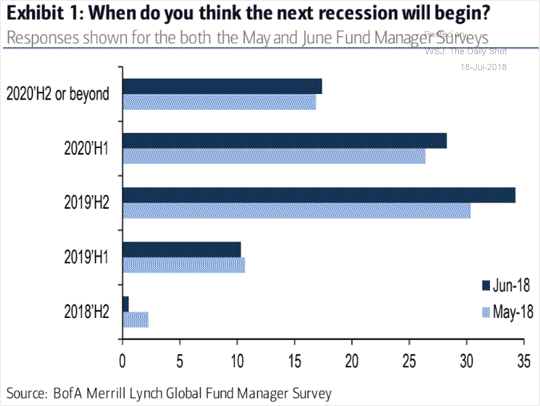

Así as cosas, el consenso de expertos proyecta un futuro poco prometedor para la economía USA, vean la comparación de las respuestas a la pregunta “¿cuándo piensas que comenzará la siguiente recesión?”, en mayo y en junio. A pesar del optimismo de PIB fuerte en el segundo trimestre, las perspectivas han empeorado.

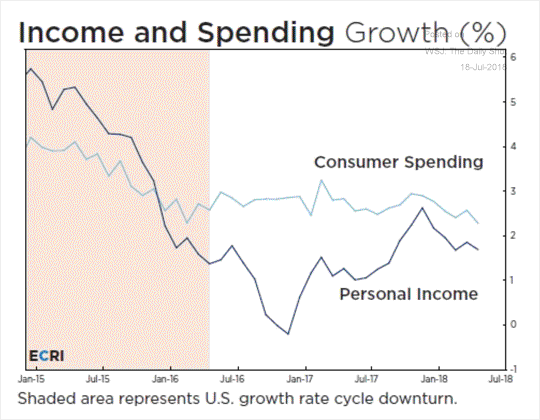

El gráfico siguiente explicaría parte del motivo de la debilidad estructural de la economía, el consumo no puede avanzar si los gastos superan a los ingresos del consumidor de manera consistente tal como sucede. Así, el diferencial entre gasto e ingreso se cubre con la tasa de ahorro en mínimos y la deuda disparada a máximos.

El proteccionismo es un factor inflacionista, los precios de la energía pueden también sumarse, la Velocidad de Circulación del Dinero ha dejado de caer y aunque no ha despertado es una posibilidad, con incidencia inflacionista. Los salarios todavía no han crecido como cabría esperar en una economía con una tasa de paro tan baja, pero desde el 2.7% actual pueden sorprender en cualquier momento, de acuerdo con las previsiones publicadas en el Beige Book ayer.

- “Input price pressures are elevated and mostly pointing to further increases.

- Employers are struggling to find qualified workers”.

Existen, por tanto, motivos justificados para esperar algún brote de precios que invite a la FED a ajustar los tipos al alza y pueda alterar la calma de los mercados.

Previsiblemente, las presiones de precios serían contenidas y en cualquier caso limitadas en el tiempo, dados los factores estructurales de carácter desinflacionista que acechan a la economía, tales como la artificialidad de la recuperación económica, la demografía o los niveles de deuda. Son factores que pesan sobre la inflación pero no impiden alzas puntuales que, por otra parte, observando la evolución más reciente de precios serían suficientes para enviar los precios -IPC- hacia el entorno del 4% y enervar a los inversores.

IPC USA

Consciente de la complejidad de la situación y del daño a economía y mercados de subir tipos de acuerdo con criterios tradicionales de ortodoxia monetaria, la FED se encuentra deliberadamente por detrás de la curva de tipos, es decir, con los tipos por debajo de su posición natural.

El ORO parece también consciente de la situación y su comportamiento de las últimas semanas, caídas importantes, dista de lo que reflejan las cotizaciones de los TIPS o activos de deuda protegidos contra la inflación, cuyo precio ha subido fuerte. No obstante, las perspectivas para los metales preciosos continúan atrayendo el interés ya que existen numerosos factores que invitan a (reservado suscriptores).

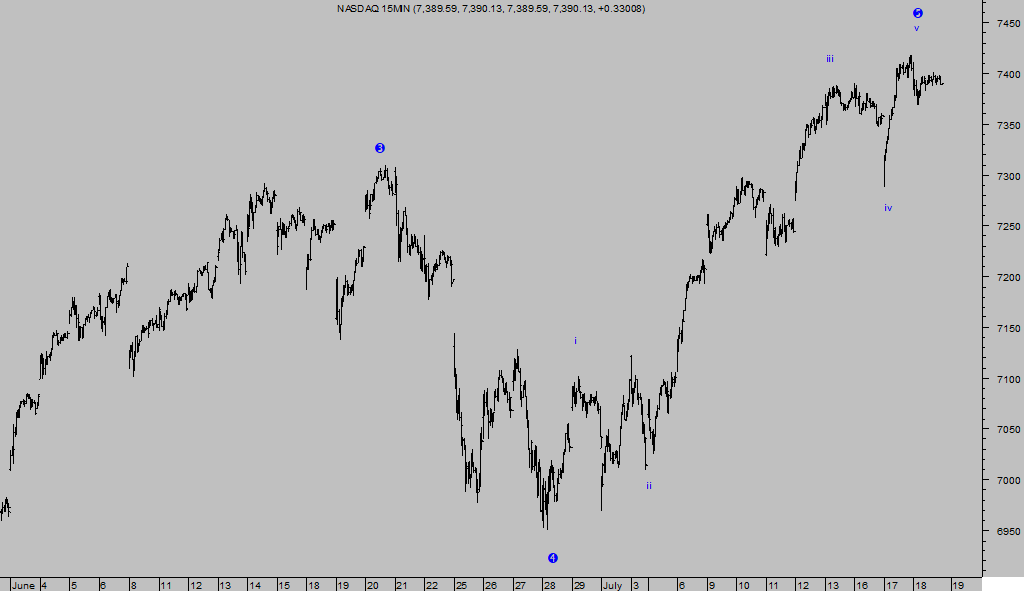

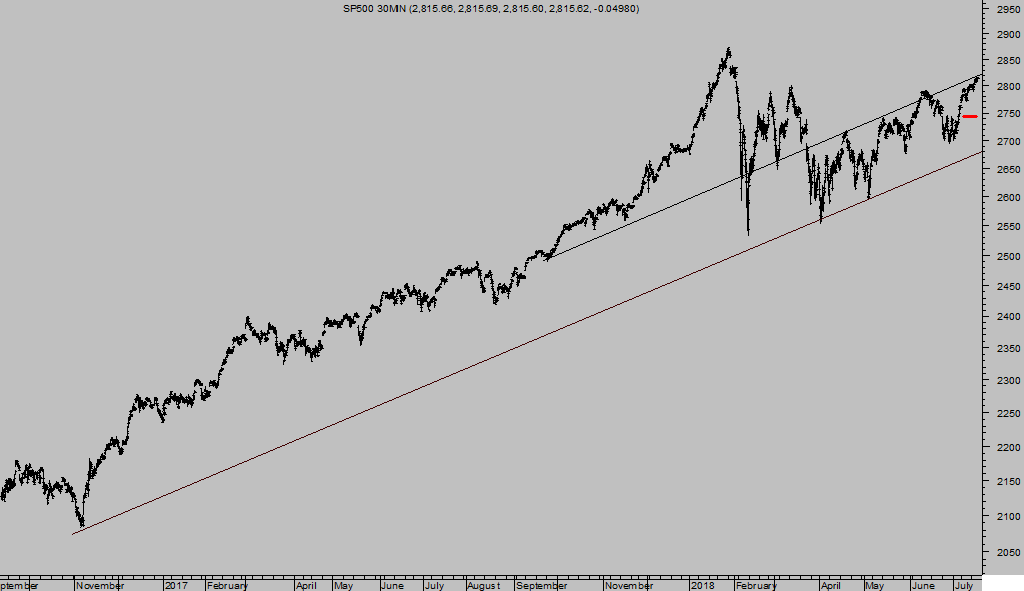

Ayer las bolsas transitaron por una sesión anodina típica del verano, cerraron prácticamente planas, el Nasdaq abajo un -0.01% y S&P500 arriba +0.2%, con bajo volumen de contratación y sin alterar las lecturas, pautas técnicas y proyecciones de mayor probabilidad.

NASDAQ-100, 15 minutos

S&P500, 30 minutos

Mantenemos los niveles operativos asignados a las estrategias.

Antonio Iruzubieta

www.antonioiruzubieta.com – Información en cefauno@gmail.com