El titulo sugiere otra cosa, un hecho implícito en un Mundo Global con un índice de Represión Financiera sin precedentes. Es esta Represión la que ha quemado los manuales. Es el Intervencionismo de los bancos centrales el que ha dado la vuelta a la tortilla ¡Y qué vuelta! Los libros hay que leerlos, nunca quemarlos. Los panfletos y determinados manuales, mejor echarlos a la hoguera. Aquí hay empeño en quemar todos los manuales de Bolsa. No estoy de acuerdo. Retomo un manual de Bolsa escrito hace 17 años. Destaca, por su especial interés en estos momentos: «El yield es un primer criterio de inversión en Bolsa, pues con él se estima la rentabilidad futura de una acción comprada a precios a actuales. Pero si nos guiásemos por ese criterio pocas acciones compraríamos. Si una letra del Tesoro da, por ejemplo, la rentabilidad anual del 13% y consideramos que una acción, por implicar más riesgo, debería dar dos puntos más, tendría que buscar un yield del 15%, y eso es como buscar una aguja en un pajar. Es más, si encontráramos ese yield, deberíamos desconfiar deuda acción con tan alta rentabilidad y pensar que ahí hay gato encerrado. El yield debe ser un criterio complementario de otros que nos facilita el análisis fundamental. Los más importantes son el PER y el P/CF, que nos orientan sobre la cotización futura de una acción. La posible rentabilidad por cotización, sumada a la rentabilidad por dividendo (el yield) sí nos permite tomar una decisión de inversión. Si la suma de esas dos rentabilidades está por encima del 15%, podemos considerar, en nuestro ejemplo, una recomendación de compra de esas acciones…

…El problema está en que tanto el PER como el P/CF no expresan de modo explícito la cotización que se puede esperar de una acción de una Bolsa de Valores y, por tanto, su rentabilidad futura. En estos dos ratios sólo nos dan una guía, pero será la tendencia previsible de la empresa y la del propio mercado bursátil las que tengan que fundamentar nuestras expectativas de rentabilidad.

Más datos de interés en la actual coyuntura. En el Manual citado se escribía lo siguiente:

La lista de Graham

Algunos ratios que se utilizan en el análisis fundamental permiten detectar acciones claramente infravaloradas o sobrevaloradas por el mercado. Con esta idea, a principios de los años setenta B.Graham elaboró una lista con criterios de rentabilidad (los seis primeros) y de riesgo (los cuatro últimos), que son útiles para detectar acciones infravaloradas.

El decálogo de Graham es el siguiente:

-PER menor que los tipos a largo plazo de la deuda del Estado (obligaciones del Estado).

-PER menor que 2/5 del PER de mercado durante los próximos cinco años.

-Rendimiento por dividendo mayor o igual que 2/3 del tipo de la deuda del Estado a largo plazo.

-Cotización inferior a 2/3 del valor contable.

-Cotización inferior a 2/3 del valor neto de su activo en el mercado.

-Crecimiento de los beneficios del 7% durante los últimos cinco años (no se refiere al crecimiento anual, sino al total del quinquenio, y resulta un criterio dudoso para España).

-Deuda total menor que el valor contable.

-Un cociente entre activos y pasivos líquidos mayor que dos.

-Deuda total menor o igual que el valor neto del activo en el mercado.

-Estabilidad en el crecimiento de los beneficios.

Espero que les sirva de ayuda.

(Extraído del libro CÓMO INVERTIR EN BOLSA, Manual para el pequeño y mediano inversor.

Francisco Mora y Moisés Romero

Ediciones B, Calle Rocafort, 104 08015 Barcelona

1ª Edición, octubre de 1991)

(Por cierto. Nunca supimos ni Francisco Mora ni yo lo que sucedió a continuación con el libro. Amigo lector, lo más seguro es que si se dirigen a la Editorial no sepan nada del caso).

***

«Dicen los analistas que la campaña de resultados empresariales en Europa del Q3 ha sido la peor desde 2008. Quizás un poco exagerado, aunque lo cierto es que apenas el 40 % de los resultados han superado expectativas. Las previsiones para los resultados en doce meses se han deteriorado desde subidas del 10 % durante el verano hasta un dato ahora no lejos del 7 %. Y bajando. Cíclicos han sido los principales determinantes de los pobres resultados (y perspectivas), cuando compañías de materias primas, financieros y consumer tienen un 60 de sus compañías no cumpliendo expectativas», señala en este encuadre, José Luis Martínez Campuzano Estratega de Citi en España.

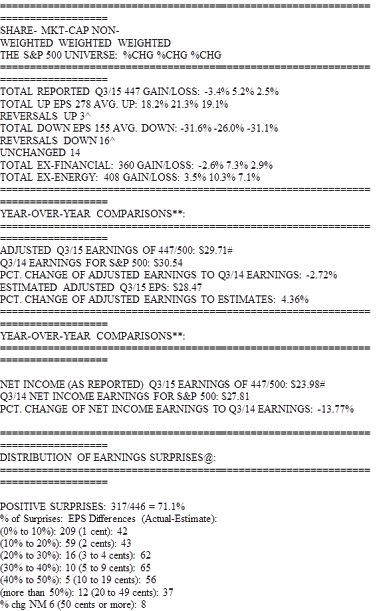

¿Sólo en Europa? En los siguientes cuadros pueden ver el resumen de los resultados conocidos hasta el momento para el S&P del mismo periodo que elabora Bloomberg.

En definitiva, 447 compañías publican sus resultados y 278 de ellas lo hacen por encima de previsiones. Más de 155 a la baja frente a lo esperado.

En total, un descenso de resultados del 3.4 %. Menor a la cifra anticipada antes del inicio del periodo de resultados; pero, una cifra que muestra una evolución de más a menos en los números presentados.

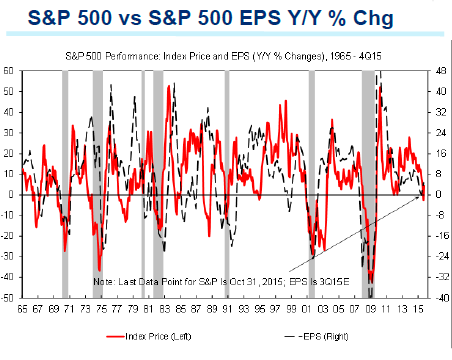

Los resultados como factor determinante de la evolución del mercado…así ha sido al menos en el caso del S&P.

Aunque, naturalmente, amortiguado por la política monetaria expansiva desde los bancos centrales.

Pero esto podría cambiar en el futuro próximo, al menos en el caso de la Fed.

«Las perspectivas de resultados deberían mejorar en 2016 a nivel mundial, aunque tampoco espero subidas de beneficios superiores al 7 % anual. En este sentido, desde niveles actuales, espero subidas de las bolsas promedio del 7 %. Y de más a menos en el ejercicio. Por ejemplo, espera que las bolsas USA suban un 6 % hasta el primer semestre del próximo año para finalizar el ejercicio con un comportamiento plano frente al dato de este año. Claro que para lo que resta de año aún veo factible subidas de las bolsas del 4/5 % desde los niveles actuales. Espero», finaliza Campuzano.

Moisés Romero

Fuente: La Carta de la Bolsa