Los estrategas de renta variable de Morgan Stanley creen que el mercado alcista en acciones está llegando al ocaso. Sin embargo, todavía esperan que las acciones suban antes de que termine este ciclo, pero dicen que la subida estará apoyada por cada vez menos valores y acompañada por un mayor riesgo. A medida que los inversores se pongan más a la defensiva, la energía será un sector que se beneficiará, dicen los estrategas. Están apostando a que un gasto más eficiente de los productores estadounidenses y mayores controles de suministro de parte de la OPEP deberían beneficiar a las acciones energéticas.

«Seguimos optimistas sobre la energía como un sector clásico de ciclo tardío con soporte en los precios del petróleo y características defensivas que deberían alentar al sector mientras el liderazgo del mercado se pone más defensivo este año», ha dicho en una nota Michael Wilson, estratega jefe de acciones.

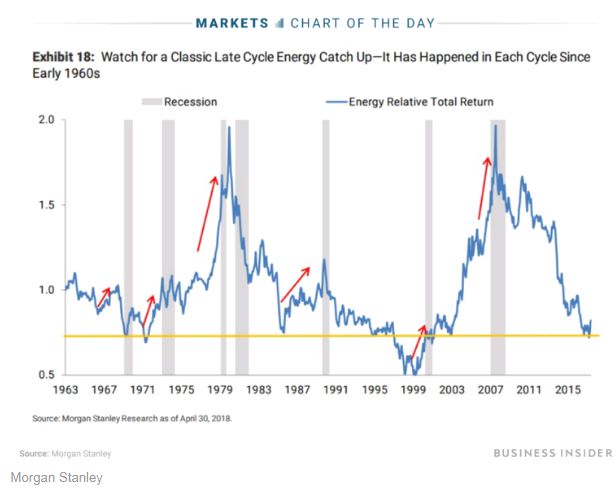

Una parte de este optimismo alcista sobre la energía descansa en la expectativa de que la historia se repita. Si este ciclo económico realmente se acerca a su final, las acciones energéticas podrían volver a ponerse al día una vez más a medida que la demanda de petróleo se eleve más rápido que la oferta.

Un catalizador más inmediato para las acciones de energía es el aumento de los precios del petróleo.

Los precios del petróleo de Estados Unidos llegaron a los $ 72 el barril por primera vez desde finales de 2014. El crudo Brent, de referencia internacional, llegaron a los $ 78 por barril, por encima de lo esperado por los estrategas de Morgan Stanley para el tercer trimestre.

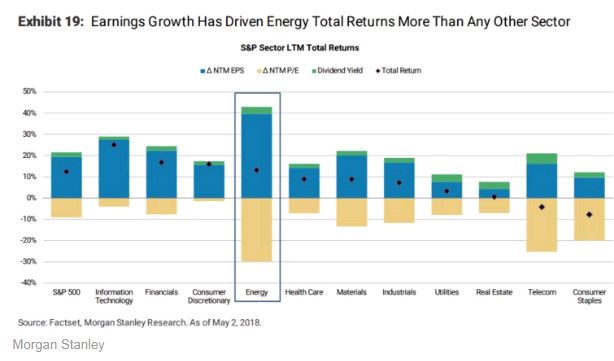

El repunte de los precios del petróleo ha ayudado al sector de la energía a obtener el mayor crecimiento de los beneficios del S & P 500 en el último año y un crecimiento sustancial desde 2015.

«No solo los beneficios han subido por la energía, sino que la incertidumbre en torno a esos beneficios parece haber alcanzado su punto máximo también», dijo Wilson. Esto se debe a que las estimaciones de beneficios de los analistas están cada vez más alineados.

«La caída de la dispersión de las estimaciones por parte de los analistas implica una mayor confianza en la posibilidad de obtener beneficios, lo que debería significar que las ganancias previstas se recompensan con un múltiplo más alto», agregó Wilson.

Wilson señaló además que la relación precio-libros de las petroleras era más baja que su promedio histórico.

«Creemos que los niveles extremos de valoración relativa están descontando expectativas excesivamente bajistas», dijo.

Finalmente, a diferencia de la tecnología y otros sectores en el mercado, las petroleras no es un sector de moda en estos momentos.

«El sector de petroleras tiene un peso pequeño respecto a la capitalización de mercado y podría beneficiarse de las rotaciones y los flujos del mercado de una manera descomunal a medida que se desarrolle nuestra tesis de último ciclo», dijo Wilson.

Carlos Montero

La Carta de la Bolsa