Te ofrecemos el análisis de algunas de las empresas españolas que hoy son noticia, Endesa y Meliá Hotels, realizado por el Departamento de Análisis de Bankinter (Blog de Bankinter):

Endesa

- Neutral

- Precio Objetivo: 19,90€/acción

- Cierre: 17,41,+0,64%

El negocio regulado crea incertidumbre sobre la capacidad de generar cash flow. Resultados 4T’17 mejor de lo esperado por ganancias en eficiencia y la contribución de factores no recurrentes positivos. Esto ha permitido a Endesa superar ligeramente los objetivos de EBITDA y BNA del año y aumentar un 4% el DPA .

Tras estos resultados el equipo gestor ha reiterado las guías 2018 y los objetivos 2020 del Plan Estratégico. Las tasas de crecimiento 2017-20 del Plan son moderadas (TAMI 2017-2020 BNA +3,0%). El Gobierno ha declarado su intención de recortar los costes regulados para abaratar las tarifas a los usuarios.

El negocio regulado representa cerca del 70% del EBITDA del grupo. La falta de visibilidad sobre el esquema retributivo final (efectivo desde 2020), aumenta la incertidumbre sobre la capacidad de generar cash flow del grupo en el futuro. Este factor frena la evolución de las acciones en bolsa.

Meliá Hotels

-

Revisamos nuestro Precio Objetivo desde 12,8€/acc. hasta 13,7€/acc. (potencial +14%) por la tendencia positiva de los resultados y la expectativa de mejora de márgenes en 2018.

-

Mantenemos la recomendación en Comprar

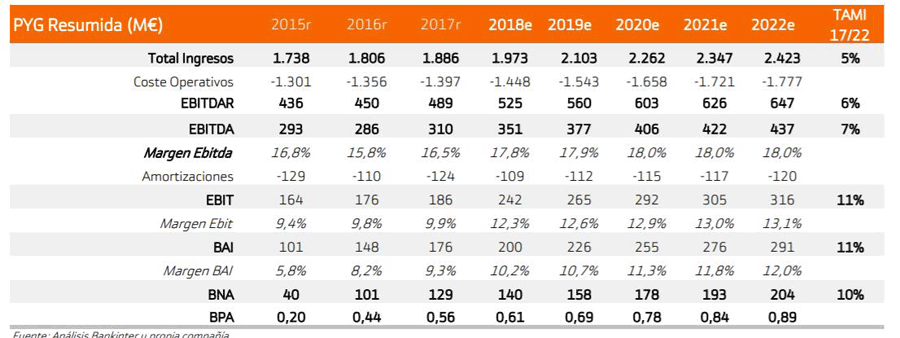

Los resultados muestran una tendencia positiva que favorecerá la ampliación de márgenes y rentabilidad en 2018. Si bien, las cifras del año pasado quedan deslucidas por factores exógenos a la compañía y a su negocio (meteorológicos, cambiarios o políticos).

Los Ingresos de 2017, a pesar de la debilidad del dólar, aumentaron +5%. Este aumento procede, en tu totalidad, de la estrategia de aumento de precios que compensa el descenso de la ocupación, como reflejan los Principales Indicadores Operativos:

- Hoteles en propiedad y alquiler el RevPar (*) 84,9€ (+6%); ARR (**) 119€ (+6%) y Ocupación 71,3% (-0,3 p.p.).

- Hoteles en propiedad, alquiler y gestión el RevPar 71,5€ (+1,5%); ARR 107,2€ (+4%), Ocupación 66,7% (-1,7 p.p.). El programa de remodelación y reposicionamiento del pipeline actual hacía segmentos superiores justifican el aumento de precios. Meliá cuenta con 315 hoteles y casi 81.000 habitaciones. El 18% son activos en propiedad, el 27% en alquiler y el restante 55% en régimen de gestión. Este reparto es resultado del cambio de modelo de negocio -implementado gradualmente durante los últimos años – para reducir exposición al inmobiliario y focalizarse en la gestión hotelera.

Dicha estrategia ha permitido aumentar los niveles de eficiencia y de rentabilidad, contrarrestandos el impacto negativo de:

- imprevistos como los huracanes Irma y María en el Caribe,

- la fuerte depreciación de dólar contra el euro y

- las tensiones políticas en España.

Deste el lado operativo, el Ebitdar total aumenta +9% hasta 489M€ y el Mg. Ebitdar hotelero se amplía hasta 25,9% desde 24,9% en 2016. Incluyendo el gastos de arrendamiento, el Ebitda Total asciende a 310M€, supone un incremento de +9% y +11% el Ebitda del negocio hotelero. Por su parte, el Ebitda de gestión aumentó +10% hasta 88M€ y representa casi 1/3 del Ebitda total. El Resultado Financiero (-33M€) mejora +11% gracias a la reducción de los costes financieros (interés medios pagados 3,24% vs 3,46% 2016). Por último, el BNA aumenta +27% hasta 129M€ y el BPA hasta 0,560€.

El incremento de DFN (+1,6% desde dic.´16) no tiene impacto sobre el apalancamiento. Así, la DFN/Ebitda permanece estable en 1,9x por segundo mes consecutivo, por debajo del rango 2x/2,5x establecido para el apalancamiento financiero.

En conjunto, el plan de transformación y de digitalización – combinado con el mayor peso del modelo de gestión – fortalece la estructura del grupo, siendo ahora más resiliente ante nuevas recesiones del ciclo. En este sentido, destacan la apertura de hoteles en destinos de elevado potencial turístico (como las Cataratas del Iguazú en Argentina y el Parque Nacional del Serengeti en Tanzania) y en destinos maduros, en los que la presencia de Meliá es más reducida. Por otra parte, en cuanto a los hoteles en propiedad, la valoración de los activos propios debería ser mayor que en años anteriores, sobretodo en España tanto por la recuperación del inmobiliario como por la inversión en reformas, remodelación, innovación y digitalización. No obstante, las cifras (tasación de los activos) no estarán disponibles para su valoración hasta el 2T’2018.

En definitiva, las cifras de 2017 empiezan a mostrar los frutos de las diferentes estrategias anteriormente comentadas. Se aprecia una mejora en los márgenes porque la transformación del negocio hotelero permite una asignación de capital más eficiente: el Margen Ebidar hotelero se amplía hasta 16,5% desde 15,6% en 2016 y el margen Ebitda hotelero hasta casi 26% frente a 25% en 2016. Nuestra expectativa para el medio plazo, coincidiendo con la de la Compañía, sugiere que los márgenes deberían seguir ampliándose, ganando consistencia y solidez. La Compañía prevé que, durante el 1T’18, la fortaleza del euro seguirá erosionado sus cifras. Estima un aumento del RevPar de dígito simple, apoyado en las buenas perspectivas para el mercado Europeo (España, Francia e Italia, entre otros) y del Caribe.

Por Departamento de Análisis Bankinter

Los informes disponibles para su descarga y los artículos del Blog de Bankinter se realizan con la finalidad de proporcionar a sus lectores información general a la fecha de emisión de los mismos. La información se proporciona basándose en fuentes consideradas como fiables, si bien ni Bankinter ni el Blog garantizan la seguridad de las mismas. Los informes del departamento de Análisis de Bankinter, S.A. reflejan tan sólo la opinión del departamento, y están sujetas a cambio sin previo aviso.El contenido de los artículos no constituye una oferta o recomendación de compra o venta de instrumentos financieros. El inversor debe ser consciente de que los valores e instrumentos financieros a que se refieren pueden no ser adecuados a sus objetivos concretos de inversión, por lo que el inversor debe adoptar sus propias decisiones de inversión, procurándose a tal fin el asesoramiento especializado que considere necesario. Por favor, consulte importantes advertencias legales.