El sesgo gregario de los inversores y el denominado FOMO (Fear of Missing Out o miedo a perder un eventual rally), genera compras irreflexivas, derivadas del miedo a perderse eventuales alzas más que de criterios de oportunidad o de valoración.

Cuestión que se enfrenta a las alzas continuadas de los tipos de interés, que sin haber impactado de momento en las bolsas, es un factor contrario a la complacencia bursátil, mayor en la medida que las subidas de tipos se produzcan de manera rápida.

La subida de tipos de interés se está llevando a cabo de manera muy lenta, gradual y monitorizada precisamente para evitar consecuencias inmediatas económicas y sorpresas financieras.

Las implicaciones que la subida de tipos tiene sobre las valoraciones y por tanto sobre la cotización de los activos de renta variable en el medio y largo plazo poco halagüeñas.

En plazos más cortos siempre queda en la retaguardia la política de reflación de activos de las autoridades, para levantar el ánimo y las cotizaciones, a pesar de las últimas declaraciones como la de ayer del presidente de la FED Neel Kashkari afirmando categóricamente que no pueden basar la política en las reacciones del mercado:

- “we can’t make policy based on market blips up and down”,

- “Wall Street Overreacts to Data”.

Una declaración hilarante de no ser por la seriedad del asunto y sólo dos semanas después de que la FED quebrase el programa de “dieta de balance” para intervenir de nuevo en los mercados y detener la sangría de ventas y caídas de las bolsas.

Por otra parte, las actas de la última reunión del FOMC, de enero, conocidas el miércoles, dan muestra de optimismo económico, una vez más, ahora basado en el impacto de la reforma fiscal. Nada nuevo, además de otros asuntos de importancia y argumentos esgrimidos para argumentar continuidad en el proceso de subida de tipos.

- “economic impact from recent tax cuts might be somewhat larger in the near term than previously thought”

- “Members agreed that the strengthening in the near-term economic outlook increased the likelihood that a gradual upward trajectory of the federal funds rate would be appropriate.

- “Some Fed participants saw an appreciable risk that inflation would continue to fall short of the Committee’s objective.”

- “Amid elevated asset valuations and an increased use of debt by nonfinancial corporations, several participants cautioned that imbalances in financial markets may begin to emerge as the economy continued to operate above potential.”

Expectativas de mejora económica, pero también reconocen la posibilidad manifestada por algunos miembros del Consejo -FOMC-de que la inflación no alcance el umbral objetivo de la FED. De confirmarse esta posibilidad, aumentarían adicionalmente las dificultades para los políticos monetarios.

Una economía vibrante puede soportar alzas graduales de tipos pero la realidad no es tan positiva, la economía es frágil asistida y dependiente de condiciones monetarias ultra laxas, y si además la inflación no acompaña al alza, entonces las posibilidades de acierto y éxito de las autoridades son cada día más complejas, además remotas.

Ray Dalio, fundador y cogestor del hedge fund Bridgewater Associates con algo más de $160.000 millones bajo gestión, estima muy probable asistir a una recesión económica antes de las próximas elecciones USA, es decir, de 2020, según afirmó en reciente encuentro en Harvard Kennedy School’s Institute of Politics:

- “I think we are in a pre-bubble stage that could go into a bubble stage …

- The probability of a recession prior to the next presidential election would be relatively high, maybe 70 percent,”

La fase expansiva de la economía USA es la segunda más prolongada de la historia y naturalmente su final está cada día más próximo.

Adivinar la fecha exacta es imposible pero el análisis de escenarios y posibilidades reales de crecimiento autónomo de la economía, sin parabienes de las autoridades que están en proceso de retirada, anticipa un entorno expansivo adicional limitado.

Incluso considerando los efectos esperados de la reforma fiscal USA, aprobada de forma calculada y justo a tiempo para tratar de sostener la retirada de estímulos de la FED.

Sin embargo, no existe seguridad alguna sobre las posibilidades de éxito, más allá de sostener la fase expansiva un periodo de tiempo previsiblemente más breve de lo proyectado.

Incluso cabe una reflexión menos halagüeña sobre el impacto de la reforma.

Considerando que el consumo se encuentra en apuros para mejorar, dada la tasa de ahorro actual en mínimos o la de deuda en zona de máximos, es dudoso que se produzca una fuerte inversión productiva a pesar de que las empresas dispongan de efectivo extra por las rebajas fiscales.

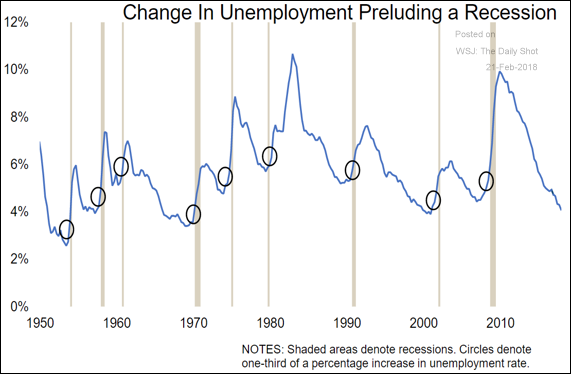

Un testigo muy útil a seguir, tratando de identificar los últimos coletazos de la expansión, el inicio de su fin más bien, es la marcha del desempleo. El final de los ciclos económicos se suele manifestar con aumentos de la tasa de desempleo.

La situación del mercado de trabajo USA es de pleno empleo, según cifras oficialmente manoseadas, y podría continuar en buena forma pero se encuentra en niveles desde los que se han producido la mayoría de los giros en los últimos 50 años, desde los han anticipado periodos de recesión económica con gran precisión.

Volviendo con la reforma fiscal y las empresas, es posible que en lugar de aumentar inversión ante la fragilidad estructural del consumo, estas aprovechen el aumento del colchón de liquidez para ganar competitividad y cuota de mercado mediante rebaja de precios.

Un escenario posible, aunque no goza de gran probabilidad, que de hacerse realidad incidirá negativa y directamente en la marcha de la inflación, también de las políticas monetarias. ¿Subidas de tipos tan apropiadas como indicaban las actas?… “increased the likelihood that a gradual upward trajectory of the federal funds rate would be appropriate”.

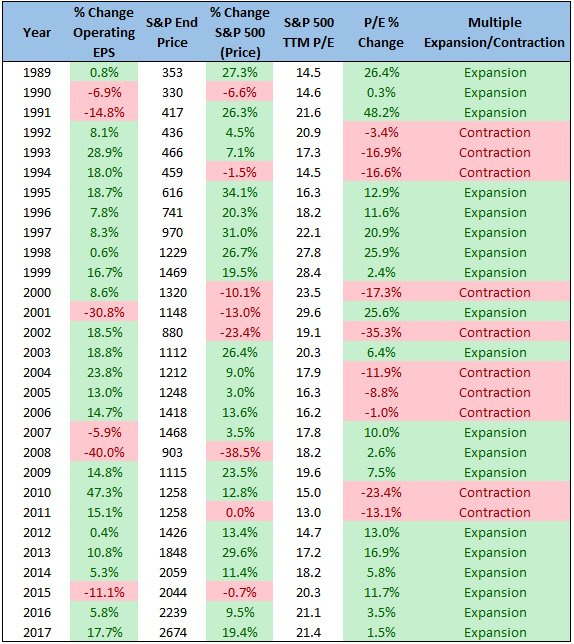

Las valoraciones de la bolsa USA permanecen disparadas después de 6 años consecutivos experimentando expansión de múltiplos, es decir, de subidas de las cotizaciones que no han venido justificadas por mejoras de beneficios empresariales.

Se trata de la secuencia más larga de acumulación de sobre valoraciones o expansión de múltiplos:

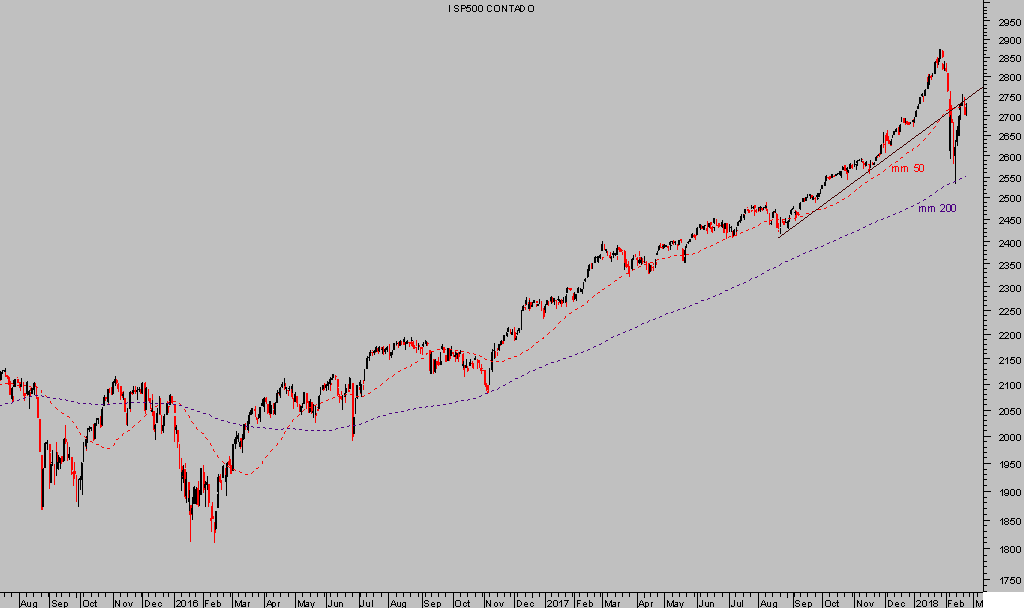

Los mercados financieros parecen haber digerido y casi olvidado el susto de principio de mes, las bolsas USA han recuperado buena parte de lo perdido en el camino, las expectativas y previsiones explicadas en detalle en anteriores posts no han variado.

S&P500 diario

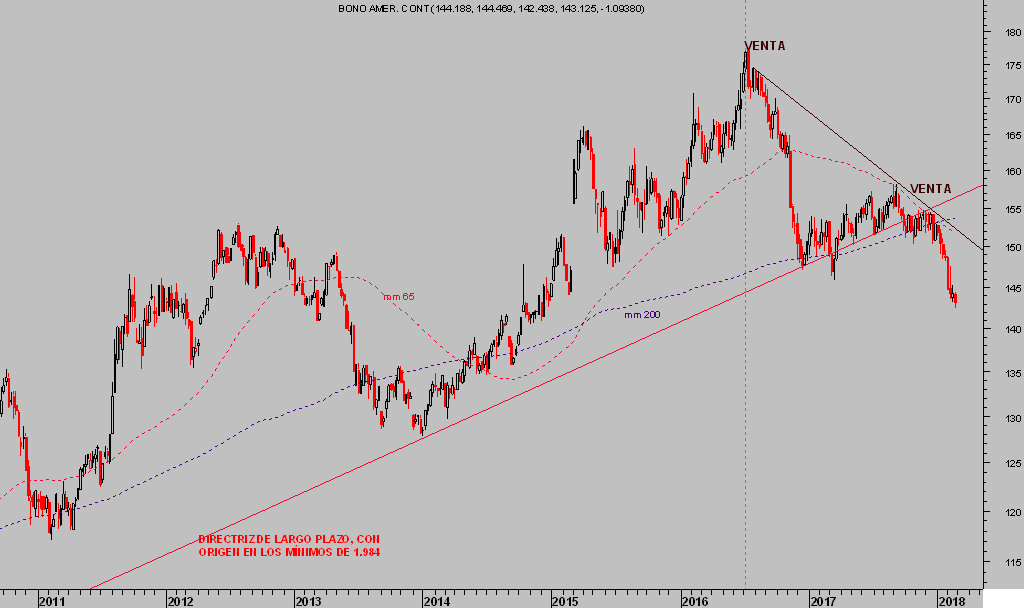

Los bonos han profundizado su tendencia correctiva de precios tal como esperábamos y hemos conseguido rentabilizar (+11%) a través de la estrategia sugerida semanas atrás:

TBT semana

A diferencia de las expectativas y escenarios no alterados para los índices, los de los bonos si han variado, y notablemente (no olviden leer el importante mensaje y estrategia ayer publicados al respecto)

T-BOND semana

Antonio Iruzubieta

www.antonioiruzubieta.com – Información en cefauno@gmail.com