AMC Networks Inc. posee y opera varias marcas de televisión por cable que entregan contenido a los televidentes, y una plataforma para distribuidores y anunciantes en los Estados Unidos e internacionalmente.

La compañía opera en dos segmentos, redes nacionales e internacionales. Dentro del segmento de redes nacionales, utiliza cinco canales de entretenimiento: AMC, WE TV, BBC AMERICA, IFC y Sundance TV en formatos de alta definición y definición estándar. Este segmento distribuye sus servicios en todos los Estados Unidos a través de cable y otras plataformas de distribución de programación de video multicanal, incluyendo plataformas de transmisión directa por satélite y plataformas operadas por proveedores de telecomunicaciones.

El segmento Internacional realiza servicios de entretenimiento para suscriptores en aproximadamente 140 países y territorios, incluidos Europa, América Latina, Medio Oriente Asia y África. Este segmento también opera en negocios de distribución de películas a través de varias plataformas de medios, incluidos teatros, video por cable / satélite a pedido, DVD y televisión por cable y transmisión / descarga a computadoras y otros dispositivos electrónicos. AMC Networks Inc. se fundó en 1980 y tiene su sede en Nueva York.

Empleados y competidores:

Visión general:

Dentro del volumen de negocio de la sociedad nos encontramos con dos segmentos claramente diferenciados:

- National Networks: supone el 85% de los ingresos de la compañía donde las partidas más importantes son los ingresos de la programación televisiva e ingresos derivados de venta de publicidad.

- International and others: representa el 15% de las ventas de la sociedad actualmente, destacando aquí, que los ingresos por publicidad tiene mucha menor presencia que en el segmento nacional. La mayor parte de los ingresos de esta sección provienen de Europa.

La sociedad se ha marcado como estrategias en el medio plazo mantener y mejorar su posición como una compañía relevante dentro del sector de programación y entretenimiento al poseer y operar algunas de las marcas y programas más populares y galardonados en televisión por cable. Como objetivos clave establece los siguientes:

- Desarrollo continuo de programación original de calidad: se establece como objetivo primordial el aumento de la distribución de canales y de audiencia mediante el incremento de sus canales de distribución tanto a nivel nacional como internacional así como potenciar la distribución a través de mayores canales de comunicación.

- Expansión internacional: La expansión más allá de EEUU la comenzó en el 2001 abriendo mercado en Canadá, y actualmente genera negocio en más de 140 países.

- Explotación de otras plataformas de distribución: con el cambio tecnológico que se ha producido en los últimos años en lo que a contenido audiovisual se refiere, AMC se ha ido adaptando a esta corriente. Se ha ido asegurando que sus contenidos puedan visualizarse desde otras plataformas más digitales como Netflix, Amazon Prime o iTunes.

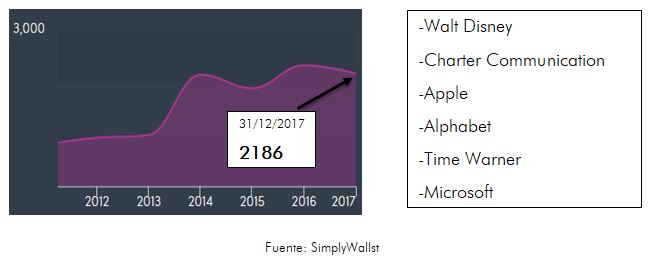

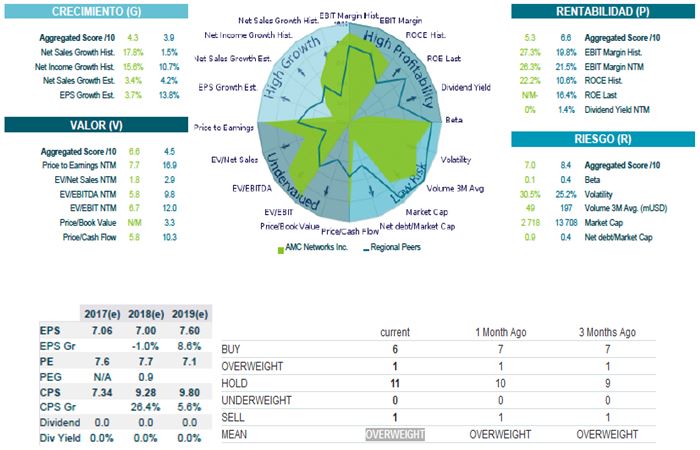

Fundamentales a 22/01/2018:

Estimación de analistas:

Razones para comprar:

- El sector de media y entretenimiento es uno de los sectores más beneficiados por la reforma fiscal de Trump. Con una presión fiscal entorno al 35% va a tener un efecto muy positivo en los beneficios de 2017 y 2018, esperándose para el año 2018 un incremento de los beneficios en el sector de un 20%. Para el caso de AMC se espera un crecimiento de los beneficios para este año 2017 del 48% en relación al año anterior.

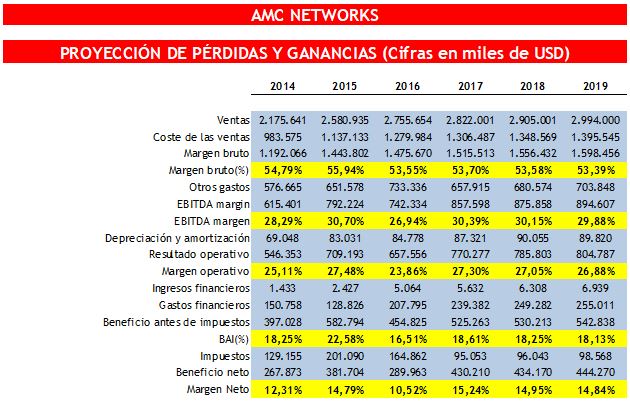

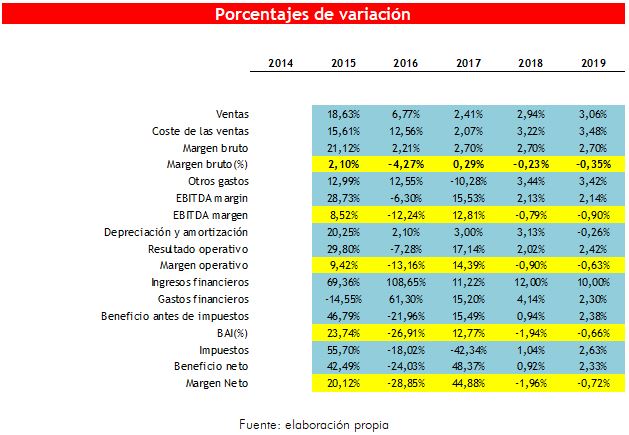

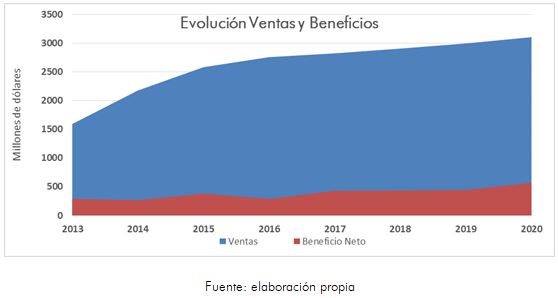

- En los últimos años AMC ha ido mejorando los márgenes de Margen Bruto, EBITDA, Beneficio Neto aunque de manera casi constante. La gestión empresarial ha ido marcando una serie de objetivos en costes enfocados a ir controlando los mismos para obtener unos márgenes constantes asegurando el negocio. Se ha ido controlado los gastos administrativos, depreciación, amortización y gastos salariales, lo que ha conseguido generar un margen operativo constante para los próximos años.

- La reducción de los márgenes y como consecuencia de ello la caída en bolsa de un 3.5% que ha tenido en el año 2017 se ha debido a una serie de gastos extraordinarios en el año 2016 que no ha tenido en años anteriores y que se espera que en los próximos años no llegue a esos niveles. Este tipo de gastos han sido principalmente los dedicados a operaciones no continuadas y fuera del ciclo de explotación de la empresa así como el reconocimiento de pérdidas de valor de activos tangibles e intangibles.

- Actualmente el PER de AMC se sitúa en 10.6x frente al 20.3x del sector, por lo que basándonos en este ratio la valoración sería que el valor está relativamente barato en relación a las demás del sector. Cabe dejar claro que el análisis no se puede basar solo en el múltiplo del PER, porque pecaríamos de simplistas y la valoración estaría sesgada.

- En los años más recientes la empresa ha tenido un equity negativo condicionado por la generación de los beneficios negativos en periodos anteriores a 2013. Pero el buen hacer de la empresa, que ha sabido cambiar esta dirección en 2015 y 2016, ha traído como consecuencia el equity positivo en estos años y con la esperanza de que se afiance en este buen comportamiento en los próximos años.

- A pesar del gran apalancamiento financiero de AMC, cuenta con un ratio de cobertura de intereses bastante óptimo en torno al 7x.

Datos a tener en cuenta:

- A pesar que la rentabilidad generada para el accionista (ROE cerca de 110%) es muy superior a la del sector que está en torno al 20%, esto supone un factor de riesgo a tener en cuenta. Este nivel de ROE se ha alcanzado por el gran apalancamiento que tiene AMC donde el ratio de apalancamiento se sitúa en 20x aunque se espera que para el año 2017 se reduzca a 15x, y por otro lado, el 95% de su activo está financiado con recursos ajenos.

- Esperamos que el crecimiento de las ventas en los próximos tres años crezca a una media del 3% anual mientras que se estima que el crecimiento en el sector sea del 5%.

- El rendimiento del negocio fuera de Europa y EEUU no está siendo todo lo positivo que esperaba la empresa, sobre todo en América Latina donde a día de hoy el beneficio operativo está siendo negativo. La empresa ha realizado una fuerte estrategia de inversiones en estos países de manera algo arriesgada debido a determinados factores de riesgo, tales como: Inestabilidad política; Regulaciones locales que afecten a restricciones al comercio; Diferentes niveles de protección a la propiedad industrial; Posible cambio de los gustos y preferencias del consumidos en las económicas emergentes.

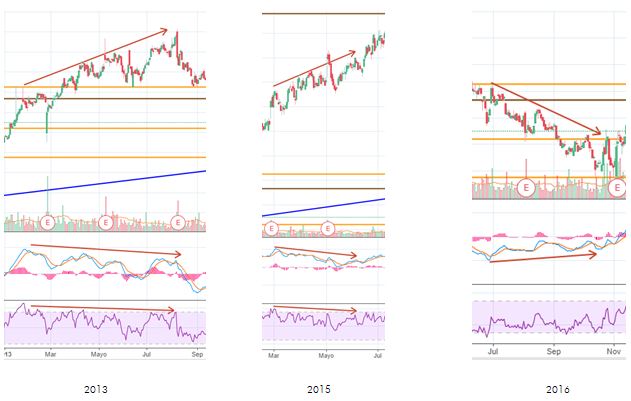

Timing Técnico:

AMCX la emisora de televisión por cable americana reluce desde la gran variedad de activos dentro del mercado de valores para ofrecernos un posible recorrido alcista a largo plazo. El recorrido de esta empresa comienza con su lanzamiento a bolsa en 2011, donde consigue encaminar un rally alcista de dos años. Es aquí en 2013 cuando abre una etapa de lateralidad alcanzando elevados picos alcistas y cuyas caídas están controladas por la fuerza compradora de los inversores. Tras el repunte de 2014 el valor entra en una espiral bajista llegando a caer un 31%, que posteriormente recupera tras la corrección por esa gran bajada, y sucesivamente, se da forma a lo que se conoce como un hombro cabeza hombro invertido, provocando el cambio de tendencia que se refleja en el grafico en el año 2015.

Tras el repunte a máximos de 2015 el valor comienza a descender, rompiendo la tendencia histórica alcista del valor, iniciando una tendencia bajista principal a largo plazo. Esta nueva tendencia bajista no recula hasta Octubre de 2016, que tras rebotar en mínimos vuelve a cargar hacia el crecimiento. Con inestabilidades en el valor comienza una montaña rusa, donde cabe destacar el doble suelo, que origino un cambio de tendencia retomando al tendencia alcista, sucesivamente tras tocar máximos cambia la dirección, llegando a caer en torno cayendo en torno a un 29%.

Tras Noviembre de 2017 comienza una etapa alcista, con sus respectivas correcciones, hasta la fecha actual. Por lo tanto el valor se encuentra en una proyección de crecimiento a futuro.

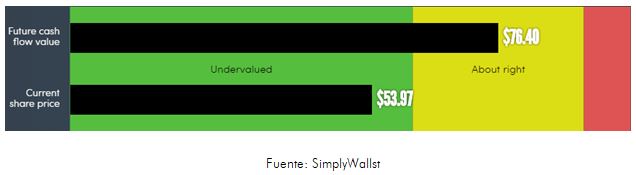

¿Por qué a futuro? Bueno, el valor se posiciona en los 53,97$. Hablamos de futuro, porque a corto plazo, el valor tiene dos caminos, uno de ellos es una posible dirección bajista rebotando en el soporte más próximo (caída del 4,8%). En cuanto el otro camino a corto, es el camino alcista que está logrando (crecimiento del 8,5%) llegando incluso a romper la ligera resistencia de 58,71$, y pudiendo crecer un 13%.

Una vez contemplado la visión general del valor, observaremos que nos dicen los indicadores. En cuanto al MACD, nuestra misión será buscar convergencias que puedan demostrar cómo actúa el valor en diferentes situaciones, el RSI en cambio nos advertirá como se encuentra el valor.

Estos tres recortes del gráfico anterioemente expuesto, hacen referencia a lo dicho, es decir, en las tres imágenes se muestran las divergencias detectadas por el MACD a lo largo de los últimos 5 años. La primera trata en 2013, cuando el valor se encuantra en una pequeña tendencia alcista, el MACD en cambio, tiene una perspectiva contraria siendo cada vez menor, al igual que el RSI. La segunda trata en 2015 que actúa de la misma manera que la anterior, y la última consta en 2016, donde la tendencia bajista es contraria a la tendencia alcista del indicador MACD. En esta fecha el RSI se mantiene con un ligero crecimiento, pero finaliza con una recuparión dejándolo cosntante, sin marcar esa ligera divergencias mostradas en las imágenes anteriores.

En cuanto a los indicadores a fecha actual se posicionan de tal manera, que las lineas móviles del MACD, están a punto de cruzarse hacia arriba dando una visión de compra. El RSI, en cambio se posiciona en los 53,68 puntos con dirección alcista, lo cual concluye que el valor no se encuentra sobrecalentado y con una dirección alcista, indicando una señal de compra.

Tras este análisis, creemos que el valor va a tener recorrido a largo plazo, ya que a corto muestra signo de crecimiento, pero al ser un valor en desarrollo tendremos que esperar a que demuestre su fuerza. Para este año se espera que el valor tenga una gran adaptación en el mercado, destacando por las numerosas producciones que tiene en proceso. A continuación observaremos la valoración esperada del activo, teniendo una estimación del crecimiento del 29%.

Por lo tanto concretamos una posición larga en esta empresa, para dar paso a una rentabilidad consistente que pueda crear un valor añadido a nuestra cartera, evitando así,las ponderaciones en valores sobrecalentados y aumentando la diversificación en sectores en crecimiento.

Por el Departamento de Análisis ASPAIN 11 Asesores Financieros EAFI

www.aspain11.com