Vamos a ver qué hará el Banco de Japón y cuándo podría ser, cómo afectaría al devenir del yen frente al euro, y otras cuestiones de interés para todo inversor en divisas, así como para los titulares de hipoteca multidivisas en yenes.

El pasado mes de junio les hablé acerca del rumor que había sobre si el Banco de Japón iba a retirar ya sus medidas de estímulo, hecho que de ser cierto tendría repercusión directa en el devenir del yen frente al euro y el resto de divisas. Les expliqué por qué yo era de la opinión que todo era falso y me parecía dicho rumor una tomadura de pelo:

“Es cierto que estos rumores podían incluso ganar fuerza con la reducción de las compras de bonos, pero es que esas medida iban encaminadas principalmente a fortalecer el mercado y no a preparar el terreno para el final de las medidas expansivas, de manera que mi opinión no varía, es un rumor pero no me lo creo. Además, Kuroda ya ha lidiado con rumores similares y en un contexto más propicio para que fuese una realidad, pero en estos momentos es casi imposible que una entidad como el BoJ acometa tal giro en su política monetaria, máxime si se conoce intrínsecamente cómo funciona y cuál es la filosofía de Kuroda. Y por si hubiera que añadir algo más, un contexto con la inflación paralizada que no crece, es de esperar que apuesten por el consumo privado como mecha que propague lo precios al alza en el medio plazo. Así pues, el BoJ seguirá apostando por las medidas de estímulo”.

Pues bien, finalmente se comprobó que el rumor era infundado, ninguna sorpresa en ese sentido.

Pero vayamos a la más rabiosa actualidad. Continúan las voces críticas con el Banco de Japón y su política monetaria. Y es que es una realidad que la economía nipona ha logrado recuperar el terreno suficiente como para que el BoJ comience a reducir su política de estímulos. No es ninguna broma este tema, ya que si los Bancos Centrales no hacen bien su trabajo y no tienen muy controlado el timming de sus medidas, el riesgo de nuevas burbujas es toda una realidad y con ello una nueva crisis.

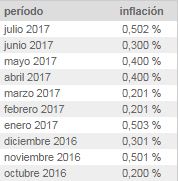

Tasa de inflación Japón

El crecimiento económico en Japón se aceleró al 4% el trimestre pasado y se ha mantenido por encima del 1% sobre una base anual desde el comienzo del año 2016. En cuanto a la inflación, el objetivo inicial era no entrar en una espiral deflacionista, pero todo sea dicho de paso, el objetivo del 2% se ha convertido en un gran problema. Tengan en cuenta que el Banco de Japón se comprometió a mantener su programa de compras de activos y control de la curva de rendimiento en su reunión del pasado mes de julio después de verse obligado a rebajar sus expectativas y previsiones por sexta vez acerca de cuándo se alcanzaría el objetivo del 2% de inflación y no olvidemos que cuando las medidas se introdujeron en abril del 2013, el gobernador Kuroda dio un plazo de sólo dos años. Por tanto, es evidente que no han estado a la altura de las circunstancias.

Inflación últimos meses

Inflación últimos años

¿Y cuándo podríamos ver al BoJ empezar a reducir su programa de compra de bonos? Hay dos escenarios:

– Si Kuroda recibe un segundo mandato al frente del Banco de Japón: abril o mayo del 2018.

– Si Kuroda es reemplazado: a finales del 2017.

Pero qué repercusiones tendría en el yen todo esto? La idea es que si el Banco de Japón retira sus medidas de estímulo el yen se fortalecerá, si no lo hace seguirá débil, y si las retira pero de manera muy lenta y progresiva la divisa nipona se apreciará sin ser nada del otro mundo.

En lo referente al carácter de activo refugio o defensivo por parte del yen, es cierto que junto con el franco suizo actúan así en tiempos de turbulencias económicas y de incertidumbres. En ese contexto la divisa nipona, debido a su volatilidad relativa, recibe un importante flujo de capital proveniente de la renta variable, haciendo que se fortalezca. Es por ello que el BoJ siempre ha tenido la obsesión de limitar en la medida de sus posibilidades las excesivas fluctuaciones de su moneda de cara a mantenerla dentro de un rango de movimiento más o menos estrecho.

Centrémonos en el euro frente al yen (eur/jpy), ya que los titulares de hipotecas multidivisa en yenes siguen muy de cerca la evolución de este mercado, les interesa que la divisa comunitaria se aprecie frente a la divisa asiática, es decir, que suba eur/jpy.

¿Y por qué está alcista Eur/Jpy? Tres motivos de peso:

- El hecho de que Mario Draghi esté mentalizando a los mercados de que el final del QE está cerca, favorece al euro.

- La política monetaria del Banco de Japón.

El 22 de diciembre del 2016, en respuesta a la pregunta de un lector de mi blog, en “comentarios”, expuse que los tres objetivos de la subida en eur/jpy eran 124,73 129,50 y 134. Por el momento, ha alcanzado los dos primeros y tiene todavía vigente el tercero de 134.

Así pues, y resumiendo, el euro está fuerte porque se espera que el BCE empiece a poner punto y final a su programa QE a primeros del 2018; el yen está débil porque eso mismo que va a hacer el BCE no se espera que aún lo haga el BoJ; Estos dos argumento macro son el motor de las subidas en eur/jpy desde el pasado mes de abril y no sería ilógico que pudiéramos ver algunas caídas si las tensiones entre USA y Corea del Norte se acrecietan dado el carácter refugio del yen.

Ismael de la Cruz

ismaeldelacruz.es

wisetrend.es