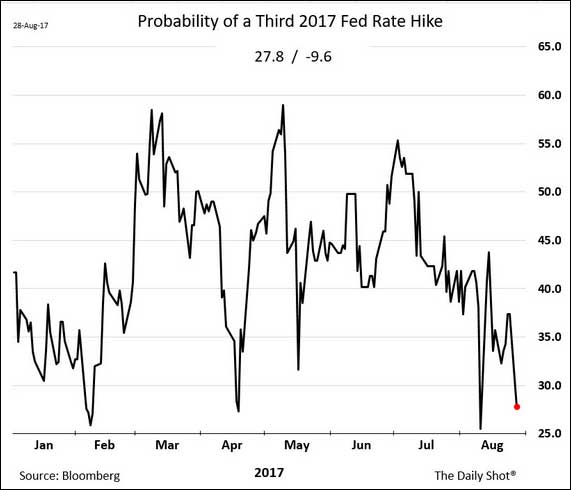

Una vez analizadas las declaraciones y comunicados emitidos por los banqueros centrales la semana pasada desde Jackson Hole, y observando la evolución económica y de inflación, los expertos posponen sus expectativas de subidas de tipos.

Concretamente, ahora menos del 30% de expertos espera que la FED suba tipos de nuevo en 2017, frente a algo más del 50% de hace pocas semanas.

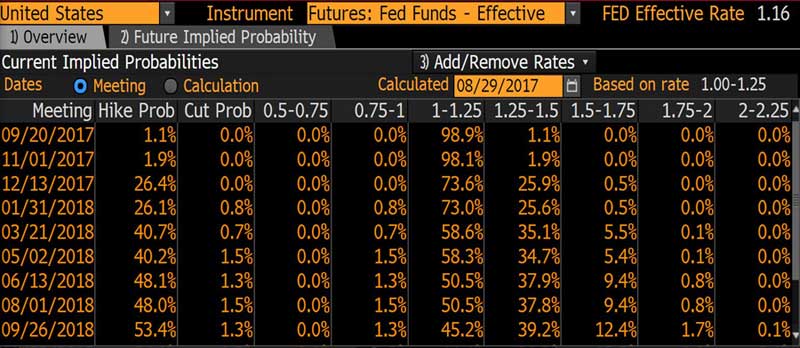

El mercado descuenta la próxima subida de tipos de interés con tibieza y con un porcentaje inferior al 50% en cada una de las próximas 8 reuniones. Sólo supera ese porcentaje la expectativa de subidas de la reunión de septiembre de 2018.

La FED tiene dificultades para continuar con las subidas de tipos, la data dependencia no lo aconseja, y está preparando el terreno para comenzar a reducir el tamaño de su grueso balance, cercano a los $4.5 Billones -trillion-, reduciendo títulos del Tesoro y Mortgage-Backed-Secutiries, MBS, o títulos de deuda con garantía hipotecaria.

Los detalles de la dieta de adelgazamiento previsiblemente se harán públicos en la reunión del FOMC de septiembre, se estima que la reducción será lenta y gradual a ritmos estimados entre los 10.000 y 40.000 millones de dólares al mes.

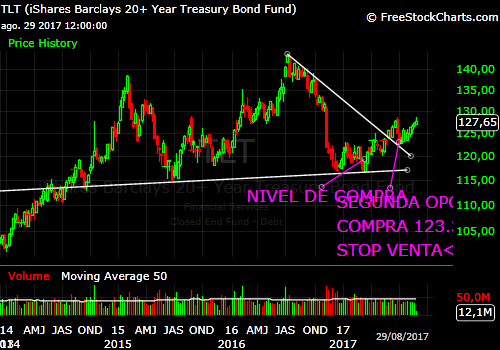

Será interesante enfocar la atención sobre el comportamiento del mercado de Renta Fija USA una vez que la FED se convierta en vendedor neto de títulos. De momento, los bonos USA continúan subiendo de precios, en un proceso de rebote técnico de medio plazo que ha permitido a nuestros suscriptores capturar íntegramente vía el ETF con símbolo TLT …

TLT semana

… con implicaciones futuras (reservado suscriptores) de máxima relevancia para el conjunto de mercados financieros.

T-BOND semana

El posicionamiento de los inversores mostrando “over crowded trades” o inclinación extremada apostando en una dirección de manera mayoritaria, sobre los bonos o el Dólar es también un factor relevante y con implicaciones de mercado que esperamos capitalizar adecuadamente mediante las estrategias recientemente sugeridas y otras en ciernes que pronto serán publicadas.

El impacto en los mercados de deuda soberana, analizadas las condiciones actuales junto con la pronta retirada de la FED, se extenderá a distintas áreas de los mercados de renta fija. Los bonos de baja calificación y más aún los bonos basura podrían ser los primeros en comenzar a descontar un escenario más adverso.

ETF BONOS BASURA USA -JNK-, diario

En este entorno de calma ante la esperada ralentización del proceso de subida de tipos de interés oficiales y haciendo caso omiso a las provocaciones de Corea del Norte, las bolsas consiguieron rebotar en la sesión de ayer arrastradas por el sector tecnológico.

La leve tensión generada por la ofensa de Kim-Jong-Un, invitó a los inversores a elevar la cautela y comenzaron la sesión con ventas y caídas en la apertura, en un movimiento bajista técnicamente peligroso para los índices por su cercanía a referencias de control, algunas ligeramente perforadas.

A pocos minutos de una apertura en hueco bajista de los principales índices, apareció esa mano negra apuntaladora que nuevamente intervino el proceso normal de formación de precios y comenzó un fuerte rally intradiario suficiente para llevar a los índices a cerrar en positivo.

El Dow Jones de Industriales llegó a caer 135 puntos en la apertura y finalmente cerró en 21.865 tras ganar 187 puntos desde mínimos y finalizar con un positivo +0.26%. El S&P500 sumó un +0.08% y el Nasdaq + 0.3%

S&P500, 60 minutos

Las perspectivas técnicas tras el rebote de ayer no han variado, presumiblemente el mercado consiguió zafarse de perforar referencias técnicas ayudado por la política de reflación de activos que viene actuando años con ese disimulo característico pero también atendiendo a la incidencia que suele presentar la consistente pauta de fin de mes sobre las cotizaciones. Pauta e implicaciones explicados en distintos posts.

S&P500, diario

El mercado comenzó una corrección interna el pasado mes de abril y en sintonía con el tradicional periodo “sell in may and go away“. La corrección de internos y rotación sectorial, sin embargo, aun no se ha trasladado a la cotización de los índices que , como se puede observar en los gráficos, cotizan en los mismos niveles que estaban el pasado mes de mayo y han consumido más tiempo que precio al desplegar un desplazamiento lateral errático y con visos de ser completado en próximas sesiones.

NASDAQ-100 diario

Los índices cotizan en zona de máximos mientras que los valores que los conforman no. Sólo un 45% de los valores del NYSE cotiza sobre su media móvil de 50 sesiones o el 57.2% sobre sus respectivas medias móviles de 200 sesiones. Los famosos y pesados valores FAANG han sido responsables de alrededor del 45% de las subidas de los índices en 2017 y presentan unos niveles de sobre valoración y agotamiento técnico dignos de consideración.

El disimulo de las autoridades al cometer sus tropelías apuntaladoras, arrestando la libre formación de precios bajo la excusa de la política de reflación de activos, continuará llevando al “ganado” (grueso de inversores) al borde del precipicio hasta que decidan retirarse y dejar a todo el mundo despeñarse al vacío.

También digno de mención es el comportamiento de las autoridades europeas respecto de la operación “ROBO” del Banco Popular. La Junta Única de Resolución (JUR) se ha negado de nuevo la semana pasada a hacer público, ni siquiera de forma parcial, el informe de Deloitte sobre el cual se decidió en junio la resolución del Banco Popular.

La decisión de expropiar sin indemnización los derechos de los accionistas y de otros acreedores del banco, parece estuvo encaminada a salvar los intereses de un gran banco con serias dificultades ante el impacto del BREXIT o de la situación económica en Brasil, dos de sus principales focos de negocio, el Banco Santander, vean noticia.

La confiscación de bienes privados es absolutamente contraria e implícitamente prohibida por el artículo 33.3 de la Constitución española. El JUR, el Banco Santander y en general la connivencia de distintas autoridades, han arruinado a cerca de 300.000 accionistas con el único fin de ayudar al Banco Santander, según parece y confirma el secretismo de las autoridades con su rechazo a hacer público un informe cuyo contenido es esencial y podría explicar o al menos consolar a los inversores hurtados!!!

El IBEX continúa desarrollando la corrección iniciada desde los máximos del pasado día 8 de mayo, un proceso sin visos de haber concluido y cuya continuidad es el escenario aún más probable tras la ruptura de referencias técnicas de la sesión de ayer.

IBEX-35, diario

Las perspectivas de corto y especialmente las de medio plazo continúan siendo realmente interesantes.

Antonio Iruzubieta

www.antonioiruzubieta.com – Información en cefauno@gmail.com