La temporada de resultados empresariales del segundo trimestre del año avanza en línea con las estimaciones, aunque algo menos fuerte de lo pronosticado y por debajo también de los beneficios del primer trimestre.

Una noticia empresarial llamativa, por su baja divulgación y nulo impacto, ha sido protagonizada por el gigante de coches General Motors, anunciando una contracción importante del 42% en sus beneficios del segundo trimestre, después de que la compañía comenzase los preparativos, estimados en cerca de $1.000 millones, para salir de mercados europeos y ciertos emergentes.

La marcha del sector autos no es sorpresa para nuestros lectores. La creación de un subprime en el mercado de autos, liderada por la división USA del Banco Santander, reciente aumento de la morosidad, anticipación artificial de demanda, caída del crédito, caída de las ventas, aumento de inventarios… son algunos de los factores anticipados y que explican la adversa coyuntura actual.

Desde que se conoció la noticia, el impacto en la cotización del valor está siendo marginal con leves ventas y caída del 2.5%. El conjunto del mercado ha continuado al alza, haciendo caso omiso a la compleja realidad de uno de los sectores que más ha contribuido en la recuperación de la economía desde 2009.

De hecho, los índices USA ayer consiguieron cerrar de nuevo en zona de máximos históricos, continuando con una pauta técnica lenta que ha deprimido las lecturas de volatilidad hasta mínimos desde 1993, y baja de participación.

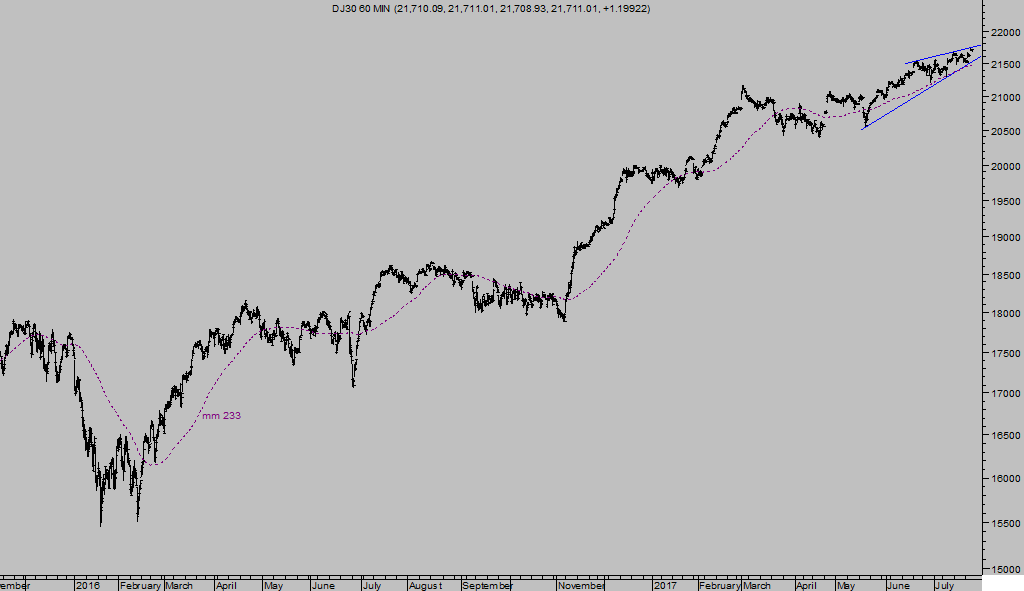

DOW JONES 60 minutos

El nuevo y ligero asalto a máximos se produjo después de conocerse las decisiones de la Reserva Federal.

Ayer concluyó la reunión del FOMC, Comité de Mercados Abiertos de la FED, vean comunicado, cumpliendo con las expectativas de los expertos y con el guión data-dependiente de las autoridades. No hubo cambio en los tipos de interés pero si advertencias respecto el inicio de la reducción del balance, que comenzará “relativamente pronto”.

- In view of realized and expected labor market conditions and inflation, the Committee decided to maintain the target range for the federal funds rate at 1 to 1-1/4 percent”

- “The Committee expects that economic conditions will evolve in a manner that will warrant gradual increases in the federal funds rate; the federal funds rate is likely to remain, for some time, below levels that are expected to prevail in the longer run”.

- “the Committee is maintaining its existing policy of reinvesting principal payments from its holdings of agency debt and agency mortgage-backed securities in agency mortgage-backed securities and of rolling over maturing Treasury securities at auction. The Committee expects to begin implementing its balance sheet normalization program relatively soon“

El balance de la FED alcanzaba a principios de mes la mareante cifra de $4.476 Billones, Trillion, e intentarán a retirar la reinversión de dividendos tan prono como sea posible.

Mientras que la evolución de datos macro, de los que depende la política monetaria, no recomienden continuar subiendo tipos, la FED aprovecha para lanzar ánimos al mercado afirmando que la eventual subida de tipos será gradual y los tipos permanecerán bajos por tiempo prolongado.

Los inversores “compraron” la idea FedSpeak de tipos bajos por largo tiempo y decidieron comprar, una de las razones detrás del ligero repunte de los índices ayer.

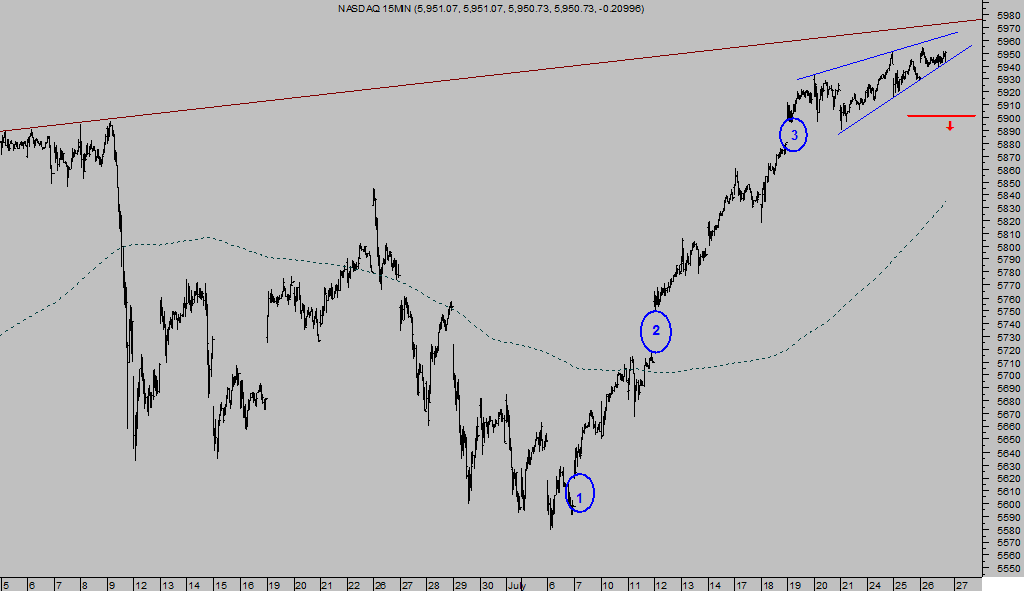

NASDAQ-100, 15 minutos

Las pautas técnicas de los principales índices USA presentan una imagen similar -cuñas ascendentes- típicas de agotamiento de pauta. En este sentido, vigilamos de cerca su evolución con el fin de detectar el momento de mayor peligro, intentando situarnos en niveles… (reservado suscriptores)… óptimos para operar

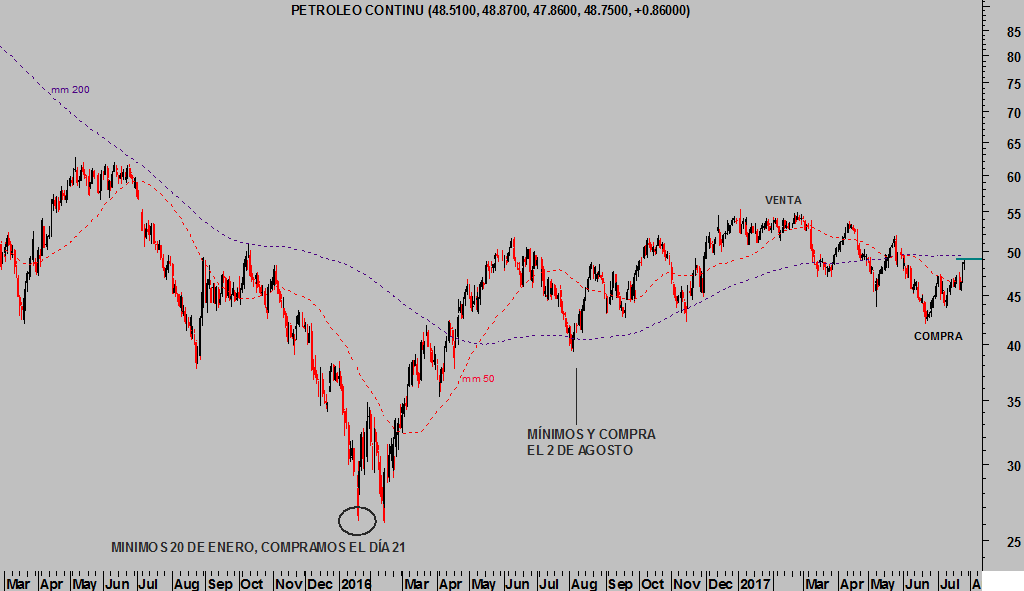

Otro determinante de las alzas de la sesión de ayer fue quizá la recuperación del precio del crudo, anticipada en recientes posts con antelación suficiente para preparar estrategias orientadas a capitalizar el escenario más probable.

WEST TEXAS, diario

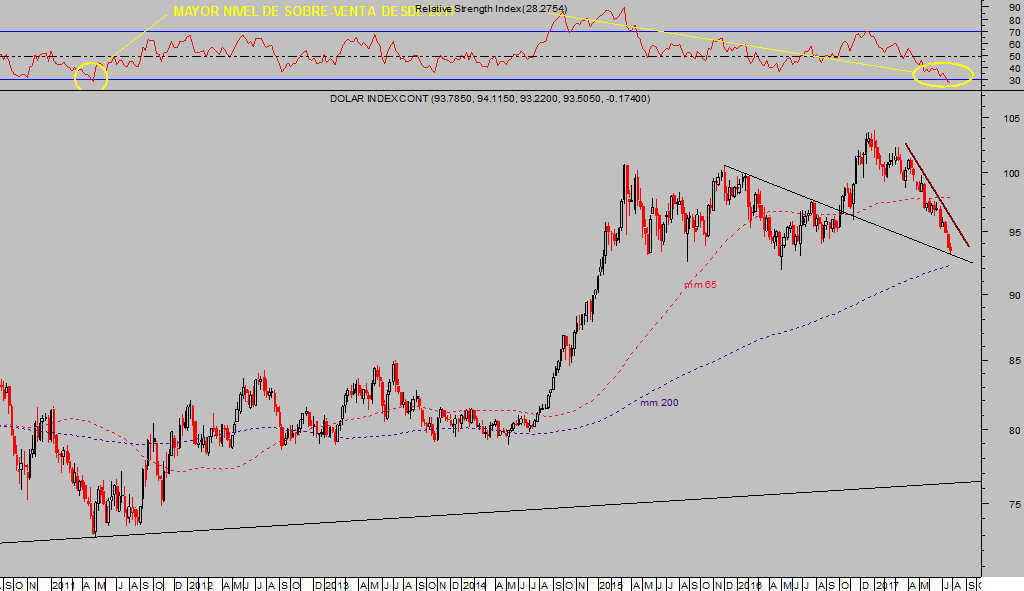

El comportamiento del Dólar, tras haber cedido alrededor de un 12% en el transcurso del año, presenta también una imagen ´tecnica y posicionamiento de inversores -COT- de gran interés para el desarrollo de estrategias.

DOLAR INDEX, semana

Con el mes de agosto a sólo 3 sesiones de contratación, se atisba un escenario de oportunidades excelente para transitar un periodo usualmente convulso en los mercados y rentabilizar las posibilidades en un entorno de riesgo bajo y realmente controlado.

Antonio Iruzubieta

www.antonioiruzubieta.com – Información en cefauno@gmail.com