Con el proceso de normalización monetaria de los bancos centrales, la inversión en renta fija plantea a los gestores crecientes dificultades ante el elevado volumen de activos que ya cotizan con rentabilidad negativa. En la deuda soberana de la zona euro, ya hay más de 4,6 billones de euros en bonos soberanos con rentabilidad inferior a cero, resultado de un programa de compras del BCE que comenzó en marzo de 2015 y que asciende ya a los 980.495 millones de euros.

Esa caída en picado de las rentabilidades fue en paralelo con el alza de los precios de los activos de deuda, provocando importantes ganancias para los inversores, y en contraste con el pobre resultado de la renta variable. Como ejemplo cabe mencionar que quien invirtiera en 2016 en un bono español a diez años en Enero ganó el 9%, frente al 10% de pérdida para el Ibex.

Sin embargo, nos encontramos ante el principio del fin de este contexto, ya que parece claro que el BCE procederá durante este año 2017 a retirar de forma progresiva los estímulos y que en 2018 comenzará a subir los tipos de interés.

En la renta fija cabe diferenciar dos vías de inversión: mantener los bonos a vencimiento o negociar con ellos en el mercado secundario. La primera busca recibir regularmente un cupón (cuanto más alto, más riesgo suele implicar) y al término recuperar la inversión inicial. En la segunda, el bonista busca una revalorización del precio de la deuda y cobrar su cupón como si fuera un dividendo.

Con las expectativas de subidas en la yield de los bonos no parece que la segunda opción sea interesante, puesto que el precio de los bonos bajará, es por ello que, los inversores deben intentar buscar oportunidades en el mercado de deuda que le generen retornos interesantes.

A continuación, veremos algunas de las opciones más atractivas en el mercado que pueden ser interesantes en el contexto de subida de tipos en el que nos encontramos:

Deuda financiera: La deuda emitida por los bancos es la favorita de los inversores por diversos motivos. En primer lugar, las entidades salen del largo periodo de crisis con una posición financiera más solvente. En segundo lugar, el sector bancario se ve directamente beneficiado por las subidas de tipos presumibles en Europa (y la ya real subida en EEUU).

Estos dos factores combinados permiten a los inversores asumir mayores riesgos comprando deuda de la Banca en forma de deuda subordinada (antepenúltima en el orden de cobro). En lo que va de ejercicio, la nueva deuda subordinada emitida por los bancos se ha revalorizado hasta en un 5% y creemos que aún tienen más recorrido.

‘High yield’: Otra alternativa son los bonos llamados “high yield”. Los inversores a la caza de altos retornos buscan compañías con peor calificación crediticia persiguiendo cupones atractivos capaces de esquivar el impacto de las subidas de tipos. Un informe elaborado por la gestora de JPMorgan apunta a la baja correlación entre el alza del precio del dinero y la rentabilidad de la deuda high yield. Es por ello por lo que estos productos pueden ser una buena alternativa en el contexto actual.

Con objeto de contener los riesgos, los expertos recomiendan ceñirse a la deuda de los escalones altos, entre Ba1 y Ba3 para Moody’s, BB+ y BB- para S&P y para Fitch.

Ligados a la inflación: Otro producto interesante son los bonos ligados a la inflación. Estos bonos han sido utilizados típicamente por los gestores de planes de pensiones por estar muy alineados con el objetivos de sus clientes que buscan evitar perder poder adquisitivo.

Estos bonos pueden ser muy atractivos en el contexto actual de subida de precios. Ofrecen un cupón fijo y, además, añaden al nominal la inflación correspondiente a cada periodo. La inflación va aparejada a subidas de tipos de interés, por lo que estos productos, que se ven beneficiados por la inflación son una buena alternativa en el contexto actual.

El riesgo de estos bonos es que al tener un cupón fijo, si el precio del dinero se eleva demasiado, la inversión sufrirá. En EEUU han experimentado una fuerte demanda por lo que su potencial de crecimiento es menor mientras que en Europa aún tienen mucho margen, razón por la cual se han convertido en una alternativa con alto potencial.

Cupón flotante: Si antes mencionábamos que los bonos indexados a la inflación tienen como desventaja que ofrecen un cupón fijo, tenemos otras alternativas, como es el caso de los bonos flotantes, que ofrecen un cupón variable, normalmente indexado a un índice como el libor o el euribor. Este tipo de bonos se convierten en la estrategia predominante cuando los mercados descuentan subidas de tipos de interés.

En 2016, estos bonos fueron muy atractivos ya que pocos descontaban que la FED aceleraría su proceso de normalización. Ahora llega el turno de comprar estos bonos en Europa descontando la decisión del BCE de acabar con el programa de QE y comenzar la subida de tipos.

Deuda emergente: Si analizamos el mercado de renta fija por zona geográfica, encontramos oportunidades de inversión en deuda con altas rentabilidades en los países emergentes, especialmente en la zona de Latinoamérica. Lógicamente, esta inversión puede conllevar un riesgo muy alto por lo que habrá que ser selectivos invirtiendo solo en bonos soberanos o empresas muy solventes, pero es una alternativa a tener en cuenta si se quiere batir las rentabilidades que ofrecen los mercados desarrollados.

En cuanto a la decisión de comprar bonos en divisa local o en dólares, surge una buena oportunidad de ganancia invirtiendo en divisa local ya que tras el rally del dólar que sucedió a la elección de Donald Trump como presidente en EEUU es de esperar que se tome un descanso y consolide antes de nuevas subidas.

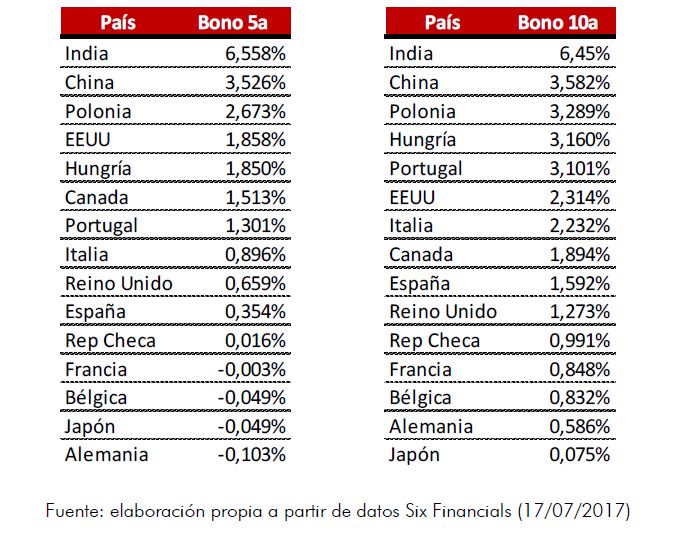

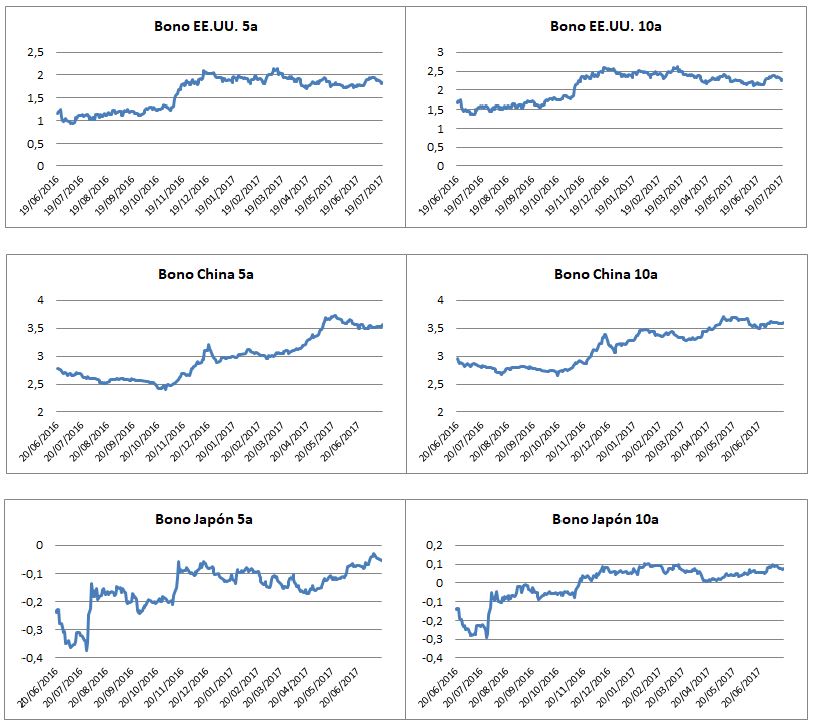

A continuación, con el fin de plasmar la situación actual en el mercado de bonos del estado, presentamos una relación con los países más importantes a nivel global con sus respectivas rentabilidades de bonos a 5 y 10 años, ordenados de mayor a menor:

Como se muestra en el cuadro, el país que más alta rentabilidad ofrece en sus bonos es India y China, seguidos de Polonia, tanto a 5 como a 10 años. India presenta rentabilidades atractivas, pero hay que ser consciente del riesgo que entraña el país en términos institucionales. La deuda corporativa podría ser una opción en este país como veremos más adelante. En el caso de la potencia asiática, puede posicionarse como una alternativa atractiva de inversión debido a la estabilidad del país, el cual ha presentado datos positivos en cuanto a la evolución de su PIB y la producción industrial durante esta semana, reafirmando la estabilidad de su economía, donde el único riesgo a tener en cuenta en sus bonos sería la fluctuación de su divisa si se comprara en su moneda local.

En cuanto a Polonia, hemos incluido en el análisis a tres países de Europa del este, ya que en un reciente comentario realizado por Bloomberg y BlackRock, esta región se presenta como posible opción de inversión debido a los buenos datos fundamentales que presentan actualmente estos países con altas expectativas de crecimiento, y ligados a la evolución del euro con monedas locales estables. De hecho, la rentabilidad de la deuda en moneda local de Polonia y Hungría han aumentado un 6.7% en el último cuatrimestre, debido en parte al mensaje del BCE donde pretenden reducir los estímulos de cara al próximo año.

Las economías de Europa del este han crecido un 2.85% durante los cuatro primeros meses del 2017, acelerando el ritmo que se venía mostrando en los últimos períodos. Acompañadas de una notable reducción del desempleo, a niveles de comienzos del s. XXI, y una inflación controlada con aumento en los salarios, podría inclinar a los inversores a buscar vías de inversión en estos países para un futuro.

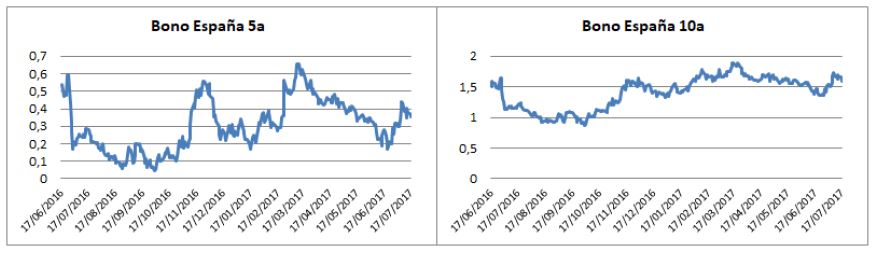

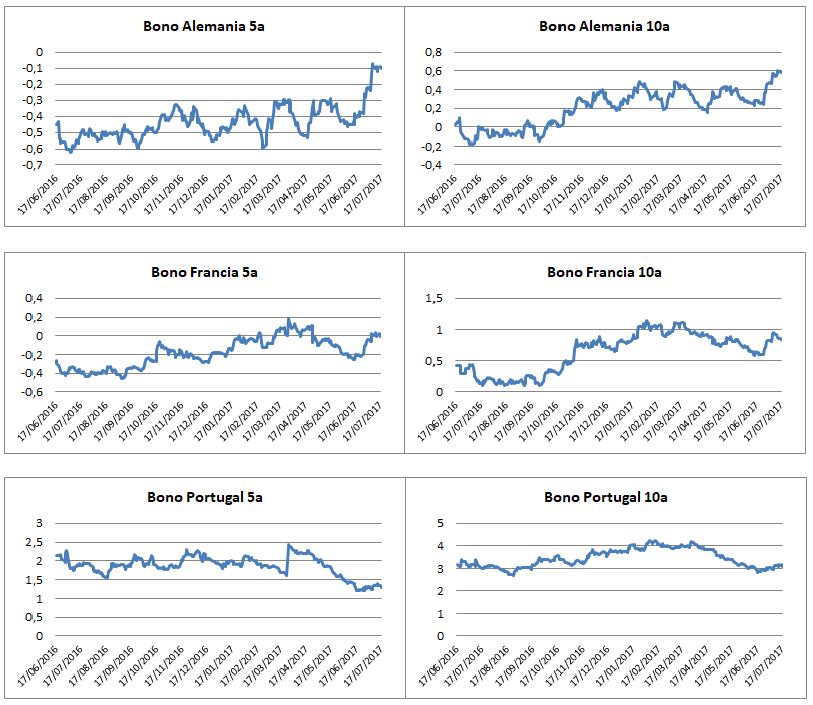

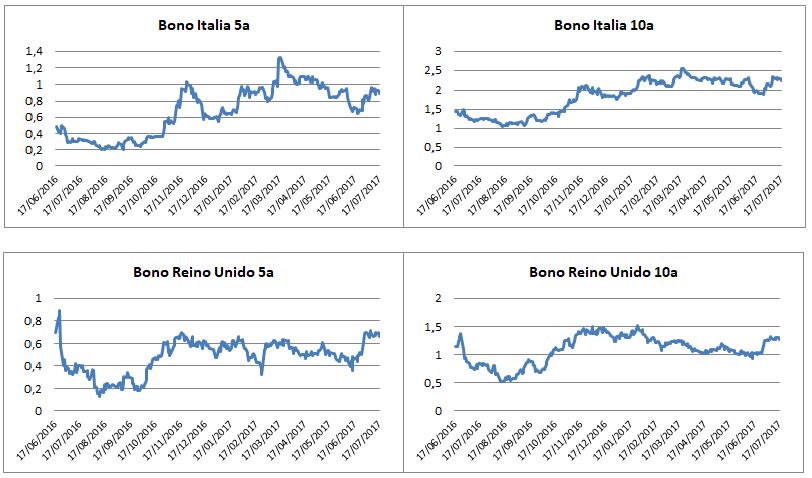

Dentro de los países europeos occidentales, destaca la rentabilidad de los bonos portugueses, pudiendo ser una vía de inversión atractiva por varios motivos: comparado con el resto de países es el que más rentabilidad ofrece, y no creemos que Portugal presente riesgos en el horizonte que puedan desestabilizar su economía de forma aislada, es decir, en el caso de sufrir dificultades, es posible que éstas se dieran también en el resto de países europeos. Vamos a presentar la evolución en el último año de la rentabilidad que ofrecen los bonos de los países más representativos.

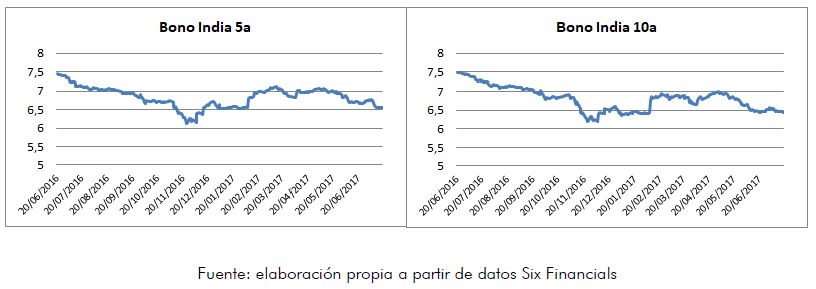

En vista a la evolución de las rentabilidades de los bonos en el último año, el bono de India podría ser objeto de negociación, sin dejar que llegue a vencimiento, persiguiendo un alza en los precios. Como hemos comentado anteriormente, el Bono de Portugal al igual que el de China puede ser atractivo para madurar a vencimiento, percibiendo una buena rentabilidad con una duración no muy elevada. Un dato a destacar es la estabilidad del Bono del Reino Unido tanto a 5 como a 10 años. Tras la decisión del Brexit el pasado verano, aun no se conoce de forma definitiva como va a ser la salida, ni qué consecuencias traerá para el país, por lo que los inversores de renta fija en el pais se encuentran expectantes y cautelosos.

En vista del poco atractivo de los Bonos de deuda del Estado como vía de inversión en renta fija actualmente, otros activos se presentan como alternativas viables, aunque se deberá asumir un riesgo mayor.

En un ambiente global de tipos de interes bajos en general, la deuda corporativa emergente surje como via de inversión con un potencial de rentabilidad alto y una duración reducida. Según palabras de Karine Jesiolowsky, experta en Renta Fija de Union Bancaire Privée, la deuda corporativa emergente logra mejores ratios de riesgo ajustado que los bonos soberanos, con un potencial de rentabilidad mayor y menos volatilidad. Si bien es cierto, para invertir en este tipo de compañias mediante sus emisiones de deuda, es recomendable hacerlo en dólares, ya que la divisa local puede sufrir alteraciones notables que arruinen la rentabilidad del propio bono.

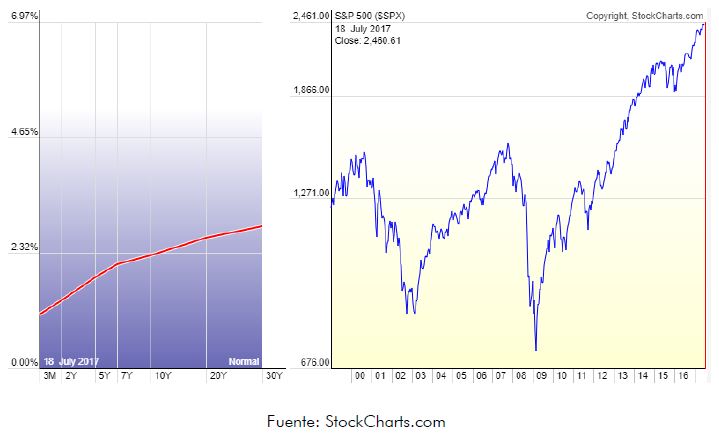

Actualmente, con un S&P 500 en máximos históricos, la curva de tipos se encuentra con signo positivo, pero podemos apreciar indicios de un ligero aplanamiento para los próximos años, anticipando cierta ralentización e incluso recortes del crecimiento global. Es por ello por lo que consideramos que el mercado de Renta Fija se encuentra caro en términos generales, aunque podemos encontrar oportunidades alejadas de los productos más convencionales.

Centrándonos en las perspectivas de futuro, la futura subida de tipos en EEUU y la reducción de estímulos en la Eurozona tendrán su influencia en los mercados, incluyendo a la renta fija. En la agenda de la FED se encuentra comenzar con la normalización del balance en torno a Septiembre. Tras esto, la tasa de reinversión en bonos del Tesoro se reducirá progresivamente cada trimestre. En Europa, el endurecimiento del BCE eliminará una parte de incertidumbre y puede proporcionar apoyo a corto plazo, volviendo a situar el mercado de renta fija atractivo de cara al año que viene.

Por el Departamento de Análisis ASPAIN 11 Asesores Financieros EAFI

www.aspain11.com