La liquidez no manda. De hecho, creo que la liquidez es la clase de activo menos atractiva en estos momentos y la mayor parte de las asignaciones estratégicas de activos deberían evitarla. Qué duda cabe de que muchas clases de activos están caras en estos momentos, pero diría que ninguna tanto como la liquidez. Para demostrarlo, lanzo una simple pregunta: “¿Es aceptable que una institución pública reduzca el nivel de vida de una población durante una década o más?” Esta pregunta se dirige a los grandes bancos centrales del mundo: la Reserva Federal, el Banco Central Europeo, el Banco de Japón y el Banco de Inglaterra, entre otros. Me gustaría dejar claro que tengo a estas instituciones en alta estima por su respuesta rápida y contundente a la crisis financiera mundial de 2008, que sin duda atajó una deriva aún más grave. Sin embargo, ha pasado casi una década y cabe preguntarse si los tipos de interés deben seguir en niveles de emergencia. Los responsables de los bancos centrales podrían replicar: “¿Por qué no? ¿Cuál es el problema? La teoría económica advierte de que unos tipos de interés demasiado bajos pueden provocar inflación a largo plazo, y si apenas se aprecian señales de exceso de inflación, ¿por qué habría que subir los tipos?”

El problema de los tipos de interés muy bajos

La razón es que los tipos de interés bajos tienen otras consecuencias. Una de ellas, involuntaria y que he observado durante los últimos años, es que un periodo prolongado de tipos de interés muy bajos parece influir en el comportamiento de los inversores.

Obviamente, todos somos libres para elegir cuánto gastamos y cuánto ahorramos. Si la rentabilidad del ahorro es baja, entonces generalmente optamos por gastar. De hecho, podríamos incluso optar por endeudarnos en lugar de gastar, al igual que las empresas (para aumentar su producción), lo que mejora el crecimiento económico a corto plazo. La idea que llevó a los bancos a adoptar las medidas de emergencia en 2008 fue, por supuesto, conseguir que el dinero depositado en el banco no creciera al mismo ritmo que la inflación, para así animarnos a gastar ya.

Esta decisión de gastar o ahorrar, y he aquí el quid de la cuestión, crea un vínculo entre la tasa de inflación y el tipo de interés. El tipo de interés real (el tipo de interés menos la tasa de inflación) debe ser positivo para preservar el poder adquisitivo futuro. Cada día que pasa en territorio negativo, se reduce la cantidad de bienes que nuestro dinero puede comprar, lo que se puede sobrellevar durante periodos cortos, pero no durante periodos largos. Llevamos ya casi diez años de tipos de interés reales negativos en las naciones occidentales y el efecto acumulado ha supuesto un perjuicio real para el poder adquisitivo.

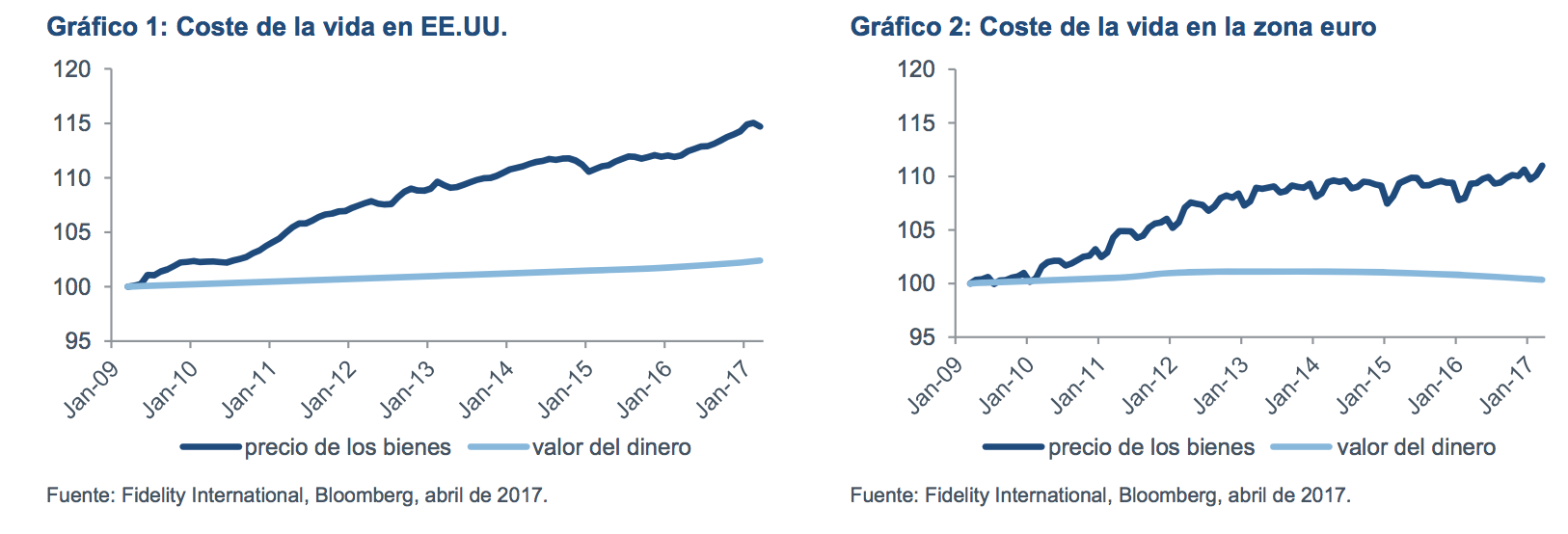

En EE. UU., lo que en enero de 2009 costaba 100 dólares, ahora cuesta 116, pero 100 dólares en el banco apenas han crecido hasta 101 dólares.

En Gran Bretaña, lo que en enero de 2009 costaba 100 libras, ahora cuesta 119, pero 100 libras en el banco apenas han crecido hasta 104 dólares.

En la zona euro, lo que en enero de 2009 costaba 100 dólares, ahora cuesta 111, pero 100 euros en el banco siguen siendo 100 euros, ocho años y medio más tarde.Los niveles de vida se han visto afectados

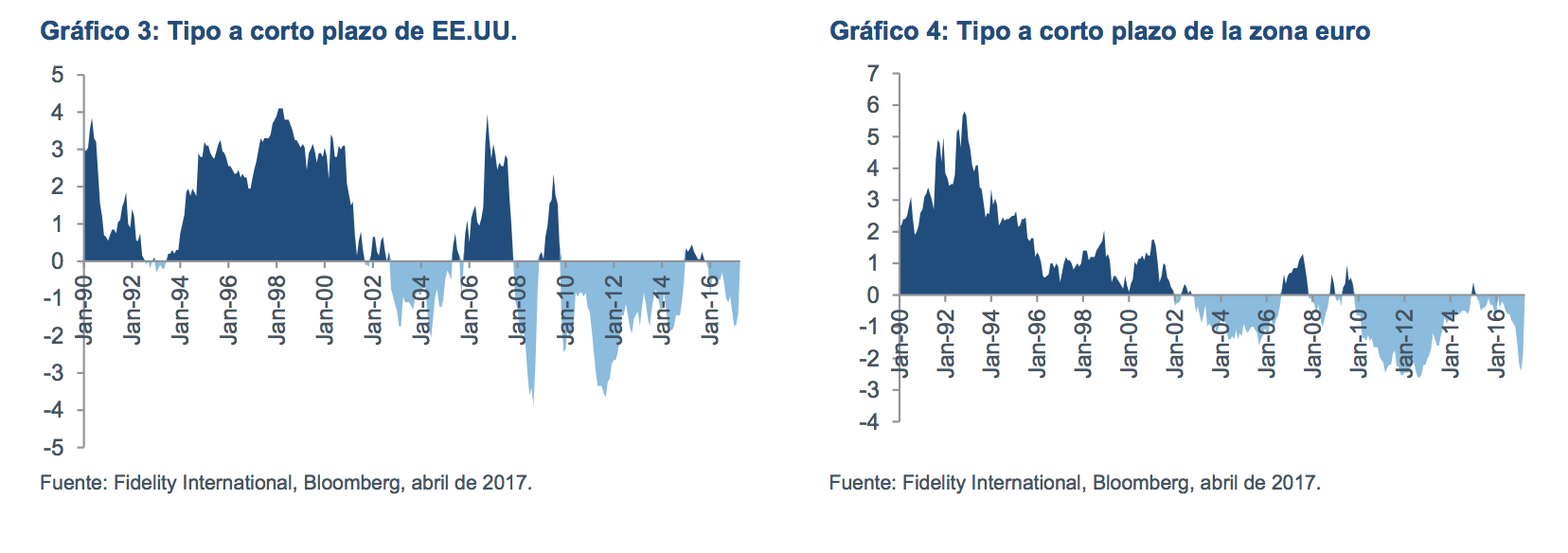

Estamos, pues, ante una situación extrema. Los modelos económicos convencionales prevén que el tipo de interés se acerque a la tasa nominal de crecimiento económico a largo plazo. El crecimiento económico puede descomponerse en una tasa de inflación y una tasa real de crecimiento económico, que se cifra en torno al 2-2,5%. Eso significa que el tipo de interés real debería rondar normalmente el 2%. Eso está muy por encima de las tasas de interés reales cada vez más negativas de la actualidad.

En EE.UU., el tipo de interés real es del -1,4%.

En el Reino Unido, el tipo de interés real es del -2,0%. En Europa, el tipo de interés real es del -2,3%.

Nunca antes habían estado tan bajos los tipos reales a corto plazo, tanto como un 4% o un 5% por debajo de los niveles típicos. Y nunca antes la permanencia en niveles negativos se había acercado ni de lejos a los casi 9 años —y subiendo— del ciclo actual.

Los tipos reales nunca han estado tan bajos y durante tanto tiempo

La búsqueda de rendimientos de los inversores, desmenuzada

Posiblemente, si la decisión fuera gastar o meter el dinero en el banco, las personas gastarían cuando los tipos de interés reales son tan bajos, pero lo cierto es que existen muchos activos para invertir. Dado que todos suponen más riesgo que una imposición a plazo fijo, y los inversores demandan recompensas por asumir riesgos, se espera que las rentabilidades de esos activos sean superiores al tipo de interés. Por lo tanto, como la gente trata de mantener su poder adquisitivo, en lugar de ahorrar menos están invirtiendo con más riesgo, en lo que se ha dado en llamar “la búsqueda de rendimientos”. Comprar activos de mayor riesgo trae consigo más volatilidad y pérdidas potenciales, lo que puede mermar aún más la capacidad de los inversores para alcanzar sus objetivos a largo plazo. Difícilmente este entorno puede contribuir a aumentar el gasto. La consecuencia involuntaria de este periodo de tipos de interés reales negativos es que ha cambiado el comportamiento de los inversores en lugar de estimular el consumo.

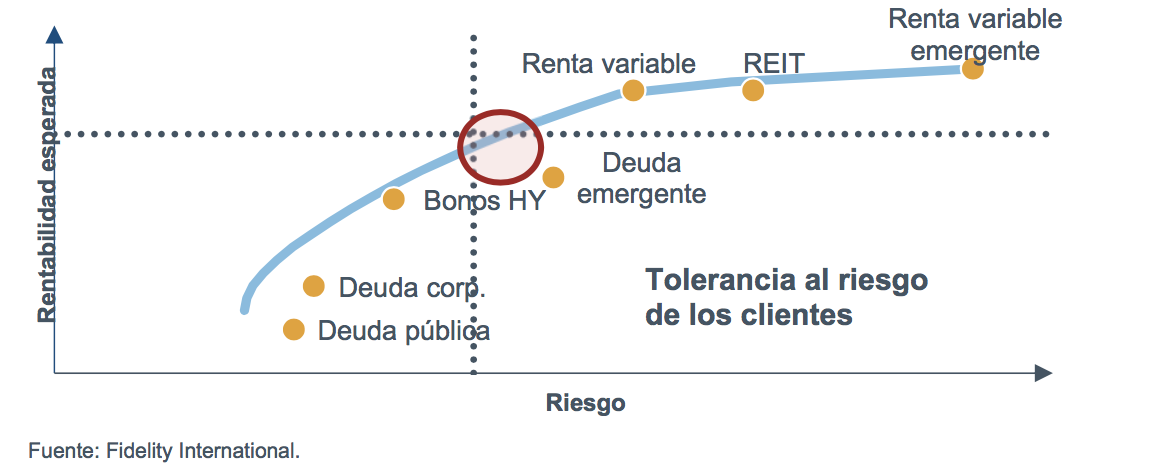

El espectro de rentabilidades y riesgos previstos de la inversión se representa generalmente con una frontera eficiente, que es una curva en un gráfico con el riesgo de inversión en el eje horizontal y la rentabilidad en el eje vertical. Esta frontera eficiente representa las carteras de inversión de la máxima rentabilidad esperada para un nivel de riesgo dado. Dado que todos preferimos más rentabilidad a menos rentabilidad, y menos riesgo a más riesgo, la frontera describe una pendiente ascendente en el que el extremo de la izquierda se sitúa en el punto de riesgo cero, lo que equivale a una rentabilidad igual al tipo de interés.

A modo de analogía, podemos ver la tasa de inflación como una línea de agua, una línea que discurre horizontalmente por el gráfico, y la frontera eficiente como el perfil de un barco en el mar. Ya hemos señalado que el tipo de interés real a corto plazo generalmente ronda el 2%, por lo que todo el barco debería flotar cómodamente por encima de la línea de agua. Sin embargo, con un tipo de interés real a corto plazo del -2%, nuestro barco está hundiéndose. A ese nivel, un tercio de la frontera eficiente se encuentra sumergida y la única parte que queda por encima del agua es la porción de riesgo. El refugio de la imposición a plazo ya no está disponible para el inversor que desea, por lo menos, mantener su nivel de vida. Todos los que se encontraban en los camarotes sumergidos se han movido a popa, subiendo por la curva de riesgos

Por qué la “búsqueda de rendimientos” es racional

Los inversores que buscan rendimientos están actuando racionalmente, de tres formas:

En primer lugar, los bancos centrales, a través de sus políticas monetarias ultraexpansivas, han enviado el mensaje de que las economías son demasiado frágiles para soportar una subida de tipos. A consecuencia de ello, los trabajadores tienen menos confianza y optan por gastar menos. Los trabajadores también necesitan ahorrar más porque unos tipos de interés persistentemente bajos harán que las inversiones no crezcan tan rápido por el vínculo existente entre las rentabilidades a largo plazo de los activos y el tipo de interés.

Rentabilidad esperada

En segundo lugar, hay tantos inversores buscando rendimientos que la demanda de activos de riesgo está aumentando. Mientras persista esta demanda, los precios de los activos aguantarán, aunque cada vez de forma más precaria.

En tercer lugar, aunque las rentabilidades a largo plazo de los activos han descendido por el prolongado entorno de tipos de interés bajos, las rentabilidades a corto plazo suben: los rendimientos de los bonos (que reflejan el tipo de interés medio en el futuro) están cayendo, lo que genera una rentabilidad anormalmente positiva. Además, los bajos niveles de los tipos de interés y los rendimientos de los bonos permiten a las empresas endeudarse muy barato y crecer, lo que mejora las rentabilidades bursátiles. Por consiguiente, los inversores han disfrutado de unas rentabilidades excelentes invirtiendo en bolsa, deuda corporativa e, incluso, deuda pública. Si los inversores se mantuvieron alejados de la liquidez, las rentabilidades de sus carteras deberían haber batido a la inflación.

Dado que el comportamiento de los precios de los activos que describo en mi tercer punto anterior ya se ha materializado, a partir de ahora cabe esperar que las rentabilidades sean más bajas. Eso es lo que ha animado a muchos a pensar en la liquidez. De hecho, en el momento en el que uno espera un hundimiento de los precios, invertir en liquidez sería la decisión correcta, pero hasta entonces, y dado que el tipo de interés actual a corto plazo es negativo, hacer eso significa lisa y llanamente abrazar un deterioro del nivel de vida.

Dos mensajes clave

El primero de mis dos mensajes clave es implorar a los bancos centrales que aborden el impacto de esta política monetaria ultraexpansiva, ya que sospecho que la situación va a deteriorarse pronto. Muchos de los que se han jubilado desde la crisis financiera cuentan con planes de pensiones de prestación definida, por lo que no han tenido que soportar la carga de los bajos tipos de interés. En el futuro, la mayor parte de los nuevos jubilados tendrá planes de aportación definida y sí sentirán las consecuencias: sus fondos de pensiones no habrán crecido lo suficiente para costear su jubilación y las rentas vitalicias, que guardan relación con los tipos de interés, no serán lo bastante altas como para generar rentas de jubilación suficientes. Además, aunque los partícipes de planes de prestación definida no se vean afectados, las empresas y las autoridades que deben pagar sus pensiones cada vez van a tener más dificultades para hacerlo.

Traducido a cifras, alguien que trabaje para una administración pública en el Reino Unido durante 40 años recibirá una pensión en la modalidad de prestación definida de aproximadamente dos tercios de su último salario, mientras que alguien que realice idénticas aportaciones a un plan de aportación definida recibirá hoy una renta anual en torno a una décima parte de su último salario. Esta segunda cifra no solo es demasiado baja para llevar una jubilación cómoda, sino que la administración pública de la que hablábamos tendrá que compensar la diferencia entre el nivel de renta que le ha prometido al partícipe del plan de prestación definida y las tasas de rentabilidad que encuentra en el mercado para las inversiones que realiza con el fin de financiar dicho nivel de rentas.

El segundo mensaje es para los inversores: sospecho que, en última instancia, el deterioro continuo del nivel de vida de una población terminará poniendo presión sobre los gobiernos, quienes, a su vez, dejarán de tolerar la figura del banco central independiente. Para evitar una falta de independencia, y también reconociendo que los niveles de emergencia fijados en 2008 para los tipos de interés no estimularán la economía mucho más, los bancos centrales subirán los tipos. Solo entonces, cuando nuestro barco hundido vuelva a flote y los inversores regresen a los activos más seguros, descenderá el incremento del riesgo de los precios de un activo. Hasta entonces, haga algo con su dinero, menos meterlo en un depósito. Invertir en liquidez solo garantiza una rentabilidad que irá perdiendo comba progresivamente con respecto a la inflación. Es como volver a los camarotes inundados cuando el barco se sumerge bajo las olas.

David Buckle, Fidelity

La Carta de la Bolsa