El Nasdaq cumple 102 meses desde que registrase mínimos de la crisis 2007-9, gracias a la euforia de bienvenida al presidente Trump el rally se ha intensificado, superando los máximos históricos del año 2000 y presenta la siguiente imagen técnica. El rally desde mínimos de 2008 está realmente extendido y en ese sentido presenta cierta similitud con el rally que presentan gráficas de plazos más cortos. Amazon ha sido, junto con Apple, Facebook o Microsoft uno de los valores que más ha subido y arrastrado del índice al alza, ayer prácticamente alcanzó los $1.000 por acción en un estado técnico de sobre compra muy acusada, divergencias severas y evidente pérdida de momentum. La impresionante subida de cotizaciones de las 10 principales compañías USA han sido y está siendo responsable de la fuerte revalorización de los índices.La política de reflación de activos, manipulación de las cotizaciones, se ha valido del gran peso de estos grandes, autoridades y Wall Street han enfocado su labor de apuntalamiento en disparar la cotización de los títulos más de moda, famosos de gran capitalización para poder arrastrar al alza al conjunto del mercado. Observen la brutal dispersión entre la rentabilidad obtenida por los 10 grandes valores y el resto de valores que conforman el índice S&P500, histórica y desproporcionada.

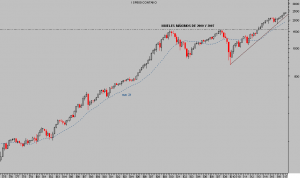

El Nasdaq cumple 102 meses desde que registrase mínimos de la crisis 2007-9, gracias a la euforia de bienvenida al presidente Trump el rally se ha intensificado, superando los máximos históricos del año 2000 y presenta la siguiente imagen técnica.

NASDAQ-100 mes

El rally desde mínimos de 2008 está realmente extendido y en ese sentido presenta cierta similitud con el rally que presentan gráficas de plazos más cortos, vean:

NASDAQ-100, 60 minutos

Amazon ha sido, junto con Apple, Facebok o Microsoft uno de los valores que más ha subido y arrastrado del índice al alza, ayer prácticamente alcanzó los $1.000 por acción en un estado técnico de sobre compra muy acusada, divergencias severas y evidente pérdida de momentum.

AMAZON trimestral

El post de 12 de este mes de mayo indicaba algunas particularidades del valor:

- “Su cotización ha pasado desde la zona $40 de 2009 hasta los $947 a cierre del jueves, multiplicando su capitalización por 26 veces en tan corto periodo de tiempo.

- Una empresa que ciertamente ha atraído la atención de los compradores y de los inversores pero que no produce nada, trabaja con márgenes ínfimos, nunca ha pagado dividendo, apenas genera beneficios y como consecuencia, cotiza con unos niveles de valoración desproporcionados, un PER de más de 170 veces.

- Una burbuja notable y de consecuencias aún por comprobar, para una compañía que capitaliza casi medio Billón de dólares. Siendo el caso más llamativo, sin embargo, no es la única tecnológica que presenta valoraciones alocadas”

De igual manera que el Nasdaq, la imagen que presenta el valor en espacios temporales más cortos es similar al de largo plazo.

AMZN diario

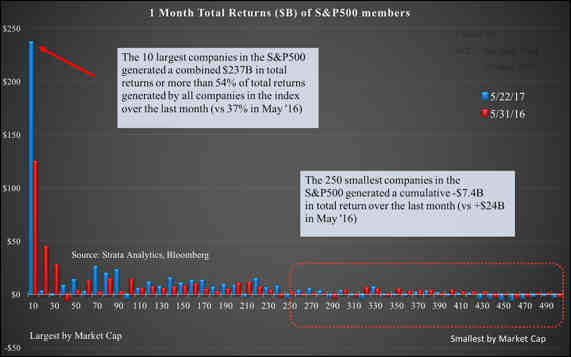

La impresionante subida de cotizaciones de las 10 principales compañías USA han sido y está siendo responsable de la fuerte revalorización de los índices.

La política de reflación de activos, manipulación de las cotizaciones, se ha valido del gran peso de estos grandes, autoridades y Wall Street han enfocado su labor de apuntalamiento en disparar la cotización de los títulos más de moda, famosos de gran capitalización para poder arrastrar al alza al conjunto del mercado.

Observen la brutal dispersión entre la rentabilidad obtenida por los 10 grandes valores y el resto de valores que conforman el indice S&P500, histórica y desproporcionada.

La deseada, por la FED, normalización de la política monetaria nunca llega, ni la recuperación económica sostenible y fiable ni tampoco la inflación, de forma que la reflación de activos es clave para el mantenimiento de las políticas orquestadas para continuar “rescatando” al sistema.

La Curva de Phillips, que asume una estrecha relación entre bajas tasas de desempleo y alta inflación tampoco está funcionando correctamente ni como esperaban los Bankgsters pero tampoco es una novedad.

La supuesta coyuntura de cuasi pleno empleo USA no está originando la esperada presión al alza en salarios. Un conundrum o enigma ya visualizado en Japón donde el paro suele estar próximo a su tasa natural y apenas existe, porque si es necesario el gobierno contrata a gente para limpiar mobiliario urbano día y noche, pero la inflación desapareció hace 30 años, a pesar también de los potentes programas de expansión cuantitativa.

Hoy es festivo en USA y no habrá mercados. Sólo restan dos jornadas bursátiles para terminar el mes de mayo y atendiendo a la usual ayudita o “window dressing” de fin de mes, los índices podrían permanecer algunas sesiones más asistidos y en zona de máximos.

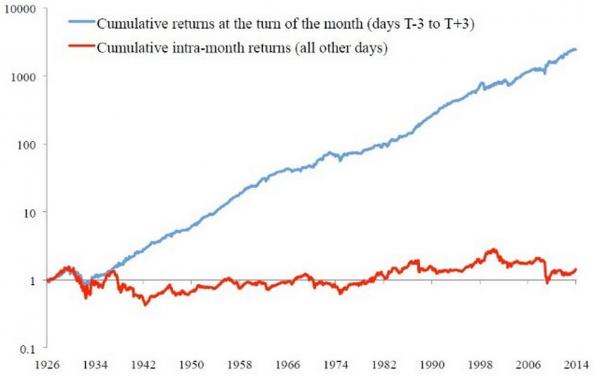

Pauta de fin de mes. La gráfica siguiente demuestra empíricamente los resultados de invertir en el SP500 durante los días que comprende la pauta estacional, tres días anteriores y tres posteriores al día de fin de mes -trazo azul- frente a invertir en el resto de días -trazo rojo-. Noticia extraída de Zerohedge

Desde el año 1987, la rentabilidad del mercado se ha conseguido exclusivamente en el periodo de “ayuditas” o 6 días que comprende la pauta de fin de mes. Es un periodo en el que además, los inversores ingresan salarios y suelen contribuir a sus planes de inversión vía compra directa o mediante fondos de inversión y de pensiones, un factor de demanda que explicaría en parte el comportamiento que muestra la gráfica anterior.

La situación técnica de los índices es insostenible, estadísticamente el periodo estival se caracteriza por traer sorpresas a los inversores ( de ahí el aforismo “Sell in May”) y la complacencia actual de los inversores es muy propicia para asistir a algún tipo de corrección.

***

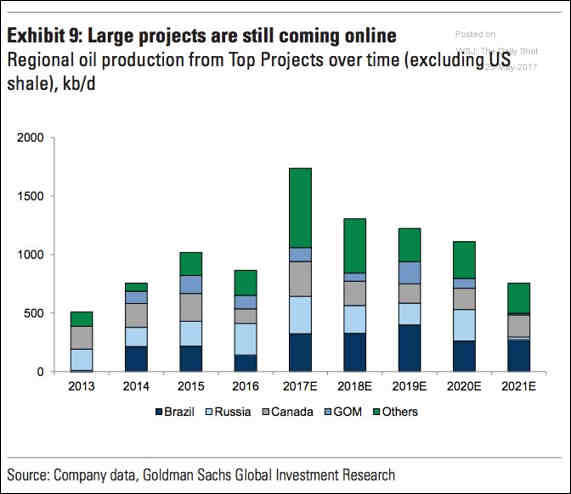

Y ahora hablemos del petróleo.La reunión de la OPEP el jueves, muy esperada por las expectativas sobre su impacto en los precios del crudo, se saldó con una extensión de la reducción de cuotas anteriormente acordada.

El peso del cartel del crudo en el panorama internacional está cayendo y su influencia en la oferta agregada es cada vez menor debido al fuerte aumento de la producción USA, ahora en máximos con casi 10 millones de barriles al día, y por otra parte, porque las cuotas pactadas entre los miembros suelen no ser cumplidas.

El precio del petróleo respondió con caídas a la decisión de la OPEP de extender los recortes hasta marzo de 2018, aunque no se disiparon las dudas sobre la capacidad de los recortes para terminar equilibrando un mercado global marcado por exceso de oferta y fragilidad de la demanda que está generando unos niveles de inventario muy elevados

WEST TEXAS, semana

Los jeques de Arabia Saudí estiman que la extensión anunciada de los recortes será suficiente para reducir el Stock pero, a tenor de los pozos extractores ex-OPEP que previsiblemenete se pondrán en funcionamiento en los próximos años, el mercado desconfía.

El varapalo de casi un 5% de caídas del crudo no tuvo repercusión alguna en el mercado de acciones y continuó, anestesiado y con su comportamiento zombi, subiendo para registrar la sexta subida consecutiva.

El S&P500 acumula 7 trimestres consecutivos de alzas!

S&P500 trimestre

Siempre se puede aprovechar el escenario de alto riesgo para buscar protección en algún activo, más si cabe en el activo globalmente considerado refugio y que suele apreciarse cuando surgen turbulencias.

T-BOND, diario

Desde hace semanas mantenemos estrategia abierta en ETF réplica del bono USA a largo plazo.

Antonio Iruzubieta

www.antonioiruzubieta.com – Información en cefauno@gmail.com