La FED continúa firme en postura, orientada a nomalizar las condiciones de política monetaria a pesar de la incertidumbre sobre el futuro de la inflación y el PIB y quizá aprovechando un eventual impacto en ambas métricas derivado de las medidas fiscales y de gasto público que finalmente consiga aprobar Trump.

No obstante, las dificultades para conseguir la aprobación de unas medidas que aumentarán sustancialmente la deuda serán complicadas de sortear, más si cabe cuando sobrevuela la necesidad de concierto para elevar de nuevo el techo de deuda USA, ahora que ha sido recientemente superado.

David Kelly, el jefe de estrategia global de J.P. Morgan Asset Management lo recordó ayer, tras la caída de las bolsas del martes, algo que venimos explicando semanas: “People are beginning to realize the complications involved in implementing the president’s agenda”.

Desmantelar la política de tipos cero -ZIRP- ha sido el comienzo de la normalización, los tipos aún se encuentran rondando el 1% después de 3 subidas en 15 meses, y el mercado espera ahora conocer las intenciones sobre la forma, fechas y cuantías estimadas para la reducción del balance.

Loretta Mester, presidente de la FED de Cleveland, dejó entrever el martes que estima posible una temprana reducción del balance.

- “In my view, if economic conditions evolve as I anticipate, I would be comfortable changing our reinvestment policy this year.

- “I view this as consistent with our principles of policy normalization and our statement that we anticipate continuing reinvestments “until normalization of the level of the federal funds rate is well under way.

- “Ending reinvestments is a first step toward reducing the size of the balance sheet and returning its composition to primarily Treasury securities over time – a welcome acknowledgment that the economy and policy are transitioning back to normal”.

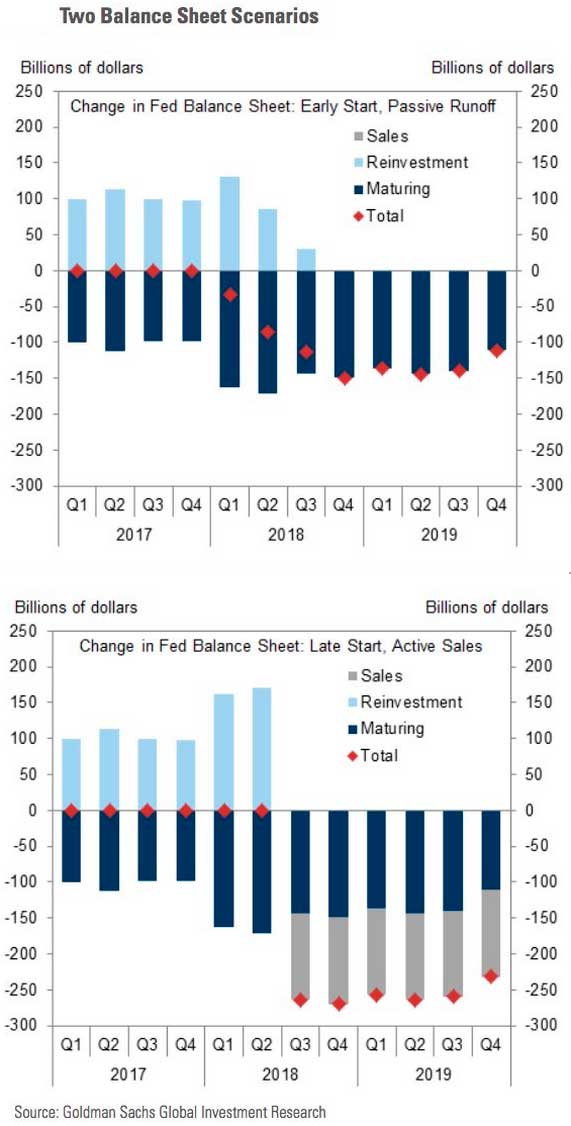

Los siguientes cuadros presentan dos escenarios más probables de actuación, el primero sin ventas de títulos y dejando los activos en balance hasta vencimiento y el segundo, contemplando la enajenación directa de deuda..

En cualquier caso, el consenso, liderado por Goldman Sachs de quien proceden los cuadros anteriores, espera que la política de reinversión de cupones permanecerá prácticamente inalterada hasta finales del año 2018.

Las negociaciones sobre elevar el techo de deuda USA es un asunto de mayor importancia, suele ser utilizado como arma de bloqueo político para finalmente terminar siendo elevado. Los políticos prefieren permitirse margen de endeudamiento antes que verse obligados a aplicar disciplina presupuestaria y ajustar partidas de ingresos con gastos, generalmente impopulares.

Este año coinciden las negociaciones del techo de gasto con las de aprobación de las medidas de Trump, que incluyen fuertes partidas de gasto, menores ingresos y fuerte repunte de deuda.

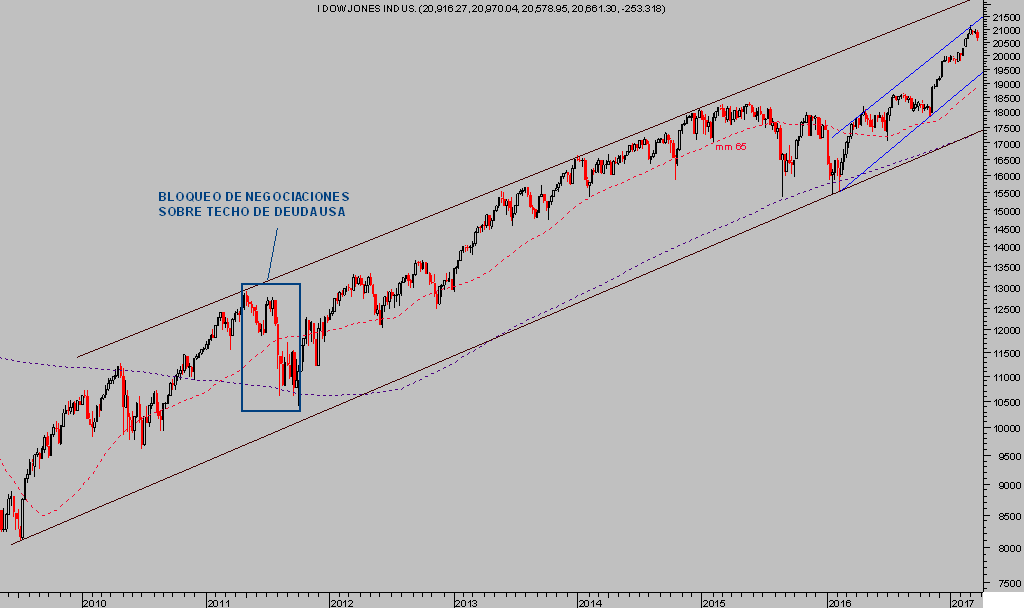

La experiencia del bloqueo de las negociaciones en el año 2011 fue muy negativa para las bolsas, el DOW Jones se dejó en el camino más del 15%.

DOW JONES semana

Wall Street está haciendo cábalas sobre el denominado “Date X” o fecha límite que podrían fijar las autoridades para solucionar el problema del techo de deuda, en general apuntando al otoño con el fin de evitar la inquietud que supondría comenzar antes del verano y no conseguir solucionarlo antes del asueto estival de los políticos de julio, vean opinión de analistas de Deutsche Bank:

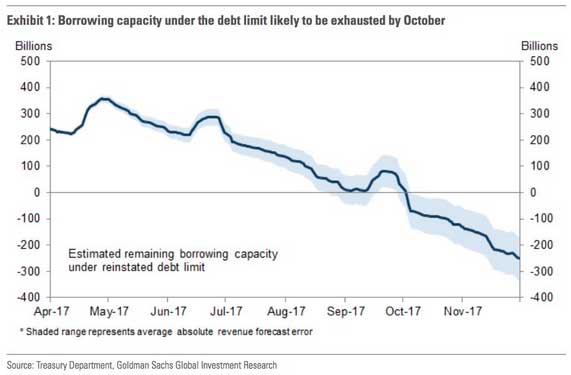

- “All eyes are now on the “X” date, the absolute deadline for Congress to either raise or suspend the debt limit, or the government will go into some type of default.

- The current consensus for this date is sometime in the late fall. In 2015 when a near carbon copy of the present timeline was underway, the “X” date was determined to be on November 5; Congress voted to suspend the debt limit on October 30″.

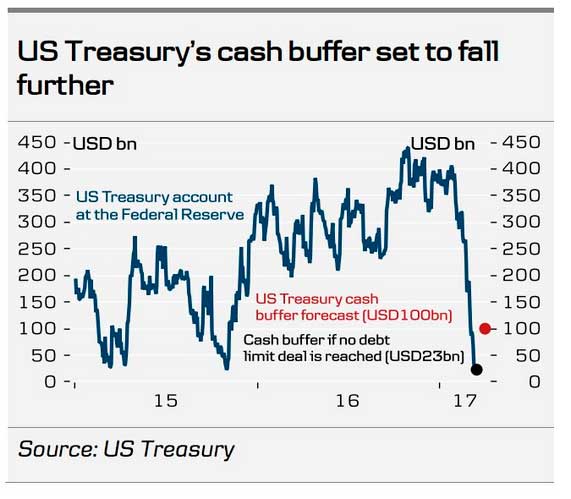

La posición de liquidez del Tesoro USA se está debilitando con rapidez, se estima que dispone de recursos para aguantar aproximadamente un trimestre sin tener que acudir a financiación o emisión de deuda nueva que no podrá efectuar sin antes haber decidido sobre el aumento o suspensión del techo de duda.

Goldman Sachs, sin embargo y considerando algún tipo de subterfugio, proyecta capacidad del Tesoro para atender sus necesidades sin necesidad de emitir nueva deuda hasta el mes de octubre, coincidiendo con la “Fecha X”.

Con un telón de fondo así de complejo y tantos asuntos interrelacionados, Trump tendrá que demostrar las capacidades negociadoras de las que tanto alardea para evitar el bloqueo de deuda y para sacar adelante sus programas.

La FED parece confiar en ello, así como en una mejora económica suficiente para normalizar con determinación. Además de las declaraciones de la Sra. Loretta Mester, arriba indicadas, ayer declaró el presidente de la FED de Chicago, Sr Evans, confiado en subir tipos 3 veces durante este 2017 y “si las cosas realmente mejoran” incluso cuatro.

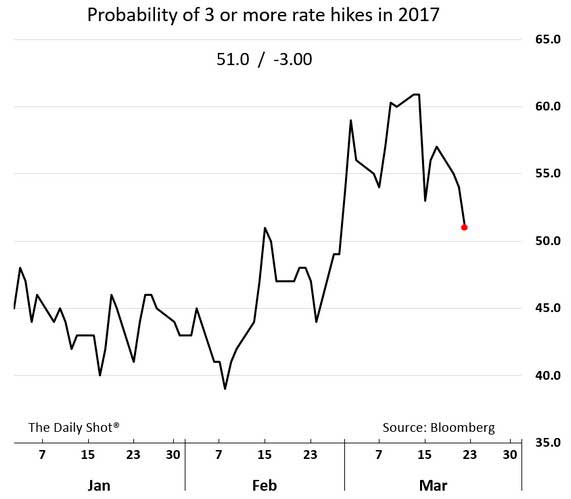

Pero el mercado no se lo termina de creer y estima decrecientes las posibilidades de 3 subidas de tipos, según cotización de los FED FUNDS:

Las declaraciones “hawkish” -orientadas a endurecer las condiciones monetarias- de los miembros de la FED pasaron inadvertidas por los mercados. La sesión de ayer cerró con ligeras alzas tras el primer descenso del año superior al 1% experimentado en la sesión anterior.

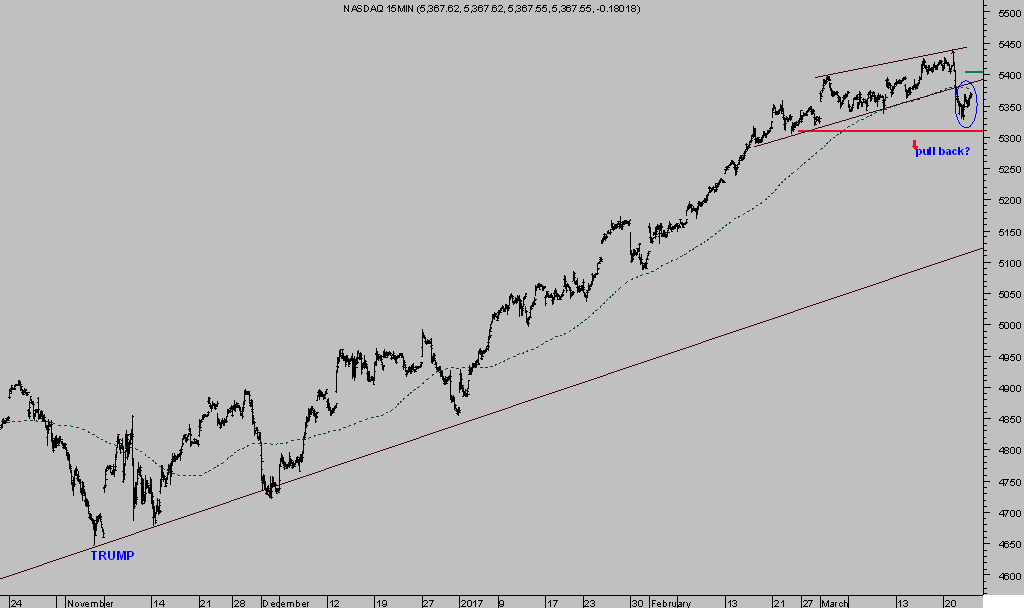

NASDAQ-100, 15 minutos

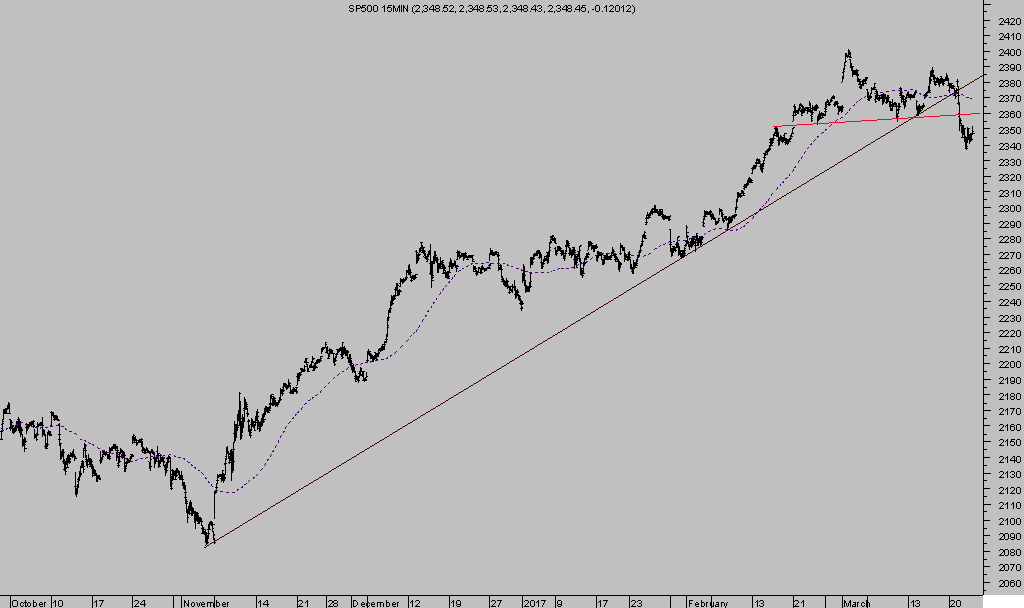

S&P500, 15 minutos

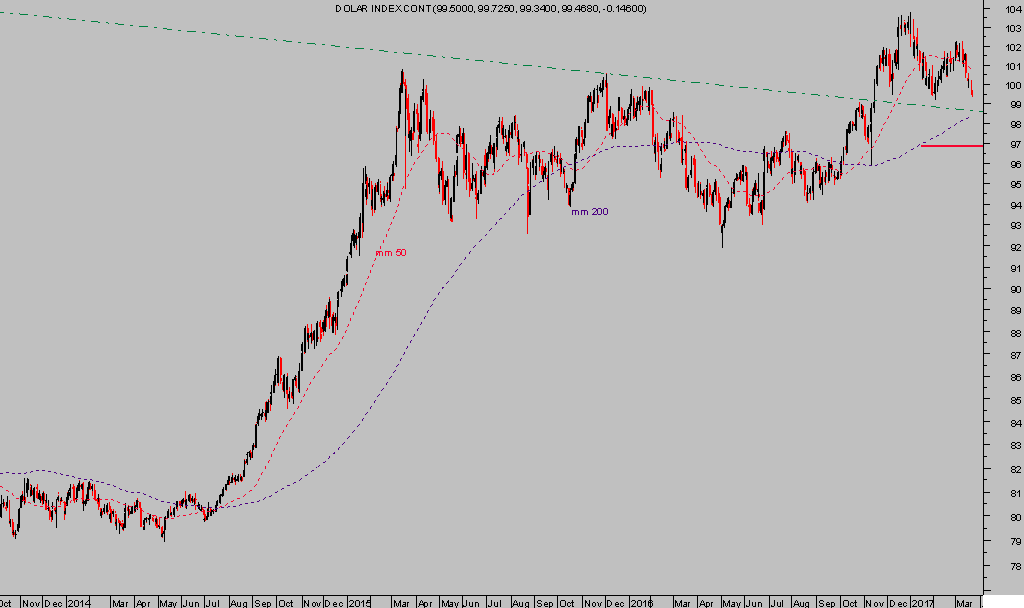

El aspecto técnico de los índices ha sufrido un deterioro evidente tras las caídas del martes y ha introducido novedades técnicas apenas modificadas por el repunte de ayer, como tampoco lo ha hecho el aspecto y perspectivas más probables del Dólar analizadas en distintos post recientes,

DOLAR INDEX diario

El entorno técnico (pauta y posición de indicadores y ciclo) del dólar es realmente interesante, pronto recomendaremos estrategia para aprovecharlo con riesgo prácticamente inexistente.

Antonio Iruzubieta

www.antonioiruzubieta.com – Información en cefauno@gmail.com